ETF bitcoin: deep dive focus

Di Matteo Bertonazzi

Le voci sull'approvazione dell'ETF spot bitcoin si susseguono e il mercato si posiziona di conseguenza. Analizziamo a fondo la questione

Introduzione al focus on

Benvenuto Crypto investitore nel nostro focus on, dove approfondiamo insieme gli eventi più rilevanti della settimana appena trascorsa, traducendo in termini semplici e accessibili le notizie e le implicazioni sul mercato delle criptovalute. In particolare, oggi ci soffermeremo sulle turbolente news legate all’ETF spot di Bitcoin.

Questa seconda metà di Ottobre è all’insegna delle manipolazioni di mercato e delle notizie che vacillano. Il prezzo di bitcoin ha risposto in maniera volatile a questo clima di agitazione andando a rompere i massimi di periodo e a raggiungere livelli toccati l’ultima volta a maggio 2022. Approfondiamo la questione.

Questo focus on è stato pubblicato in esclusiva sulla nostra newsletter Whale Weekend del 27 ottobre 2023. Iscriviti per non perdere articoli inediti, analisi, news della settimana e tanto altro ancora!

Indice

Bitcoin come asset e protocollo

A guidare questa narrativa rialzista sono stati i diversi interventi relativi all’approvazione dell’ETF spot, ormai centro della narrativa da quando Blackrock ha proposto per la prima volta il suo strumento nel Q2 di quest’anno. Da quel momento è andata aumentando notevolmente la credibilità dell’asset tra le élite finanziarie, lasciando pensare agli investitori retail che ciò potrebbe portare nuovi flussi di domanda e di capitali.

Tutti noi ci chiediamo, da mesi ormai, come questo potrebbe impattare il mercato sia a livello di prezzo, sia a livello di stabilità dell’asset.

Bitcoin come asset finanziario è famoso per la sua scarsità. Un’offerta limitata, non modificabile, è molto più suscettibile agli sbilanciamenti di domanda e offerta, perciò un importante ingresso di nuovi capitali e un picco di domanda concentrata in un breve periodo è inevitabile che impattino positivamente il prezzo. Viceversa accadrebbe dal lato dell’offerta. Oggi proveremo a rispondere a questa domanda analizzando una recente ricerca, basata su previsioni matematiche conservative, proposta da Galaxy Digital.

Bitcoin come protocollo invece è un’altra storia, nato per contrastare il potere centralizzato sulle valute nazionali da parte di governi e istituzioni. Esso ha completamente rivoluzionato i pagamenti p2p online, accentuando l’attenzione sulla privacy e sulla possibilità di operare senza intermediari di fiducia. Come verrà intaccato il consenso, quando a detenere percentuali importanti dell’offerta circolante saranno proprio quelle istituzioni finanziarie che è nato per combattere?

Negli anni passati la storia di Bitcoin nel suo complesso ha affrontato numerose sfide, sia legate alla centralizzazione della supply sia legate ad attacchi diretti al consenso; per ora è sempre riuscito a superare le difficoltà ed aumentare la sua resilienza come protocollo distribuito. Il futuro non è roseo ma d’altronde, nessuna innovazione importante è mai stata accettata e diffusa senza che prima avesse dovuto lottare per affermarsi.

Puoi studiare tutta la storia di Bitcoin ripercorrendo gli anni della sua evoluzione sulla nostra piattaforma learn gratuita e ottenere in cambio premi e scontistiche riservati ai membri della nostra community. Non perderti questo corso avvincente.

ETF spot bitcoin: la situazione

Ma veniamo all’ETF. Nelle ultime settimane, come già affrontato nelle news pubblicate sui nostri canali, ci sono stati due eventi di impatto rilevante:

- La fake news sull’approvazione dell’ETF circolata su X

- L’assegnazione del ticker e del CUSIP da parte, rispettivamente, del DTCC e del NASDAQ

Le risposte da parte del prezzo sono state notevolmente positive, con un apprezzamento dell’asset di circa il 30% il quale ha chiuso il Gap presente sui contratti futures del CME intorno ai 36.000$ e liquidato centinaia di milioni di posizioni short.

Le domande che sorgono spontanee sono:

- Quanto di questo movimento è sostenuto da fondamentali solidi e sostenibili e quanto invece è guidato da speculazione e mancanza di liquidità sul mercato?

- L’approvazione dell’ETF sarà effettivamente positiva per il prezzo di bitcoin o vedremo l’asset ritracciare in maniera decisa con un classico schema “buy the rumors, sell the news”?

Affrontiamo insieme questa analisi di Galaxy Digital, dove vengono paragonati a livello statistico la relazione storica dei nuovi afflussi di denaro nel mercato dell’oro e le potenziali implicazioni che potrebbero risultare su bitcoin, scontando le dovute differenze in termini di capitalizzazione di mercato e offerta.

La ricerca parte affrontando con dovizia di particolari le implicazioni normative e i potenziali cambi di narrativa dovuti all’introduzione di uno strumento di investimento istituzionale, sottolineando come la maggior parte degli investitori americani che sono entrati in contatto con le Cryptovalute e Bitcoin non si fidano degli attuali metodi di investimento, ricercando metodi più adatti ai non addetti ai lavori.

Inoltre si concentra principalmente sul mercato USA in quanto è evidente che per prossimità saranno clienti istituzionali e retail americani i principali interessati da questa offerta, ma non dimentichiamo che nel mercato finanziario globale in cui ci troviamo e data la predominanza di Blackrock, non è detto che molti altri player extra-USA potrebbero essere interessati a questo prodotto, quindi prendiamo le stime che stiamo per affrontare come conservative.

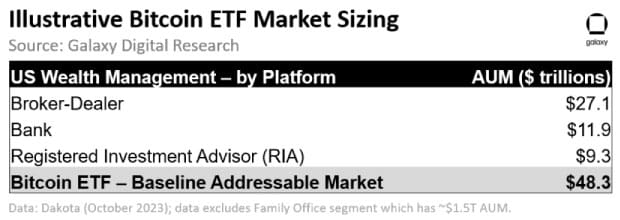

Quando si parla di addressable market o mercato potenziale di riferimento, osserviamo il controvalore potenzialmente intercettabile da questo prodotto, quindi quello che vogliamo sapere è: quanto detengono in gestione (Asset under management) i principali attori finanziari che potrebbero essere interessati ad esporsi a questa tipologia di prodotto?

Come possiamo vedere nell’infografica sottostante, ripresa dalla ricerca, Broker-Dealer, Banche e Consulenti Finanziari registrati detengono un totale di oltre 48 mila miliardi di dollari.

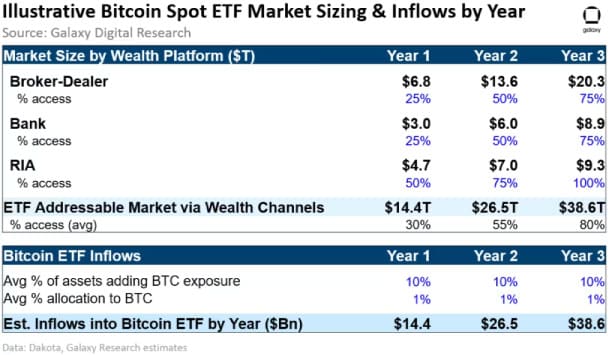

La ricerca si rende conto però che non tutti questi attori finanziari saranno immediatamente aperti e pronti ad accettare di investire parte dei propri capitali in questo prodotto e soprattutto i RIA e gli operatori bancari hanno tendenzialmente approcci al rischio e alle innovazioni differenti, quindi viene suddiviso il processo di adozione e apertura a questo mercato in 3 anni e si assegnano percentuali crescenti di questo mercato, personalizzate per ogni categoria.

Per esempio i RIA, tendenzialmente più acuti e pronti ad adottare strategia di investimento di diversa natura vengono considerati per metà (50%) per il primo anno di commercializzazione del prodotto fino ad arrivare alla totalità (100%) al terzo anno. Viceversa gli operatori bancari e i broker-dealer, tipicamente più restii alle innovazioni e affezionati agli strumenti finanziari tradizionali vengono considerati per un quarto (25%) nel primo anno fino ad arrivare a tre quarti (75%) al terzo anno di presenza dell’ETF Spot su Bitcoin.

Questo porta a un ridimensionamento del capitale potenzialmente interessato a entrare nel mercato: dei generici $48 mila miliardi, a una scala crescente che passa dai $14 trillion del primo anno ai $38.6 trilion del terzo anno.

Altre considerazioni

Ovviamente non ci si aspetta che questi wealth manager, per quanto abbienti, possano riversare tutti i loro capitali all’interno del mercato e neanche ogni membro di categoria sarà effettivamente interessato ad esporsi a Bitcoin. Per questo la ricerca stima che un 10% degli attori considerati potrebbe essere interessata a esporsi a bitcoin allocando una percentuale dell’1% in questo mercato.

Portando così gli afflussi di capitale potenziali che potrebbero riversarsi su bitcoin a 14.4 miliardi di dollari nella prima tranche, fino ad arrivare a 38 miliardi al terzo anno di contrattazione.

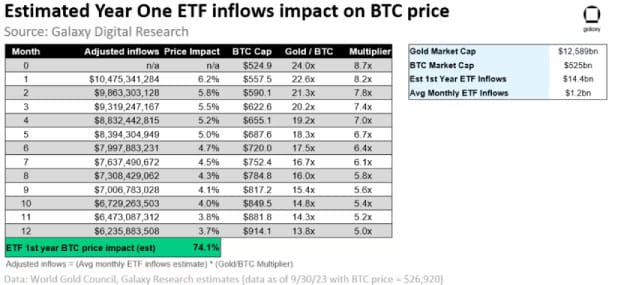

La ricerca prosegue poi affrontando come questi flussi di liquidità potrebbero impattare sul prezzo di Bitcoin; per farlo utilizza una valutazione incrociata con le reazione storiche ottenute dall’oro, essendo l’asset con caratteristiche più simili, ma tenendo in considerazione sia la capitalizzazione sia le differenti percentuali di offerta totale detenute tramite gli ETF.

In questo modo si ottiene una previsione che tenga in considerazione le potenziali influenze sul prezzo scontando le differenze rispetto alle dimensioni di mercato e la predominanza degli strumenti istituzionali rispetto alla detenzione privata.

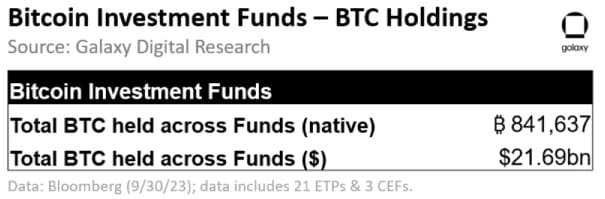

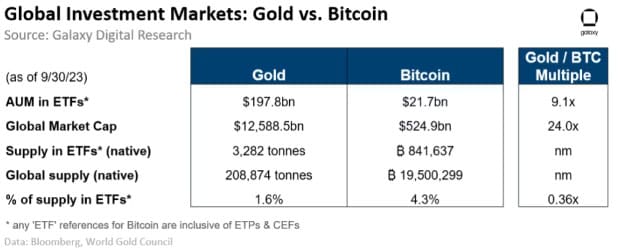

I vari ETF sul Gold detengono ad oggi, secondo i dati del World Gold Council, all’incirca 3,282 tonnellate equivalenti a $198 miliardi in Asset Under Management (AUM), i quali rappresentano l’1.7% della supply totale dell’oro. Dall’altro lato abbiamo i prodotti finanziari basati su Bitcoin come gli Exchange Traded Product (ETP) e i closed funds come GBTC, i quali detengono un totale di 842 mila BTC, all’incirca 21.7 miliardi di dollari i quali rappresentano il 4.3% della supply di bitcoin.

Teniamo sott’occhio i moltiplicatori estrapolati da questi dati perchè ci serviranno nei calcoli successivi per scontare i vari potenziali scenari di reazione del prezzo che sono stati prodotti.

Con una capitalizzazione di mercato di 24 volte superiore e una detenzione della supply in ETF del 36% inferiore, si può dedurre a parità di tempistiche e affluenza dei capitali, un impatto su bitcoin di 8,8 volte superiore.

Minore capitalizzazione, minore supply circolante a disposizione, equivale a una maggiore reattività del prezzo agli stessi flussi di investimento.

Lo studio non si ferma qui prova a incrociare i movimenti effettuati dal Gold dopo il listing del suo ETF con i potenziali movimenti di bitcoin e riduce l’impatto dei movimenti stessi man mano che la capitalizzazione e il divario tra i due asset si riducono nel corso dei primi 12 mesi di listing.

Il risultato ipotetico e non verificabile, ma solo frutto di deduzione matematica, è di ottenere un 6.2% nel primo mese di listing con una crescita continua fino ad ottenere un ROI annuo del 74%.

Conclusioni

In conclusione si può dire che è molto tempo ormai che stiamo parlando dell’ETF e più il tempo passa, più il mercato si posiziona di conseguenza, più il potenziale di rialzo conseguente alla notizia stessa si riduce, mentre aumentano invece le probabilità di “sell the news”.

Questo però non pregiudica il fatto che la possibilità di accesso di nuovi capitali di profilo istituzionale beneficerebbe il lato della domanda di lungo periodo e permetterebbe di cambiare la comunicazione relativa a bitcoin come asset.

Non sarebbe più solo la criptomoneta che si usa per truffare e che è difficile e pericolosa da detenere, bensì si passerebbe a una narrativa diversa, dove si avrebbe accesso alla volatilità di questo bene, tramite uno dei principali asset manager al mondo e grazie ad uno strumento istituzionale altamente regolamentato.

Detto ciò, come già anticipato, questa tipologia di calcoli sono conservativi rispetto al capitale che potrebbe fluire all’interno del mercato, ma sono anche deduttivi e non prevedibili, le situazioni potrebbero cambiare e l’ETF potrebbe anche non essere approvato in prima istanza (le probabilità si riducono sempre di più per questo scenario) ma ricordiamoci che molto spesso questi eventi possono essere utilizzati per manipolare il mercato, a beneficio di pochi e a discapito di molti.

Siate sempre coerenti con il vostro profilo di rischio e attenetevi al vostro piano e ai vostri obiettivi, non lasciate che le news mainstream o le narrative come si suol dire “telefonate” o meglio, largamente scontate, guidino i vostri investimenti, è il modo migliore per farsi del male.