Bitcoin e inflazione: una narrativa in continua evoluzione

Di Davide Grammatica

Ultimamente, Bitcoin non è correlato ai mercati finanziari, e men che meno all’inflazione, ma cosa sta dietro al gioco di equilibri che regolano l’economia, e che ruolo può assumere BTC?

Bitcoin attore macroeconomico

La narrativa intorno a Bitcoin come attore macroeconomico cambia frequentemente, spesso a seconda della persona con cui ci si confronta, e soprattutto relativamente a “quando” ci si è confrontati.

La prima delle criptovalute ha spesso svolto (e si auspica possa svolgerlo in generale) il ruolo di “copertura” contro l’inflazione, fornendo protezione contro una politica monetaria espansiva in base alla sua stessa natura e alla sua tecnologia di fondo.

E questo ha portato, negli anni, a un interpretazione dell’asset da parte degli investitori guidata non tanto dall’economia, ma dalla filosofia stessa che circonda Bitcoin e la sua “missione”, basata sul proposito di rivoluzionare il sistema della finanza tradizionale.

Questo approfondimento è stato pubblicato in esclusiva sulla nostra newsletter Whale Weekend del 28 luglio 2023. Iscriviti per non perdere articoli inediti, analisi, news della settimana e tanto altro ancora!

Indice

Bitcoin e gli indici finanziari

Così facendo, i risultati, così come le opinioni, possono variare non di poco. Bitcoin può essere visto come un mezzo di diversificazione del portafoglio, con rendimenti non correlati agli indici principali, oppure come una semplice strada per generare rendimenti (non così tanti, negli ultimi mesi).

La faccenda si fa poi ancora più complicata se queste osservazioni vengono correlate agli indici finanziari, e gli ultimi mesi sono, da questo punto di vista, esemplificativi. BTC è da tempo in equilibrio in un breve intervallo di prezzo altalenante, intorno ai 30mila dollari. Nel frattempo, lo S&P 500, Nasdaq e Dow Jones continuano a crescere sfiorando i loro massimi storici. Al contrario, Bitcoin è al 43% del suo ATH, con le principali altcoin che registrano numeri pure peggiori (Ethereum è al 38% del suo ATH).

Essere un asset non correlato è certamente un vantaggio per tutte le risorse digitali, ma probabilmente (nell’ultimo periodo) non il vantaggio che intende gran parte degli investitori.

Gli scenari futuri possono essere diversi, ma in generale ci si può aspettare che gli investitori di TradFi, a fronte della resilienza dell’economia in rapporto all’inasprimento dei tassi, interpretino questo segnale aumentando la loro esposizione. Al contrario, sembra altrettanto verosimile che gli investitori crypto considerino l’attuale contesto macro come carico di rischi.

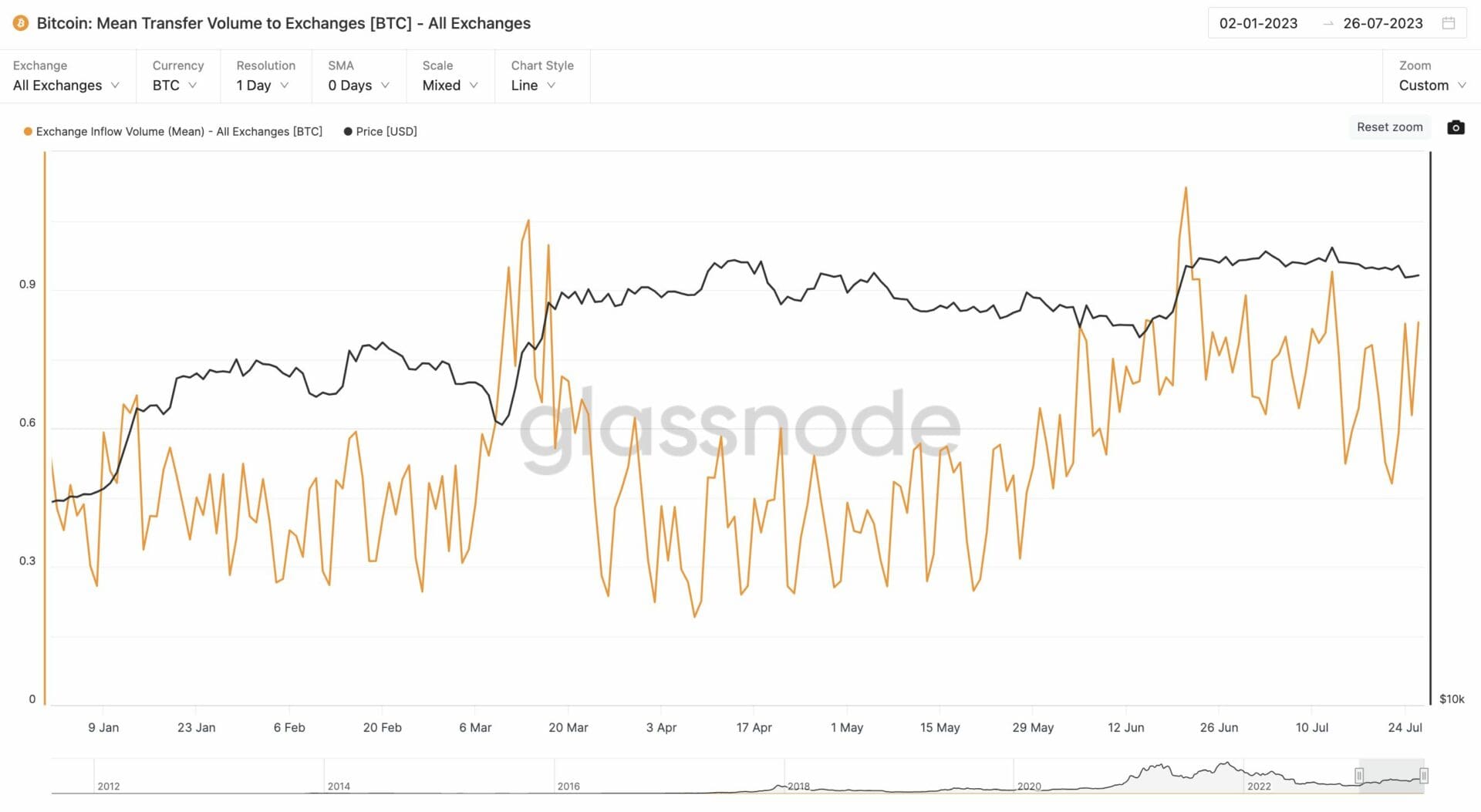

Inoltre, dati come il volume di trasferimento di token agli exchange aumentati del 76% nella fine del mese di luglio potrebbe implicare che i trader che operano a breve termine potrebbero prepararsi a una vendita massiccia. Di fatto, pur essendo stata un’estate piena di notizie bullish, questo sentimento non si è mai concretamente riversato nel prezzo dell’asset, e si è limitato a dimostrare un certo livello di “maturità” raggiunto da BTC.

BTC tra inflazione e tassi di interesse

C’è poi l’inflazione. E ci sono i tassi di interesse in costante aumento. La Fed ha stimolato i mercati come spesso nella storia, ma per un tempo maggiore per quanto riguarda il posizionamento dei “Fed funds”, costantemente al di sotto dell’inflazione core, per un divario rilevante tra tasso reale dei fondi federali e il tasso di inflazione.

Un approccio cambiato solo recentemente, visto che in passato i banchieri centrali hanno sempre e comunque mantenuto i tassi al di sopra dell’inflazione. Oggi, in era di Quantitative Easing, il rapporto è invertito, con risultati che sono ovviamente un incentivo (per quanto pericoloso) a prendere prestiti e fare investimenti speculativi.

Il mondo blockchain non ha mai avuto, storicamente, alcuna correlazione con altri asset tradizionali, e Bitcoin, nei suoi primi nove anni di esistenza, ha mantenuto un indice di correlazione allo S&P 500 intorno allo 0,03. In sostanza, l’investimento dei sogni, con rendimenti altissimi e nessuna relazione con le attività finanziarie classiche. Il tutto è però cambiato con le nuove entità centralizzate, che hanno fatto alzare il tasso allo 0,76 nel 2022.

Ora è tornato sotto lo 0,1, e si è svincolato di nuovo dagli asset class tradizionali (azioni, obbligazioni, immobili), loro sì dipendenti direttamente dagli aumenti dei tassi.

Un punto di riferimento concreto, a differenza dei tassi appunto, per monitorare il comportamento di Bitcoin, potrebbe essere invece il suo ciclo di mercato, ancora una volta però in relazione a scenari macroeconomici passati.

Nulla vieta di pensare, infatti, che il potenziale di un possibile EFT spot su BTC possa avere un impatto importante sul mercato, magari dando il via a un nuovo ciclo. Basti pensare al fatto che nel 2005, quando BlackRock lanciò il suo ETF iShares Gold, l’oro veniva scambiato a a 423 dollari l’oncia, mentre oggi si registrano i 1.950 dollari. E se sono molti i fattori economici che hanno influenzato il prezzo dell’oro, non si può negare nemmeno che l’EFT abbia giocato un ruolo fondamentale nel suo rialzo.

Il ruolo della Fed

Negli ultimi giorni, la Federal Reserve americana ha alzato i tassi di interesse dello 0,25%, segnando l’ennesimo aumento al 5,5%.

Obbiettivo della Fed, in questo senso, bilanciare la lotta all’inflazione con un occhio sulla salute del settore bancario, che nel recente passato ha dato non pochi segni di precarietà.

Storicamente, un precedente storico in cui la Fed, sotto la guida di Paul Volcker, invertì con successo l’inflazione sono gli anni ’80, pur in mezzo a mille ostacoli. A quei tempi, l’inflazione era arrivata a toccare picchi del 14,7% (ad aprile 1980), mentre i tassi di interesse erano stati alzati al 20% nella prima metà del 1981.

Numeri che hanno causato, comprensibilmente, anche la più grave recessione economica Usa dello scorso secolo, ma che hanno anche dato l’esempio di “cosa fare” per frenare efficacemente l’inflazione, ovvero alzare i tassi di interessi sopra a quello dell’inflazione per un periodo prolungato. La cosa sembra funzionare ancora oggi, e la Fed, infatti, non sembra aver intenzione di mollare la presa.

La “bromance” Bitcoin/inflazione

Da un altro punto di vista, ovvero quello degli investitori, tuttavia, questa non per forza rappresenta una buona notizia, dato il rischio sempre concreto di una prossima recessione. La domanda capitale quindi è: come ci si può proteggere dall’erosione del valore dei propri beni?

Sempre guardando alla storia, le soluzioni più semplici sono l’oro, forme più “esoteriche” in valuta estera (per es. la coppia yen giapponese /Dollaro australiano) e materie prime. Oppure, come sappiamo, Bitcoin. E questo in base a dei criteri fondamentali, a partire dal suo “potere d’acquisto”, passando per la sua “affidabilità”, fino alla sua “portabilità”. Tutte caratteristiche che descrivono il metodo di mantenimento del proprio valore, la percezione del valore stesso, e la sua capacità di essere trasportabile ovunque.

E da questo punto di vista, nulla può paragonarsi a Bitcoin, di fatto l’asset più performante di tutti i tempi, sostenuto dalla tecnologia crittografica, con la possibilità di essere scambiato 24/24h 7/7giorni e senza intermediazioni con il sistema peer-to-peer.

E se a tutto ciò si aggiungesse anche la caratteristica della “regolarità” nell’investimento, allora non c’è proprio partita. Non bisogna essere trader esperti, quindi, per ottenere il massimo dai propri investimenti comprando regolarmente un certo asset attraverso un “acquisto ricorrente”, più semplicemente detto “PAC”.

E la prova è empirica: se avessimo comprato BTC una volta a settimana per 5 anni ad oggi, luglio 2023, avremmo un portafoglio con un guadagno netto su BTC del +340%.

Hai trovato interessante questa notizia? Seguici sui nostri canali YouTube e Telegram: troverai tanti altri aggiornamenti, tutorial e approfondimenti per essere sempre sul pezzo!