La lezione degli investimenti nel 2023 per il prossimo anno

Di Matteo Bertonazzi

In chiusura dell’anno 2023, può essere utile guardare al comportamento degli investitori in questi mesi per potenziali outlook per l’anno venturo.

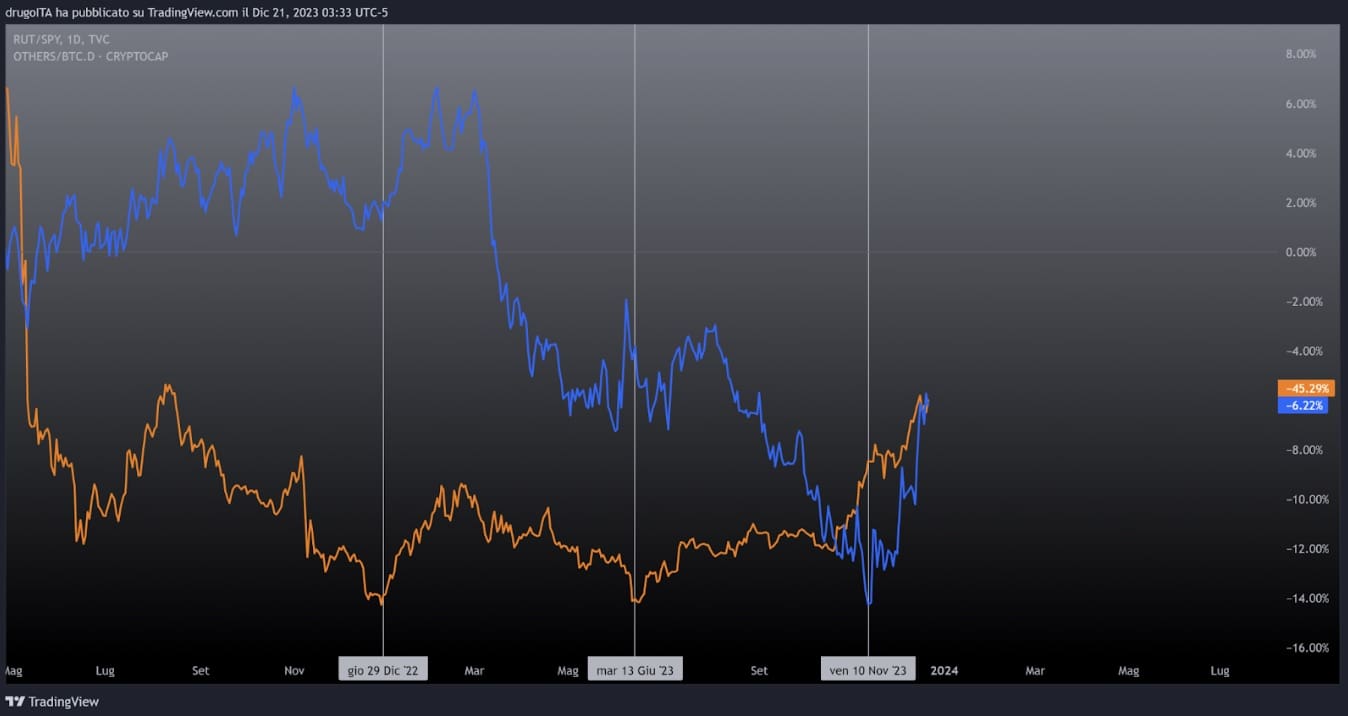

BIG CAP vs SMALL CAP

Ciò che possiamo osservare dall’andamento dei principali indicatori di mercato è la rotazione di capitali verso un clima “risk-on” iniziata nei primi mesi del 2023 e accentuatasi nel periodo estivo.

Questo possiamo osservarlo principalmente confrontando i grafici degli asset a maggior capitalizzazione con gli asset a minor capitalizzazione. Gli investitori, preparandosi a condizioni di mercato più favorevoli, sembrano disposti ad assumersi un maggior rischio investendo in asset con rendimenti potenziali maggiori.

Il metodo di visualizzazione a grafico utilizzato per queste metriche è quello di rapportare la capitalizzazione di Bitcoin con la capitalizzazione delle altcoin (in ARANCIO), mentre per avere una conferma sul mercato tradizionale è quello di rapportare l’indice Russel 2000 con l’S&P500 (in BLU).

Come possiamo notare, questi due mercati hanno invertito la rotta ribassista rispettivamente a gennaio/giugno 2023 per il mercato crypto, mentre abbiamo una prima reazione decisa del mercato azionario solo nel mese di novembre 2023.

La domanda che viene da porsi è la seguente: sono i mercati che scontano la risalita legata al soft landing, oppure sono gli animal spirit che, guidati dal recente freno alla politica monetaria restrittiva e in previsione dell’halving, cercano di speculare d’anticipo?

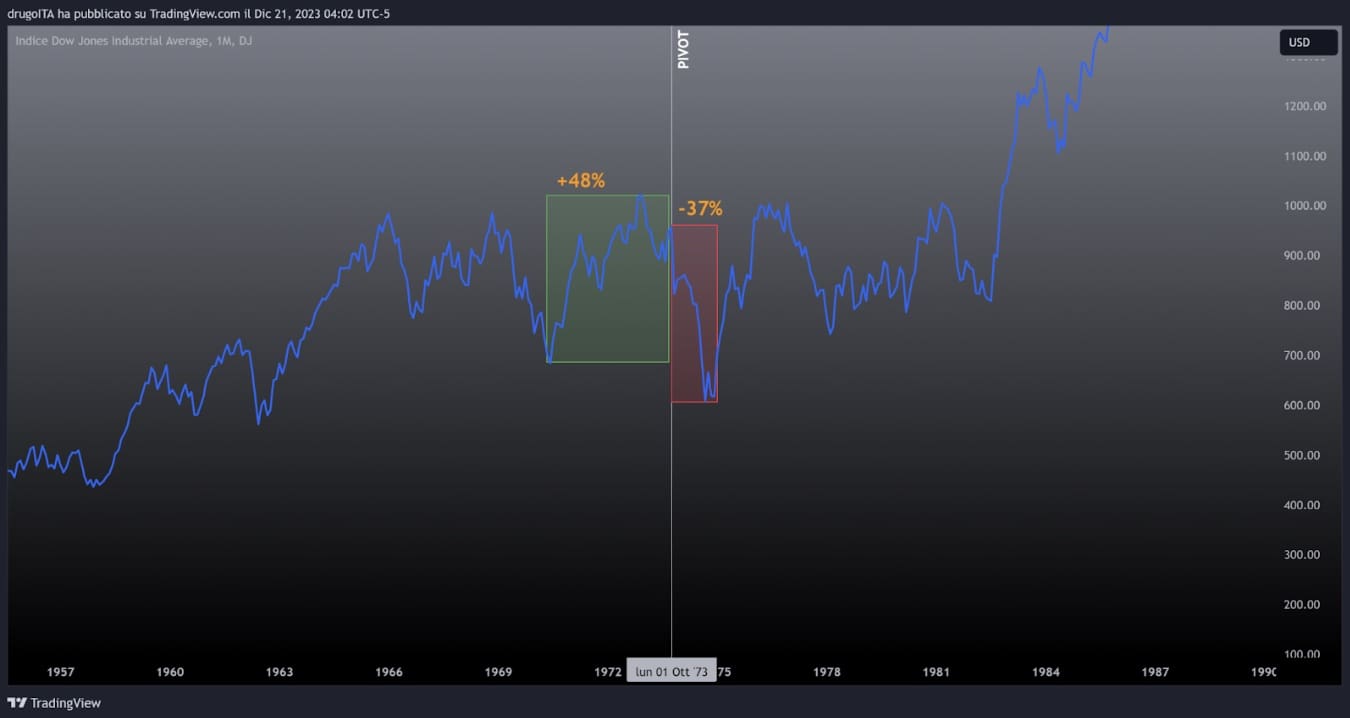

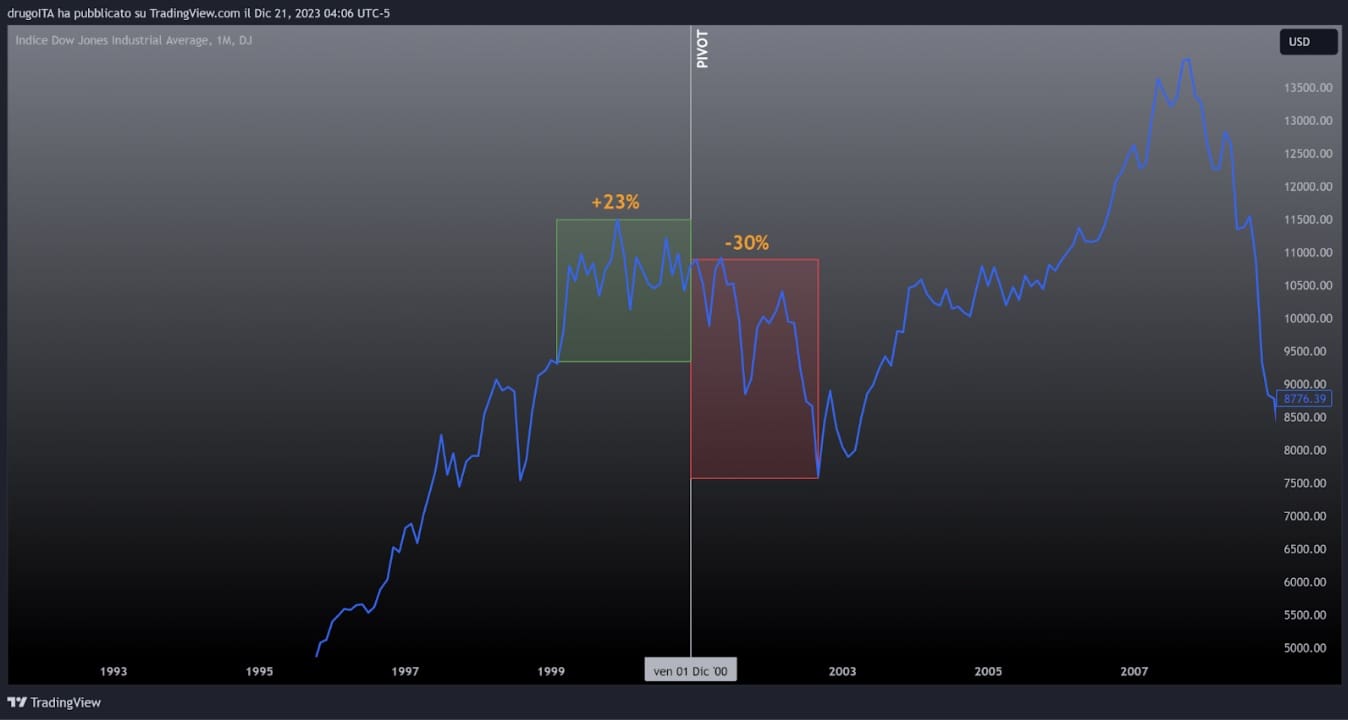

Ricordiamo che, per concludere questa prima sezione del focus, in diverse occasioni il mercato ha provato a speculare in anticipo sull’uscita dal periodo di politica restrittiva nella fase di pivot, e molto spesso questo si è tradotto in un segnale di allarme che ha accompagnato i mercati in un periodo di recessione, duratura o rapida che sia stata.

Questo focus on è stato pubblicato in esclusiva sulla nostra newsletter Whale Weekend del 22 dicembre 2023. Iscriviti per non perdere articoli inediti, analisi, news della settimana e tanto altro ancora!

Funds rate & Bond Market

Abbiamo parlato di politica monetaria e di come i mercati stiano provando ad anticipare il FED Pivot. Abbiamo anche visto come il “lagging” delle politiche monetarie non abbia aiutato questa tipologia di scommessa.

Infatti, in breve, quello che bisogna tenere a mente è: la banca centrale agisce su dati che mostrano la situazione in ritardo, e intervengono tramite strumenti che manifestano la loro efficacia, allo stesso modo, in ritardo.

Per questo, l’inflazione è già di per sé un problema per l’economia nel momento in cui si decide di alzare i tassi, e le ripercussioni di uno stringente accesso al credito si manifestano successivamente a quando la FED aspetta il loro risultato. Infine, la decisione di abbassare i tassi molto spesso non è nemmeno sufficiente a salvare il mercato dal tracollo.

Ma come si osserva il sentiment dei c.d. Bond Vigilantes, investitori navigati nel mercato dei Bond, e che osservano con precisione e anticipo le dinamiche di mercato?

Uno strumento semplice che ci permette di osservare la loro visione futura sui tassi è il Tool Watch della FED, altrimenti si possono usare anche le valutazioni riportate nei nostri precedenti report rispetto alla curva dei rendimenti.

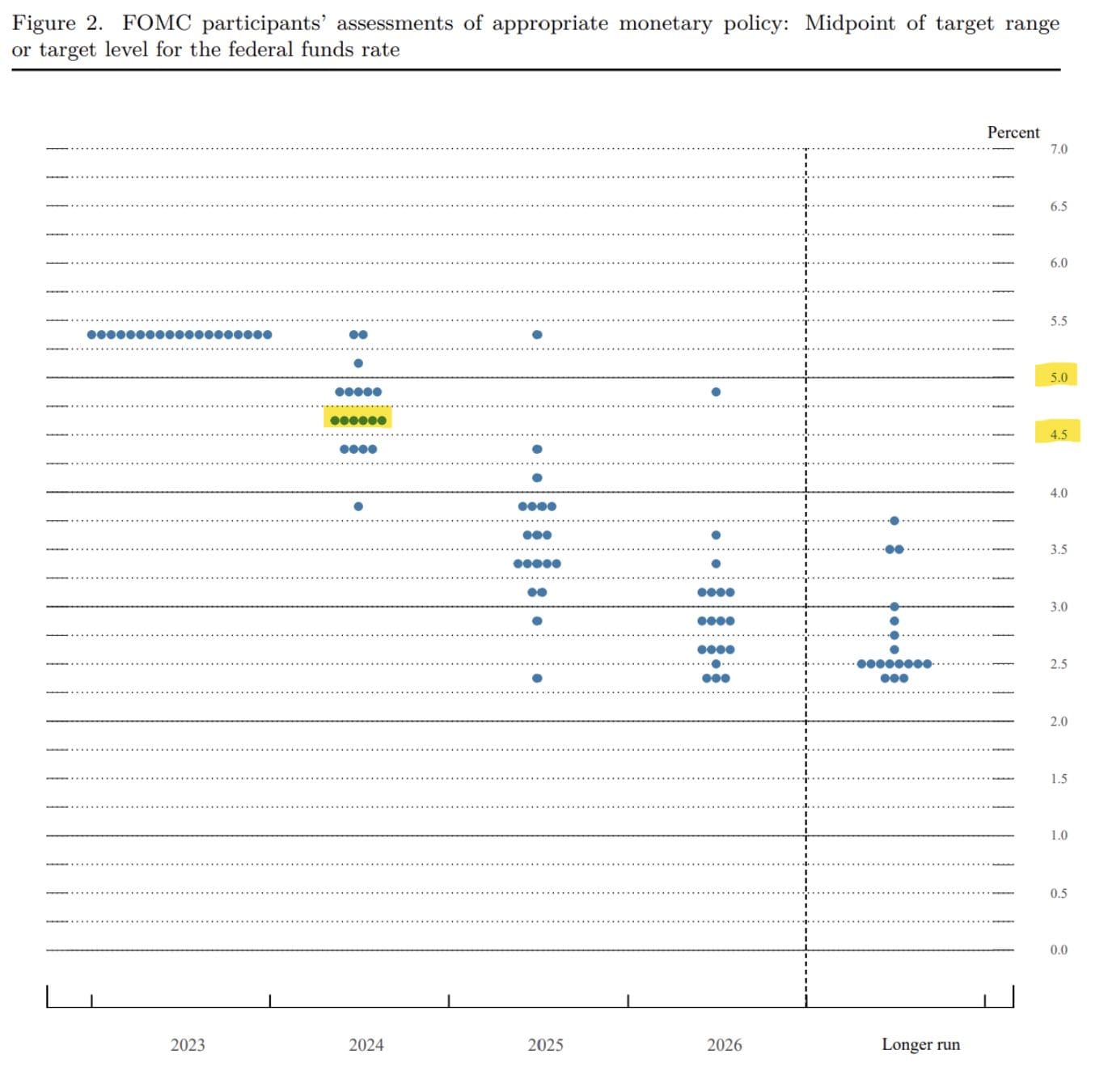

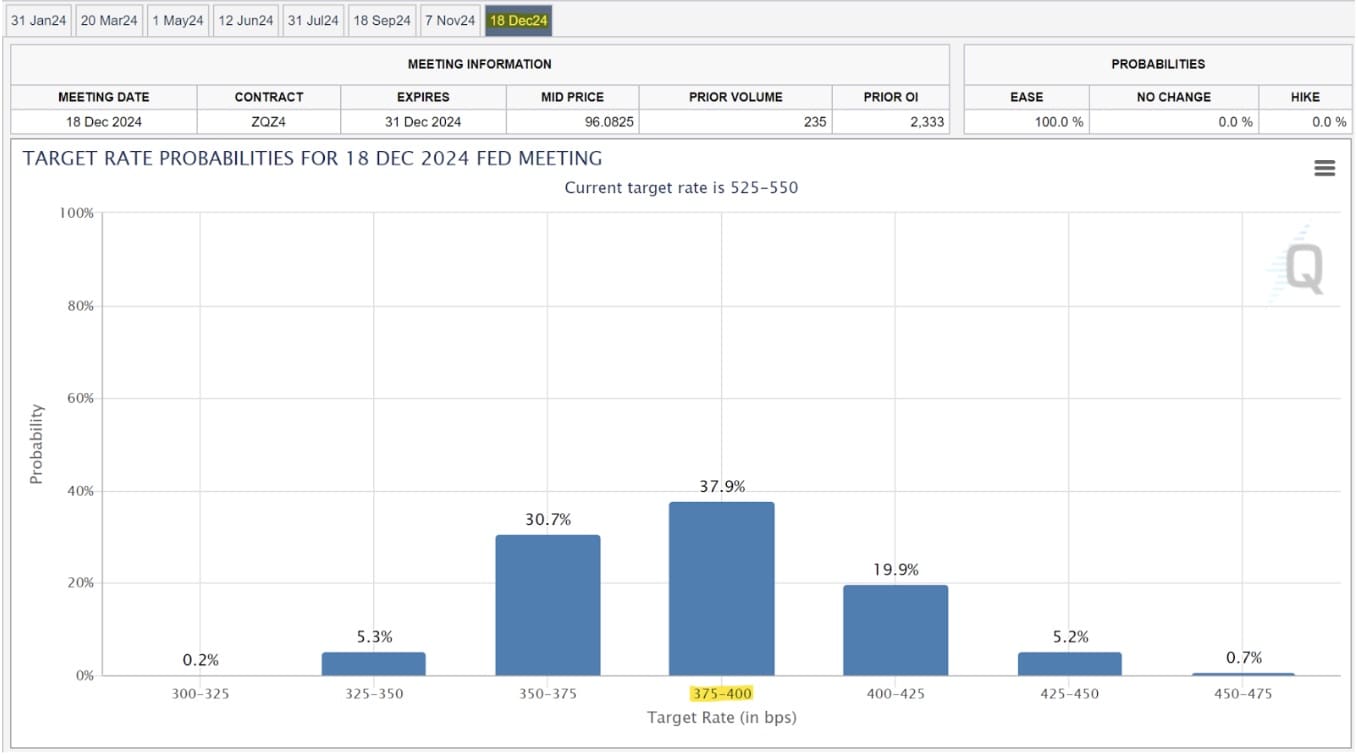

Quello che osserviamo di seguito è il comportamento dei Bond Vigilantes sul mercato dei futures, i quali scontano una politica economica più aggressiva (rispetto ai tagli), confrontata con i Dot Plots (visione dei membri FED). I primi vedono i tassi a fine 2024 intorno al 3.75/4%, mentre i membri FED hanno la maggioranza dei voti in area 4.75%.

Questo è in linea con le valutazioni che stiamo portando, e infatti una maggior preoccupazione da parte dei Bond Vigilantes che si distacca da un approccio più cauto della FED ci fa pensare che il mercato della liquidità tema le condizioni dell’economia in rapido peggioramento ed un intervento FED più tempestivo di quanto previsto, per stimolare i mercati.

Option positioning

Le opzioni si fanno questa importante domanda: quando nel periodo di gennaio avremo una risposta per gli ETF, continuerà tutto secondo i piani o vedremo picchi di volatilità?

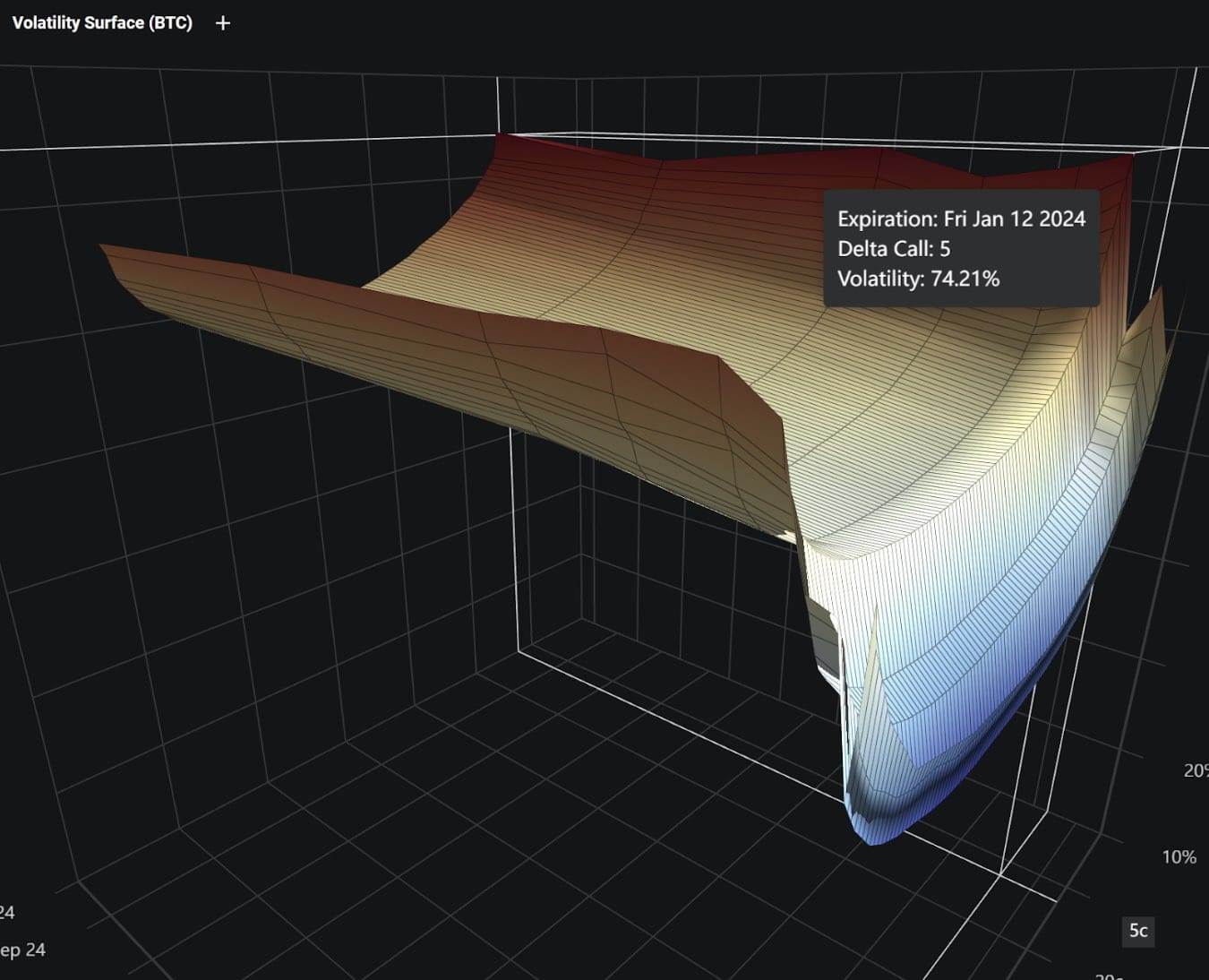

Osservando la Volatility Surface, modello avanzato di studio della distribuzione delle opzioni per data di scadenza, vediamo che il picco di volatilità di tutto il periodo è proprio alla scadenza del 12 gennaio.

Inoltre, anche i volumi di copertura nell’ultima settimana sono aumentati con importanti afflussi di put comprate e di call vendute nel range di prezzo tra i 40k e i 50k, dove ci si aspetta effettivamente di vedere il prezzo rimbalzare a seguito della news.

Ci si copre tramite le opzioni da potenziali scenari volatili, quindi non prendere questa visione come “ok, le opzioni si aspettano volatilità allora torniamo a 12k”, bensì aspettiamoci, sotto la data della news dell’ETF, sia che venga approvato o meno, diverse prese di profitto con potenziali ritracciamenti.

Sarà “sell the news” o Vol-mageddon? Questo non possiamo saperlo con anticipo, ma in entrambi i casi è un periodo da tenere sotto stretta osservazione.

Ethereum & commodities

L’unico che non è allineato a questo movimento è ETH, il quale non guadagna dominance al ritmo di Bitcoin, supportando la tesi per cui le Big Cap dovrebbero aver assorbito finora capitale dalle Small Cap, ed aver iniziato la rotazione seguendo il ritmo di ALT/BTC che, al contrario, se non dovesse comportarsi come una Big Cap, allora dovrebbe in parte aver beneficiato della overperformance recente delle altcoin.

Ci stiamo perdendo qualcosa su Ethereum (qualsiasi accezione si voglia dare a questa affermazione)!

Inoltre, anche oro e petrolio si stanno comportando in maniera anomala rispetto a quello che suggerisce il mercato azionario e i contesti economici. Infatti, in una fase di soft landing e di ripresa dell’azionario, situazione risk-off, l’oro dovrebbe star performando negativamente, e invece si avvicina al suo massimo storico, dando sintomi di incertezza. Viceversa, il petrolio, che dovrebbe beneficiare della domanda delle imprese e delle crisi in medio oriente, dovrebbe star performando alla grande, e invece dopo un iniziale salita si trova ora a testare le zone di minimo locale a $75-80 al barile.

Queste divergenze su mercati tendenzialmente riflessivi come materie prime, obbligazioni e, nel nostro settore, il leader delle altcoin Ethereum, ci fanno pensare che forse la corsa al risk-on potrebbe non essere del tutto confermata, e che potremmo aspettarci un periodo di scossoni ad inizio 2024.

Conclusioni

Detto ciò, le aspettative sulle metriche portate dovrebbero risultare come da grafico sottostante, ovvero riduzione della dominance di Bitcoin in favore delle alt, bottom di ETH e decisa overperformance che guiderebbe il mercato delle alt nel suo breakout vs BTC, nonché una continuazione dal mondo tradizionale verso una predisposizione più risk-on.

Un rapida legenda per comprendere meglio cosa si sta osservando:

BLU: Russel 2000 rapportato a SP/500 – Permette di osservare la performance delle small cap rispetto alle big cap

GRIGIO: Dominance di Ethereum

ARANCIO: Dominance di bitcoin

AZZURRO: Total M. cap rapportata alla Bitcoin Dominance – small cap vs big cap

Per poter scatenare tutto ciò, il mercato ha bisogno di uno shock momentaneo, che riduca all’osso i partecipanti che hanno preso questa scommessa durante tutto l’anno passato. Rispetto a questa analisi, vi rimandiamo alla Newsletter passata, in cui abbiamo parlato dei potenziali scenari recessivi previsti nel 2024.