Wyckoff e l'omonima teoria

La Teoria di Wyckoff è una delle più importanti nel panorama del trading. In questo articolo vogliamo descriverla a fondo, ma prima iniziamo dalle presentazioni di rito.

Richard DeMille Wyckoff approccia per la prima volta il mondo dei mercati come runner presso una borsa d’affari alla giovane età di 15 anni, in un’epoca in cui il trading elettronico non esisteva, il che rende la sua capacità di comprendere e schematizzare le relazioni tra compratori e venditori ancora più strabiliante.

Divenne uno dei trader e analisti più stimati del suo tempo, oltre a essere uno degli uomini più ricchi d’America fino a fondare, nel 1907, il magazine di Wall Street e a competere negli Hampton per la residenza migliore direttamente con il capo della General Motors.

Le sue logiche si basano, in parte, sull’analisi dello sforzo e del risultato: osservando le differenze di reazione in determinate zone di domanda e offerta, paragonandole con i volumi, Wyckoff riuscì ad ottenere un edge davvero incredibile sui mercati del tempo e valido ancora oggi, con le dovute contestualizzazioni.

Secondo Wyckoff esistono sostanzialmente tre condizioni in cui il mercato si può trovare e dipendono tutte dalla relazione tra domanda e offerta. Proseguiamo ed entriamo nei dettagli.

Indice

- Legge della domanda e dell'offerta

- Legge della causa-effetto

- L'uomo Composito di Wyckoff

- Accumulazione

- Distribuzione

- Legge Sforzo vs. Risultato

- Valutazione Momentum

- Jump the Creek

- Break the Ice

- Target nella strategia di Wyckoff

- Entry nella strategia di Wyckoff

- Stop Loss nella strategia di Wyckoff

- Conclusioni

Legge della domanda e dell'offerta

La legge della domanda e dell’offerta prevede le seguenti relazioni

Domanda maggiore dell’Offerta:

- Il mercato prenderà direzionalità rialzista in quanto la pressione di acquisto non può essere soddisfatta al livello di prezzo corrente, quindi si cercheranno venditori ai livelli di prezzo superiori.

Offerta maggiore della Domanda:

- Il mercato prenderà direzionalità ribassista in quanto la pressione di vendita non può essere soddisfatta al livello di prezzo corrente, quindi si cercheranno compratori ai livelli di prezzo inferiori.

La Domanda equivale l’Offerta:

- Il mercato sarà intrappolato in un range laterale o di compressione, in cui la certezza del trend è confermata solo da un chiaro breakout direzionale, a dimostrazione che una delle due parti ha effettivamente prevalso sull’altra (attenzione alle manipolazioni).

Legge della causa-effetto

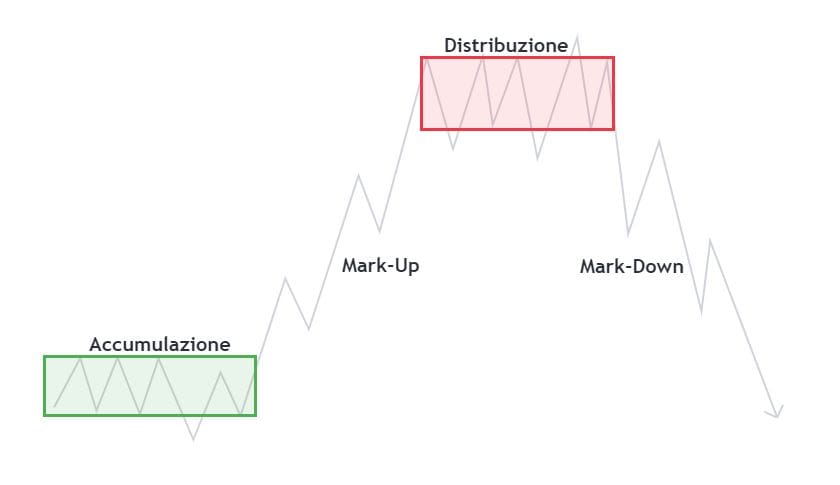

Ognuna delle fasi non solo è causata da squilibri di mercato tra domanda e offerta, ma è frutto di una serie di eventi precedenti:

Ogni fase di Mark-Up è l’effetto causato da una fase di accumulazione. Per accumulare sufficiente liquidità i compratori hanno lavorato all’interno di un range, accumulando posizioni rialziste e incrementando il divario tra domanda e offerta.

Ogni fase di distribuzione avviene conseguentemente ad una fase di rialzo, in quanto il prezzo si è portato in una zona ricca di offerta dove i venditori costringono il prezzo in un range per accumulare posizioni ribassiste.

Ogni fase di Mark-down è causata da una distribuzione. Per accumulare sufficiente liquidità i venditori hanno lavorato all’interno di un range, accumulando posizioni ribassiste e incrementando il divario tra offerta e domanda.

Ogni fase di accumulazione avviene a seguito di una fase di ribasso, in quanto il prezzo si è portato in una zona ricca di domanda dove i compratori costringono il prezzo in un range per accumulare posizioni rialziste.

L'uomo Composito di Wyckoff

Wyckoff ha creato il concetto di Uomo Composito (o Operatore Composito) come entità fittizia del mercato.

Secondo questa idea, gli investitori e i trader dovrebbero studiare il mercato come se una singola entità lo stesse controllando, rendendo così più facile seguire i trend e individuare i punti di svolta.

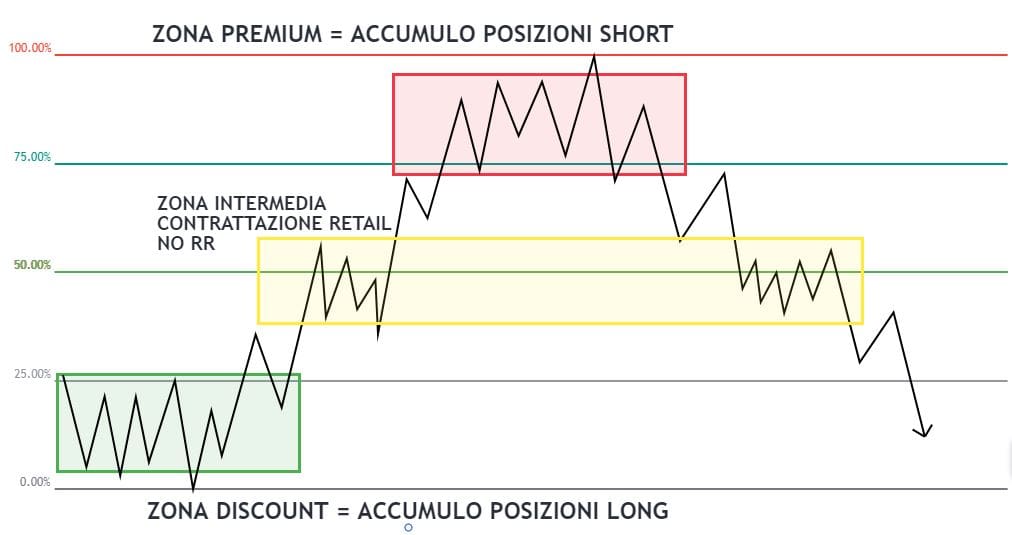

In sostanza, l’Uomo Composito rappresenta gli attori principali che muovono il mercato, grazie ai grandi volumi che spostano e alle asimmetrie informative che sfruttano, a discapito dei piccoli investitori. Agisce sempre nel suo interesse per avere la garanzia di riuscire a comprare a prezzi bassi (DISCOUNT) e vendere a prezzi alti (PREMIUM).

Ma secondo Wyckoff, l’Uomo Composito utilizza una strategia relativamente prevedibile, da cui gli investitori possono imparare.

Usiamo il concetto di Uomo Composito per illustrare un ciclo di mercato semplificato. Un tale ciclo consiste di quattro fasi principali: accumulo, trend rialzista, distribuzione e trend ribassista.

Accumulazione

La fase di accumulazione deriva, come abbiamo visto, dall’ingresso del prezzo in una zona discount, dove l’uomo composito riterrà che il rapporto rischio rendimento sia vantaggioso per acquistare posizioni long per l’asset in questione.

Questa fase si sviluppa in un range più o meno definito di prezzo; con l’evoluzione della comprensione dei mercati e la diffusione di questi concetti, le zone perdono di importanza per come sono state originariamente strutturate, ma non perde rilevalnza la logica di movimentazione.

L’uomo composito deve accumulare la maggior parte della liquidità, inducendo in false direzioni il mercato, fino a quando non avrà accumulato posizioni a sufficienza da generare il Mark-Up.

Due note importanti:

- Può essere un valido esercizio riconoscere e identificare ogni singola fase dell’accumulazione (PS, SC, AR, ST, SPRING, JTC);

- Ricorda che troppa analisi porta alla paralisi; verrai pagato per saper sfruttare le fasi di accumulazione, non per individuare con precisione ogni nomenclatura.

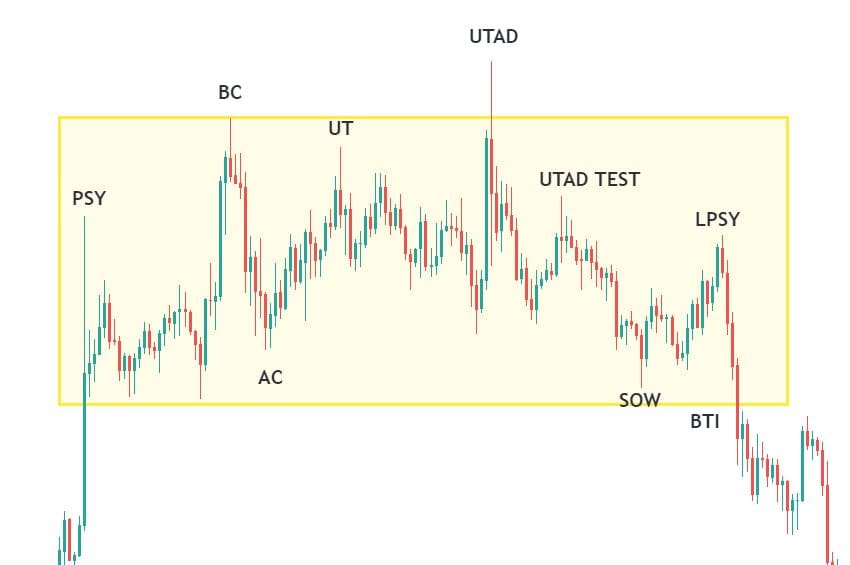

Distribuzione

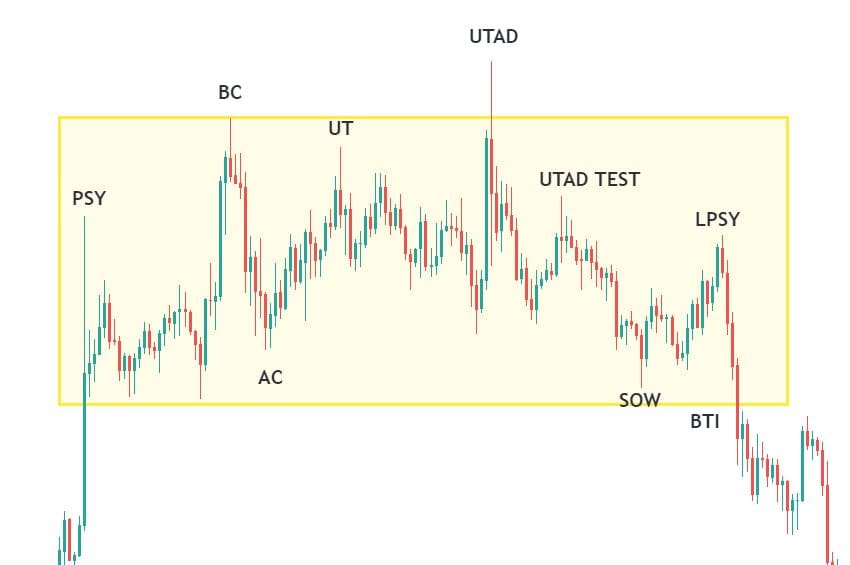

La fase di distribuzione ha caratteristiche opposte alla fase di accumulazione.

Si sviluppa in seguito ad un approdo del prezzo in una zona premium, dove l’uomo composito trova conveniente (in termini di RR) la distribuzione finale dei profitti e l’accumulo di posizioni short.

Ugualmente alle fasi di accumulazione, abbiamo il prezzo che staziona in un range più o meno definito, inducendo gli investitori ad entrare a mercato in seguito a falsi breakout e riassorbimenti, solo quando la pressione di acquisto è completamente assorbita e l’offerta è ai massimi abbiamo l’uscita dal range di distribuzione e l’inizio del Mark-Down.

Legge Sforzo vs. Risultato

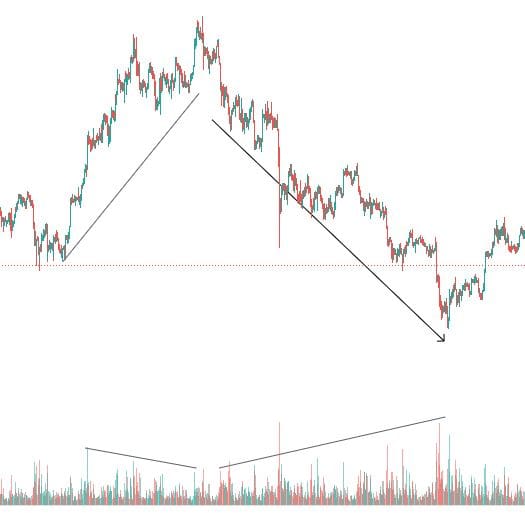

La Legge dello Sforzo contro il Risultato ci aiuta a valutare le divergenze tra i volumi entrati a mercato in un certo lasso temporale e il risultato ottenuto a livello di price action. Facciamo alcuni esempi:

- Quando una fase di mark-up o di mark-down è sostenuta da volumi crescenti il trend è genuino;

- Quando un trend prosegue nella sua direzionalità e parallelamente i volumi perdono di intensità è da valutare l’esaurimento del trend;

- Quando in fase di accumulazione/distribuzione il prezzo lateralizza e i volumi aumentano, possiamo aspettarci sufficiente volatilità da uscire dalla fase di ranging market.

DISCLAIMER: I volumi visualizzati sugli exchange si riferiscono ai volumi del singolo exchange. Per un utilizzo più accurato di queste valutazioni, bisognerebbe operare in un mercato centralizzato o avere una visione aggregata di tutti i volumi di scambio sull’asset.

Valutazione Momentum

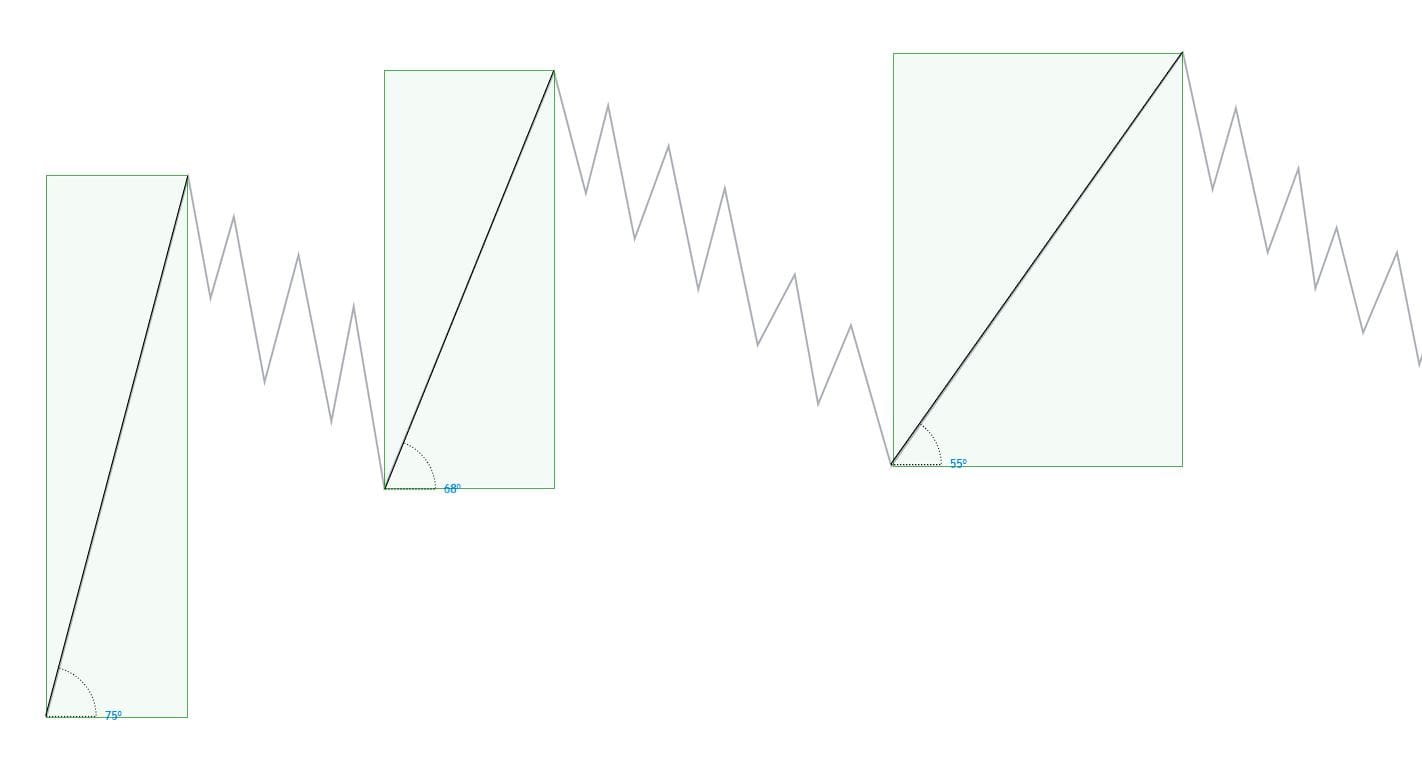

La valutazione del Momentum del prezzo permette di individuare l’esaurimento della forza di un trend.

Nel caso illustrato sotto, vediamo come ad ogni escursione il prezzo dimostri minore impulsività (diminuzione dell’angolatura) e richieda più tempo per eseguire la stessa ampiezza di movimento (rapporto altezza/larghezza rettangoli verdi).

Questa caratteristica ci comunica chiaramente che l’interesse rialzista è in diminuzione, mettendoci in allerta rispetto ad una possibile inversione in arrivo.

Allo stesso modo possiamo ragionare rispetto ai movimenti ribassisti, laddove gli impulsi al ribasso si susseguano con un intensità minore lasciando sempre più spazio alla lateralizzazione, ecco che potremmo essere entrati in una zona di accumulazione.

Jump the Creek

Abbiamo capito che oltre alla conoscenza puramente teorica, dobbiamo essere in grado di sfruttare queste nozioni a nostro vantaggio

Uno dei trade a maggior winrate, legato a queste logiche, è l’operazione che sfrutta l’uscita dalle fasi di accumulo e distribuzione intercettando all’origine le fasi di Mark-Up/Down.

Vediamoli uno alla volta partendo dal trade in uscita dalle fasi di accumulazione, il così detto Jump the Creek o salto del ruscello.

Il posizionamento prevede l’individuazione di una presa di liquidità o Spring, e un successivo rientro nel range sostenuto da buoni volumi. Dopodiché si può attendere o meno un test dello spring ma ciò che conta è il movimento impulsivo che permetta di rompere le precedenti strutture di resistenza.

Questo dimostra interesse long, “un salto” che riesce a superare le varie zone di offerta precedenti, atterrando al di là di un immaginario ruscello di pressione short.

DISCLAIMER: questo non è un invito all’investimento e i risultati passati non sono mai garanzia di risultati futuri. Per poter operare a mercato con maggiore consapevolezza devi sapere quello che fai, eseguire un backtest adeguato e non rischiare mai più di quello che sei disposto a perdere.

Break the Ice

La metafora del Break the Ice, o rottura del ghiaccio, aiuta a capire le dinamiche del trade in uscita dalle fasi di distribuzione.

Aspetteremo quindi che il prezzo si appresti ad una zona ad alto potenziale di inversione ribassista, iniziando un ranging market, dopodiché aspetteremo lo swing oltre i massimi di questo range, anche chiamato UTAD (Up trust after distribution), seguito da un immediato e sostenuto rientro in zona. Questo movimento ha la stessa funzione dello spring, ossia indurre in una falsa direzionalità gli attori di mercato, accumulando sufficiente controparte per proseguire la direzionalità ribassista.

Anche in questo caso il test della liquidità superiore dipende dall’intensità della pressione di vendita, spesso dopo la manipolazione il treno parte senza lasciarci salire.

Il segno definitivo che ci indica la conclusione della fase distributiva e l’inizio del Mark-Down, è proprio il BTI, abbiamo una rottura dei supporti e della zona inferiore del range (break the ice) con eventuale ritorno a testare la liquidità interna, per poi dirigersi alla zona di demand successiva.

Target nella strategia di Wyckoff

Queste sono tecnicamente le zone e i ragionamenti che devono intercorrere nel momento in cui valutiamo l’ingresso secondo queste logiche.

Ma esattamente come faccio ad individuare il punto preciso in cui entrare e posizionare target e stop?

Affrontiamo ognuno di questi punti per cercare di capire come gestire l’operazione e come condurre un test sostanzioso su questa strategia.

Partiamo dal punto di liquidazione in profitto, anche detto target, poichè dipende molto dalla tipologia di strategia e dall’orizzonte temporale. Tendenzialmente, le zone di domanda sottostanti e le potenziali zone di inversione dovrebbero rappresentare, per lo meno, delle prese parziali di profitto.

Anche l’individuazione di un pattern statistico di RR medio può funzionare, se su 100 distribuzione osservate che il 50% raggiunge almeno un RR di 1/2 saprete che target 1 potrà essere posizionato ad 1/2.

Entry nella strategia di Wyckoff

L’ingresso nella strategia di Wyckoff è probabilmente la parte più delicata, l’utilizzo di ordini pendenti (limit order) rischia di farti entrare anche laddove un analisi discrezionale avrebbe consigliato cautela, ma per correttezza affrontiamo anche l’ingresso tramite pendente.

Le possibili entrate in questo caso, sia per il JTC che per il BTI, si dividono in conservativa e aggressiva, così individuate:

- Conservativa: consente di aspettare numerose conferme da parte del prezzo, questo va a discapito del rischio rendimento dell’operazione e aumenta il rischio di drawdown da sopportare, assicura però un maggior numero di entrate. L’ordine si posiziona al test successivo alla rottura superiore (jtc) o inferiore (bti) del range di lateralizzazione.

- Aggressiva: Vuole massimizzare il rischio rendimento, posizionandosi solo qualora l’asset dia un test dello spring (jtc) o dell’UTAD (bti). Come punto di ingresso si seleziona tendenzialmente o i massimi precedenti alla manipolazione (top range, pre spring/UTAD) oppure tracciato un fibonacci dai massimi ai minimi del movimento di riassorbimento, sia aspetta un ritorno in zona discount dell’impulso.

Questa stessa tipologia di ingressi possono essere valutati in maniera discrezionale, aspettando conferme da parte del prezzo, quindi una presa direzionale decisa o chiari elementi di inversione del trend.

La discrezionalità incide sul rischio rendimento ma permette di aumentare il winrate, in quanto solo una volta che l’asset ci abbia dato conferma decidiamo effettivamente di entrare.

Stop Loss nella strategia di Wyckoff

Lo stop loss è, come sappiamo bene, un altro elemento fondamentale dell’attività di trading, la sua corretta posizione ci permette di evitare inutili prese di liquidità, stop hunt e simili.

Anche qui in funzione della tipologia di trader e strategia, possiamo posizionare lo stop in maniera aggressiva o conservativa, dipende molto dalla conformazione delle strutture del caso, ma in via del tutto generale così possono essere definiti:

- Conservativo: il punto di partenza è sempre l’individuazione di una zona a potenziale di inversione, se la distribuzione avviene all’interno della zona, il punto in cui posizionare lo stoploss in maniera conservativa è poco al di fuori della zona. La statistica, in aggiunta, permette di diminuire le probabilità di impatto con lo stop loss, testando il comportamento ripetitivo dell’asset a seguito delle nostre entrate.

- Aggressivo: Qui invece consideriamo più che la zona di inversione, il processo di distribuzione/accumulazione: Valutiamo che grazie a questo movimento i venditori abbiano il controllo e i compratori non possano violare i loro punti di dominance, quindi posizioniamo il punto di invalidazione dell’analisi gli estremi della manipolazione (spring/UTAD)

Conclusioni

Vorrei concludere con alcune citazioni illuminanti tratte da Mr. Wyckoff:

“Il tuo giudizio inizierà ad impoverirsi, se ascolterai più il tuo ego rispetto a ciò che il mercato ti sta dicendo; Devi imparare ad osservare con attenzione le informazioni che il mercato ti comunica”

In poche parole noi non veniamo ricompensati per formulare teorie a proposito di come si comporterà mercato, ma per seguirlo alla lettera. E ancora:

“Ascolta ciò che il mercato ti dice a proposito dei suoi partecipanti e non ciò che i suoi partecipanti dicono del mercato”

Questo è un punto centrale nel percorso di crescita come trader, di ognuno di noi, come ripetuto diverse volte nei nostri articoli: mai prendere alla lettera teorie e strategie, sempre testare i risultati a grafico in prima persona, per essere coinvolti nella comprensione del metodo, capirne i punti di forza e di debolezza ed essere più confidenti nella fase di ingresso a mercato.

In generale nel mercato queste due regole sono importanti, ma ancora di più nel mercato delle cryptovalute dove il concetto di “Don’t trust, verify” e “Do your own research” sono valori fondanti dell’ecosistema.

Ricordiamo che sulla nostra piattaforma The Crypto Gateway Learn trovi tanti corsi crypto gratuiti, corsi di trading e investimento e workshop, ti aspettiamo!

Nella speranza che questo articolo possa avervi stimolato nella crescita e nella ricerca, vi ringrazio per l’attenzione e alla prossima.