Dollaro debole: continua la fuga di capitali

Di Gabriele Brambilla

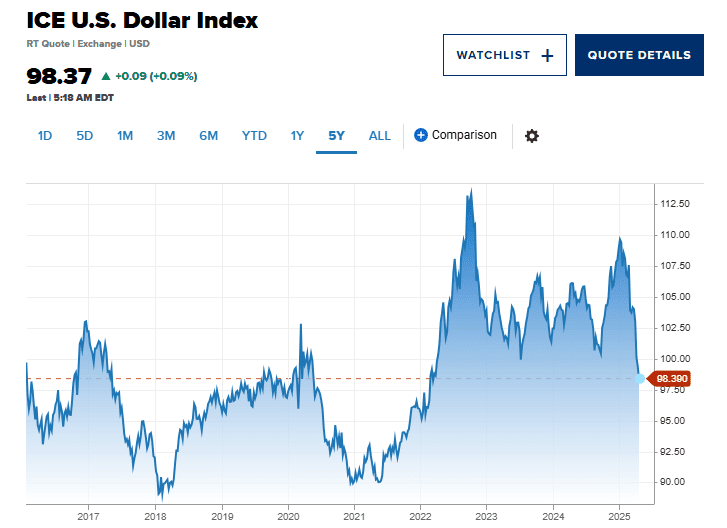

Prosegue l'indebolimento del dollaro americano, con il Dollar Index ai minimi dal 2022. Capiamo che cosa significa e cosa potrebbe accadere.

Dollaro debole: la situazione

In questo periodo, il dollaro debole è uno dei motivi di discussione più vivaci in ambito economico.

Banche centrali, risparmiatori, società: pressoché tutti stanno tenendo d’occhio l’andamento della valuta tradizionale più importante al mondo, pronti a intraprendere varie azioni nel caso dovessero diventare necessarie.

Capiamo perché il dollaro si sta indebolendo e quali sono le dirette conseguenze di questo processo. Scopriremo che ci sono sia dei vantaggi che degli svantaggi, uniti a nuove possibili problematiche sul fronte della guerra economica.

Il dollaro si indebolisce

Il dollaro americano è sempre più debole; a dimostrazione di ciò, il dollar index è a dei livelli che non si vedevano dal 2022. La motivazione dietro questa tendenza è piuttosto semplice: i partecipanti al mercato stanno “scappando” dal dollaro e dalle relative Treasury data l’incertezza nel processo di policy making americano. La fiducia sempre più bassa spinge quindi a proteggersi da scenari potenzialmente ancor più complicati.

Confrontando la valuta americana con le altre in circolazione, notiamo un apprezzamento generale di queste ultime, con alcune eccezioni.

Innanzittutto, cresce il nostro euro, che da inizio anno mette a segno una performance che dice +11%. Bene anche il franco svizzero (incremento simile all’euro), lo yen (oltre +10%) e il dollaro canadese (+4% circa). Si comportano bene anche altre valute meno prestigiose come il peso messicano e, attenzione attenzione, il rublo russo (oltre il 20% di crescita sul dollaro USA).

Al contrario, lo yuan cinese perde terreno, così come la lira turca e altre valute provenienti da Paesi asiatici, tra cui il dong vietnamita.

Le conseguenze del dollaro debole

Quali conseguenze naturali escono da questo scenario?

Possiamo affermare che molte banche centrali sono più che felici dell’indebolimento del dollaro e accoglierebbero bene un proseguimento in questo senso. A guadagnare maggiormente sono gli Stati che hanno un peg con il dollaro: la forza della valuta USA stava creando delle difficoltà.

A questo fattore dobbiamo poi aggiungere che le importazioni diventano più economiche, a patto che la valuta locale si rafforzi in un contesto di dollaro debole. Questo meccanismo dà inoltre un po’ di margine di manovra alle banche centrali, che potrebbero tagliare i tassi di interesse grazie all’abbassamento dell’inflazione dato dalle importazioni più convenienti.

Inoltre, non dimentichiamoci che i Paesi con ampio debito denominato in dollari avrebbero da guadagnarci: se la valuta locale si rafforza, il dollaro debole comporta una riduzione del debito reale.

Non limitamoci però agli aspetti piacevoli: il dollaro debole ha anche i suoi contro.

Se un Paese la cui valuta cresce può godere di benefici lato importazioni, subirà invece un effetto indesiderato sul fronte delle esportazioni, considerando anche il contesto attuale e i dazi americani. Per gli Stati emergenti, diverrà quindi molto probabile un intervento per svalutare un po’ anche la valuta locale.

Tuttavia, una mossa del genere potrebbe richiamare in causa l’inflazione, nonché stimolare la fuga di capitali dal Paese (se i tassi di interesse si abbassano, gli investitori cercherebbero altri lidi dove migrare). Diciamo che i Paesi emergenti camminano un po’ sulle uova e dovranno muoversi con estrema cautela.

Currency war in arrivo?

Un ulteriore aspetto da monitorare, legato alla svalutazione delle valute locali se necessaria, è il fronte della currency war.

Il concetto è semplice: svalutare la moneta potrebbe essere vista come una mossa “belligerante”, che spingerebbe gli Stati Uniti ad accuse di manipolazione del mercato e ulteriori controffensive. Una volta avviata la spirale degli eventi, il risultato sarebbe una currency war che, unita alla trade war, darebbe vita a una guerra economica su tutti i fronti.

In questo circolo non rientrano solo le economie in via di sviluppo, ma anche le grandi potenze. Pensiamo all’euro, che è parecchio cresciuto contro il dollaro: se la BCE arrivasse al punto di svalutarlo in modo deciso, l’azione potrebbe fungere da innesco a delle reazioni a stelle e strisce.

Comunque, non si esclude nulla. Dopotutto i dazi occupano ancora le prime pagine e la pausa momentanea dovrà trovare conferma con degli accordi separati. Se così non fosse, il riacutizzarsi della crisi commerciale potrebbe avere come conseguenza degli interventi delle banche centrali mirati a svalutare le monete locali.

Per adesso c’è davvero troppo sul fuoco, ma la partita è tutto fuorché conclusa.