IDO: le opportunità del mondo crowdfunding crypto

Di Davide Grammatica

I tanti approcci creativi alle raccolte fondi per progetti crypto possono essere racchiusi nell’acronimo IDO (Initial Decentralized Offering). Scopriamo come funzionano, in tutte le loro varianti.

Cosa sono e come nascono le IDO

Prima di iniziare a parlare di IDO, sarebbe opportuno cercare di capire che cosa siano (e siano state) le ICO (Initial Coin Offering), ovvero le loro giovani antenate. Per farlo, bisogna fare un passo indietro, e guardare al “lontano” 2017, quando raggiunsero l’apice della popolarità.

Un’ICO, in sostanza, nasce come iniziativa di crowdsourcing di fondi, per attirare l’attenzione di investitori al dettaglio. Questo approccio, nel 2017, non era ancora regolamentato, e ciò implicava la mancanza totale di controllo e protezione dei partecipanti. Se da una parte il rischio era alto, dall’altra tante ICO hanno consentito a molti di godere di importanti guadagni. Ma tra vantaggi e svantaggi, e conti alla mano, il bilancio è comunque rimasto negativo, in un contesto macchiato da non poche ombre, come progetti che si sono rivelati vere e proprie truffe.

L’avvento della DeFi, in questo senso, ha posto le condizioni per un cambio di registro, con modelli alternativi per le le raccolte fondi caratterizzati da maggiore trasparenza ed egualitarismo.

Indice

Come funzionano le IDO

Un’Initial Decentralized Offering è un approccio ad un crowdfunding che mira a raccogliere i capitali degli investitori per finanziare un determinato progetto. Creata per compensare le mancanze di un servizio che si poggia su uno scambio centralizzato, l’IDO trova il suo vantaggio proprio nella disponibilità immediata di un token fornita da un pool di liquidità, i cui aderenti vengono premiati proporzionalmente alla loro quota di partecipazione. L’offerta di un token in attesa di essere lanciato viene quindi eseguita su un DEX, in cui i pool di liquidità svolgono un ruolo essenziale.

Ma andiamo con ordine. Il punto di partenza, che poi è il motivo dell’esistenza stessa di questa dinamica, è la consapevolezza comune che la possibilità di acquistare un token di un progetto al suo prezzo di lancio rappresenti un’interessante opportunità per qualsiasi investitore. In un’IDO, gli utenti impegnano i propri fondi attraverso un DEX, il quale, a sua volta, completerà la distribuzione e i trasferimenti finali del token fornito in precedenza dal progetto.

Ogni utente, per riuscire a partecipare, deve seguire delle fasi ben precise. Dopo che un progetto viene accettato per eseguire un IDO su un DEX, a seguito di un processo di verifica, gli investitori possono bloccare i propri fondi per ottenere un’allocazione di un token a prezzo fisso. Al TGE (Token Generation Event), gli utenti riceveranno la loro quota.

Generalmente, chiunque partecipi deve prima essere inserito in una whitelist, le cui prerogative possono variare a seconda del progetto. Di norma, queste consistono nella semplice fornitura del proprio indirizzo del wallet o nella partecipazione ad attività di marketing, ma a seconda della piattaforma che si decide di utilizzare potrebbero esserci altri requisiti.

Dei fondi degli investitori, una parte di questi sono dedicati alla creazione del pool di liquidità relativo al token del progetto, un’altra al sostentamento del team di sviluppo. In genere, questa liquidità è bloccata per un certo periodo, mentre al TGE i token vengono resi disponibili agli utenti parallelamente all’apertura dell’LP per il trading.

I vantaggi strutturali delle IDO

Oltre alla possibilità di ottenere un guadagno ragguardevole, le IDO devono la loro popolarità anche al processo sempre più sicuro ed equo che le contraddistingue.

In primo luogo, Un’IDO consente agli investitori di non doversi occupare direttamente della verifica di uno smart contract di un progetto. Se una piattaforma IDO ha già portato a termine delle vendite con successo, e gli smart contract sono gli stessi, la fiducia nel processo di distribuzione sarà già ad un buon livello.

La fornitura del token, poi, gode della disponibilità immediata della sua liquidità, poiché, come detto, i fondi raccolti nell’LP sono bloccati proprio per creare un mercato liquido alla vendita.

Infine, un’IDO sfrutta generalmente misure anti-whale, permettendo ad ogni investitore di ottenere solo un’allocazione del token limitata.

E se tutto ciò riguarda i vantaggi dal punto di vista di un investitore, non bisogna tralasciare anche quelli a favore dei progetti stessi. A conti fatti, le IDO sono più convenienti ed accessibili anche per loro, poiché per un piccolo progetto risulta molto meno oneroso lanciare il proprio token tramite un DEX.

Approfondisci: che cos’è uno smart contract?

Come partecipare alle IDO

Il primo luogo dove guardare per assicurarsi un allocazione è il progetto di riferimento stesso. Se si è interessati allo sviluppo di quest’ultimo, basterà partecipare alle attività della community, o semplicemente monitorare la situazione sui vari social. Facendo così si verrà indirizzati verso le piattaforme di riferimento.

E vale allo stesso modo fare in maniera inversa, ovvero monitorare i vari DEX per informarsi sulle IDO in programma. Oppure, ancora, esistono piattaforme terze che offrono come servizio proprio il monitoraggio dei progetti in attesa di essere lanciati. Una su tutte, CoinMarketCap, in cui è presente una sezione creata apposta.

I requisiti necessari per la partecipazione includono un wallet per connettersi alle DApps (MetaMask, per intenderci), e dei fondi in criptovaluta per comprare il token e pagare la commissione per la transazione. A seconda di dove viene eseguita l’IDO, sarà necessaria una diversa criptovaluta. Se il progetto è costruito su BSC, per esempio, le fees da pagare saranno in BNB, mentre l’allocazione si potrà ottenere (generalmente) in BUSD.

Una volta collegato il proprio wallet, la piattaforma che si è deciso di utilizzare indicherà tutti i vari passaggi, come il metodo di impegno dei fondi e le fasi del TGE.

Un esempio pratico: Polkastarter

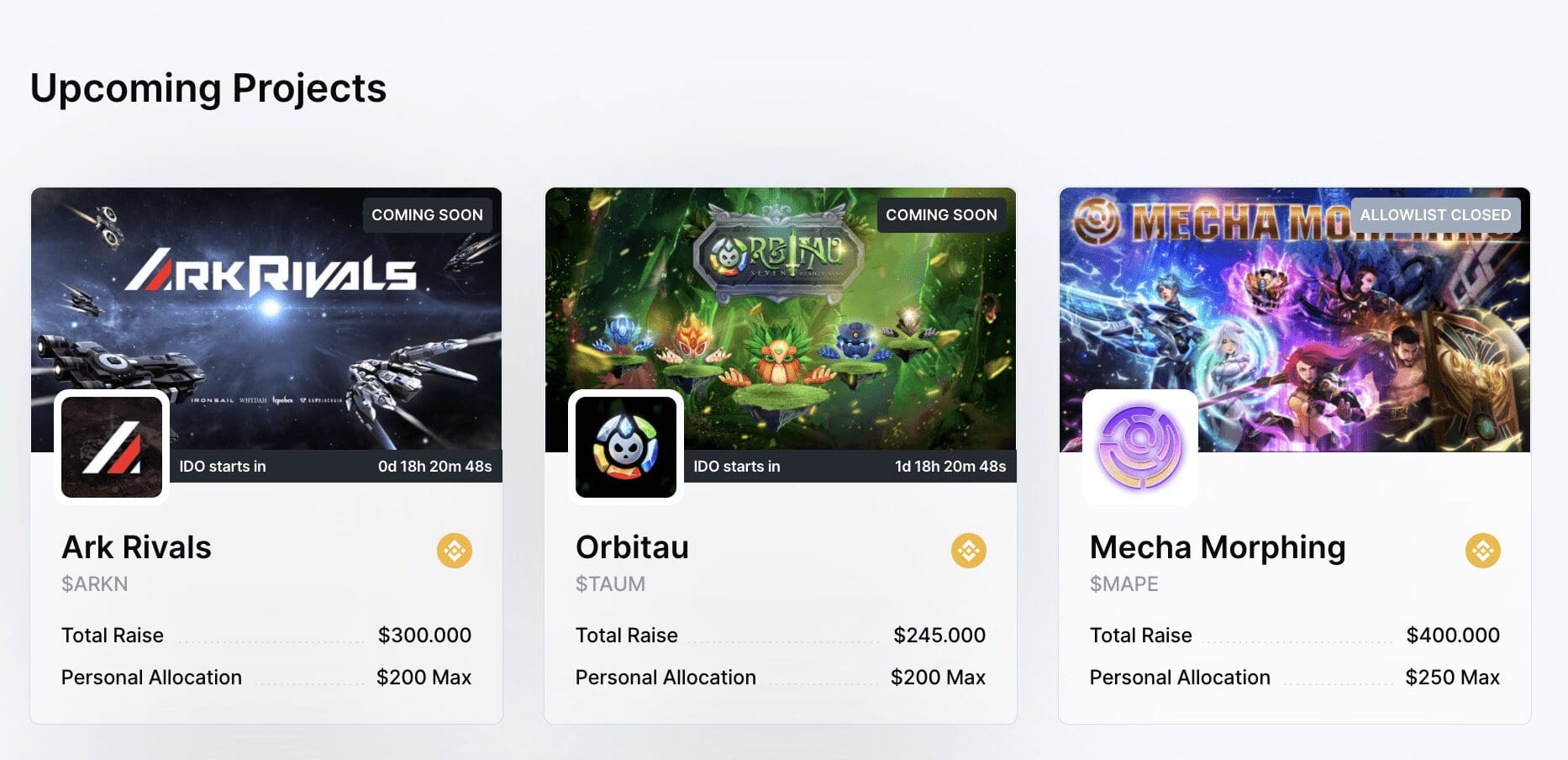

Nel mondo crypto la pratica è il maestro migliore. Prendiamo come cavia la piattaforma Polkastarter. I passaggi, in questo caso, sono lineari, ma la dinamica di base è comune anche a tutte le altre piattaforme.

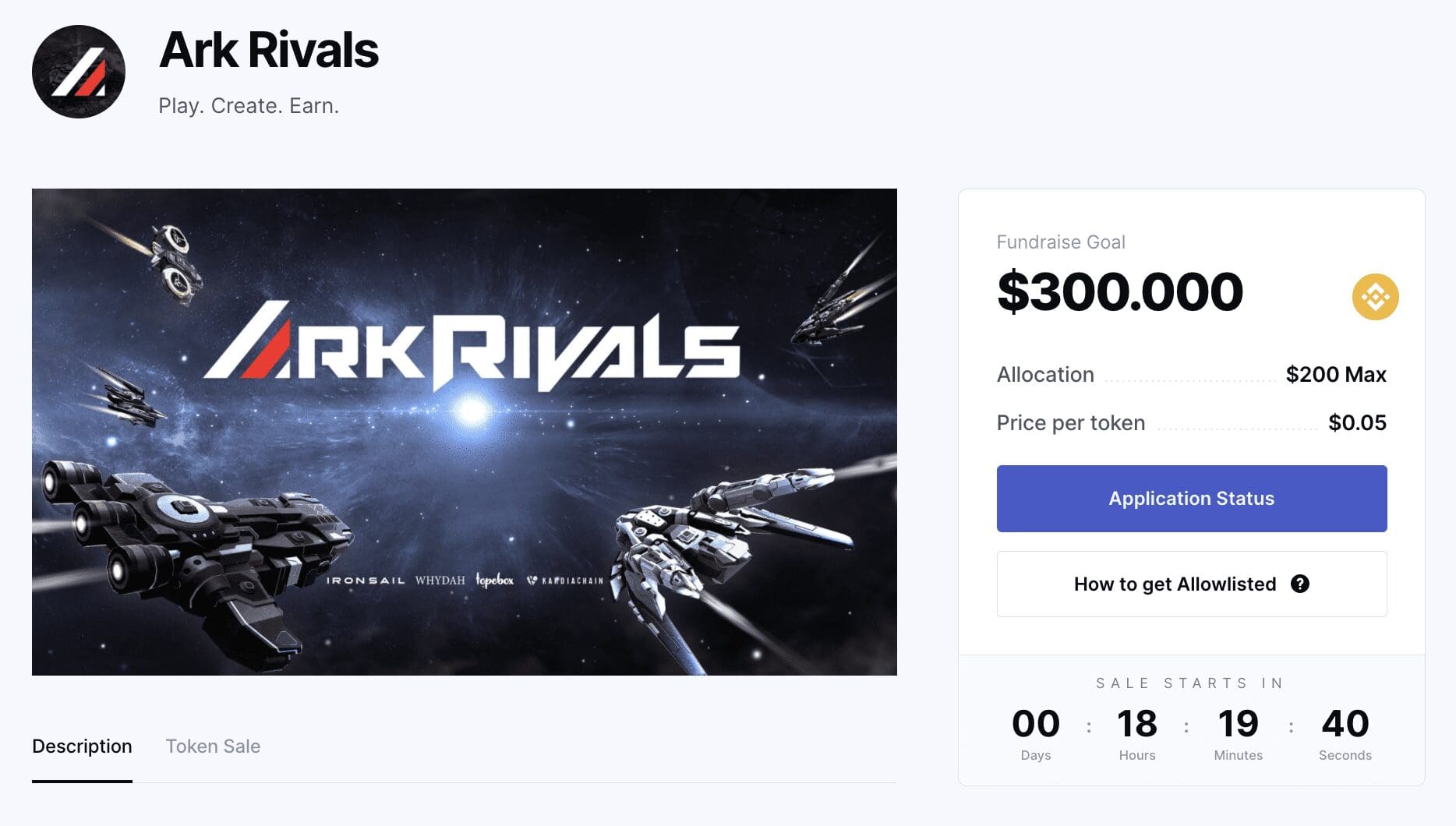

Per iniziare, i progetti in arrivo sono presentati in home page. Se si volesse partecipare, in primo luogo bisogna, come già detto, collegare il proprio wallet, e successivamente cliccare sul progetto a cui si è interessati.

Il primo passaggio consiste nel tentativo di entrare nella whitelist per l’allocazione. Per farlo, la piattaforma chiede come primo passaggio quello di compilare un form (o quiz), con le informazioni relative al progetto. Questo è un primo setacciamento dei partecipanti, per i quali le allocazioni sono limitate, anche per consentire che queste siano di una certa consistenza, e non di pochi centesimi. Fatto il quiz, si dovrà attendere che la whitelist sia pubblicata, ma c’è anche un altro fattore fondamentale da tenere in considerazione.

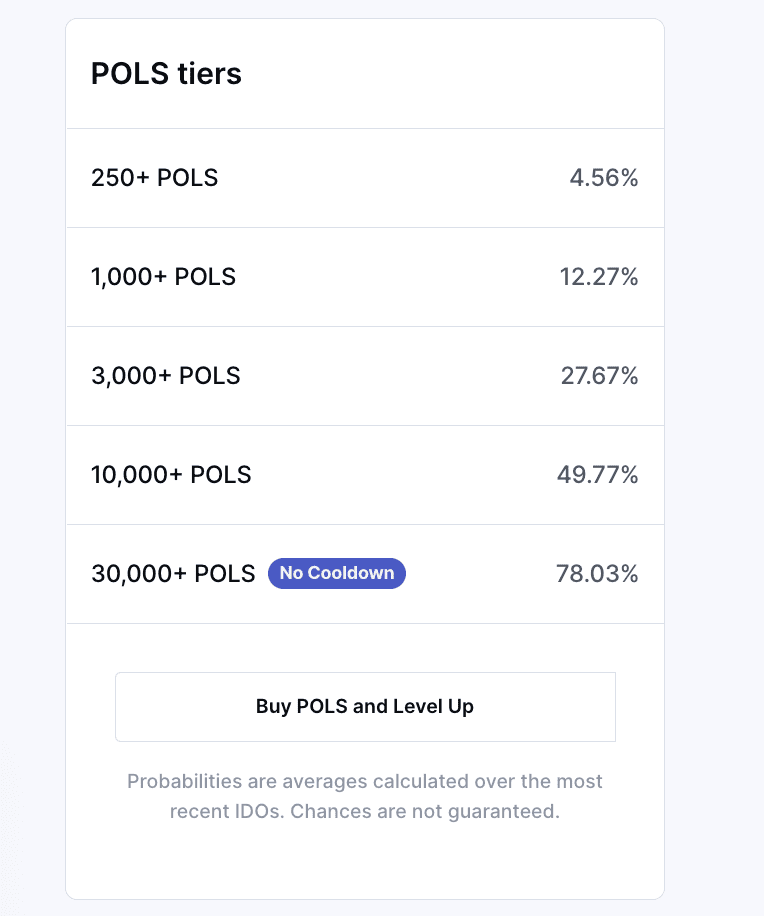

Le piattaforme (o Launchpad), richiedono nella grande maggioranza dei casi anche che vengano impegnati dei fondi per consentire la partecipazione di un investitore al progetto. O meglio, la possibilità che un investitore possa partecipare. Se sembra complicato, basti sapere che l’essere inseriti all’interno della whitelist dipende anche da un fattore casuale, anche detto lotteria. A seconda di quanti POLS (il token di Polkastarter) vengono messi in stake sulla piattaforma dipenderà quindi anche la percentuale ad indicare le possibilità di vincita della partecipazione.

Se si sarà abbastanza fortunati, o si saranno impiegati una grande quantità di fondi, si potrà essere inseriti nella lista dei partecipanti. A quel punto basterà acquistare i token che spettano (l’allocazione), e aspettare il giorno del TGE.

Altre piattaforme possono utilizzare altri metodi per assegnare le partecipazioni, ma nessuno di questi implica la partecipazione generalizzata. Possono esserci i FCFS (first come first serve), in cui si aggiudica il token chi clicca più veloce, oppure le allocazioni garantite, a fronte di un impegno di fondi particolarmente alto.

Differenze e terminologie

Sotto il termine IDO, come si è approfondito, rientrano tutti gli approcci di tipo “decentralizzato” ad una raccolta fondi.

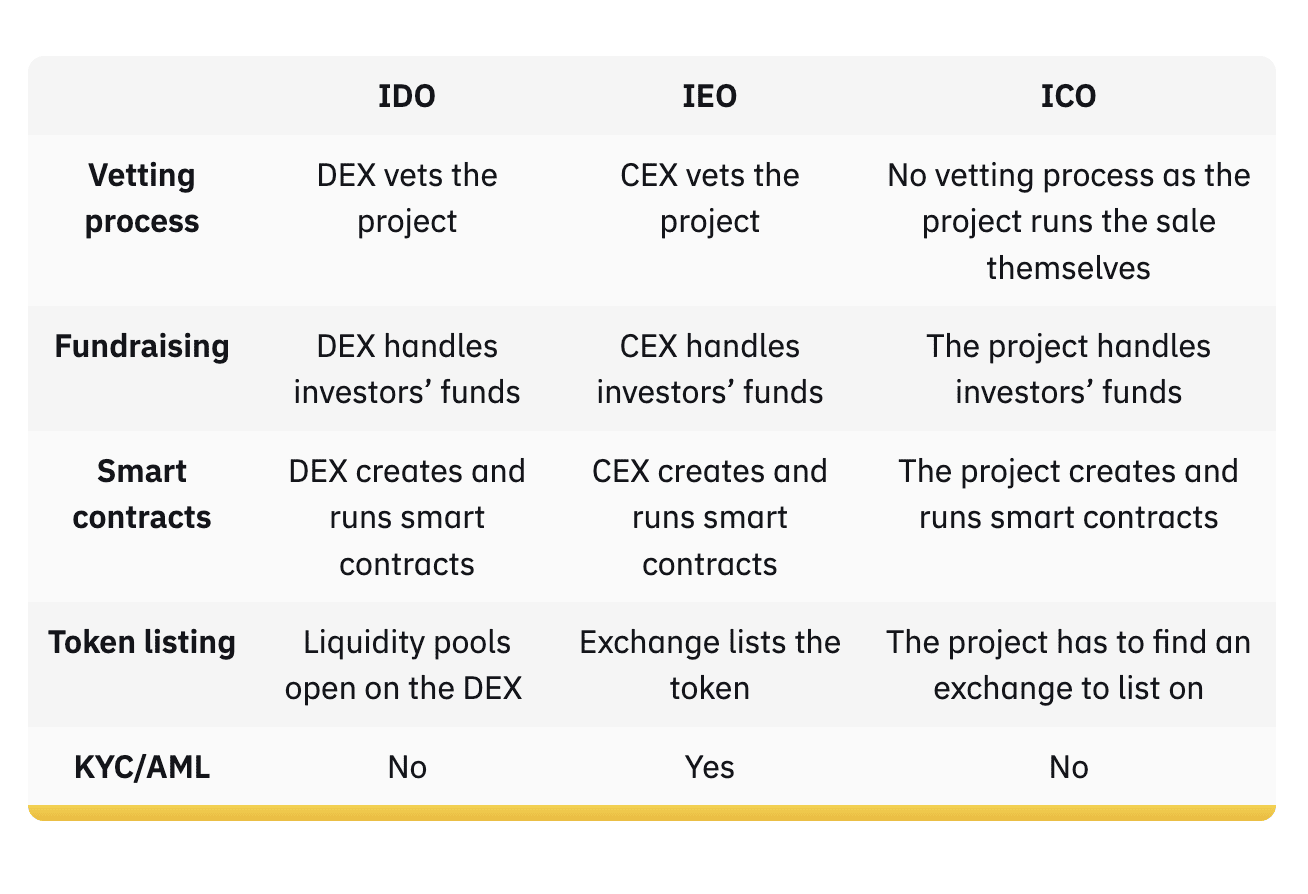

C’è quindi una differenza strutturale con le ICO (Initial Coin Offering), che dipendono da un intermediario come il team di sviluppo stesso, ma anche con le IEO (Initial Exchange Offering), in cui l’intermediario è, come si può intuire, un CEX.

Le differenze non sono molte, ma fondamentali. Un exchange centralizzato può godere di grande trasparenza (tanto che richiede, nella maggior parte dei casi, un KYC per la partecipazione), ma la decentralizzazione, a prescindere dalle opinioni, è un fattore determinante.

Binance Launchpad è una delle piattaforme di maggior successo, e ha aiutato dozzine di progetti a ottenere il capitale di investimento necessario. Tra i vari token, si ricordano Axie Infinity (AXS), Band Protocol (BAND), e Alpha Finance Lab (ALPHA).

La categoria IDO si può invece suddividere, a sua volta, in varie sottocategorie, determinate principalmente dalla modalità di attuazione. Ma negli ultimi tempi si sono impiegati nuovi acronimi che stanno ormai dettando l’orientamento degli investitori. Torna quindi comodo approfondire.

La prima è sicuramente l’IGO (Initial Game Offering), che consiste in una raccolta fondi limitata esclusivamente a videogiochi play-to-earn, costruiti su blockchain. In verità, questo è anche l’unico elemento che la differenzia da un’IDO, tanto che il funzionamento è lo stesso ad esclusione del token in palio, poiché per forza di cose legato a doppio filo con gli asset in-game. Si potrebbe dire, quindi, che questa denominazione sia una semplice operazione di marketing, volta a favorire l’interesse del pubblico in direzione gaming e metaverso.

C’è poi l’INO (Initial NFT Offering), che sta a indicare la vendita a prezzo fisso di un NFT, i quali sono legati anch’essi molto spesso al gaming, ma anche ai collezionabili. Vien da sé che in questo caso l’allocazione consisterà non in una coin, ma in un NFT.

L’ultima arrivata è invece l’ILO (Initial Liquidity Offering). In questo caso, i partecipanti ricevono il nuovo token in cambio della liquidità fornita al pool del token stesso, in forma di stablecoin. Questo, affinché l’AMM (Automatic Market Maker, alla base del funzionamento di un DEX) possa garantire gli scambi nel mercato, e che possa già esistere al lancio del token un ecosistema già pronto.

Approfondisci: NFT, tutto quello che devi sapere

Conclusioni

Le IDO sono un’opportunità di guadagno caratterizzate da facilità d’uso e convenienza, ormai un modello standard per le raccolte fondi a tema crypto.

I nuovi progetti, al giorno d’oggi, non possono prescinderne, e anche gli investitori possono ritrovarci condizioni di sicurezza sufficienti.

Tuttavia, perché un IDO possa essere un successo, questo dipende in primo luogo dal valore intrinseco del progetto su cui si decide di investire, e non c’è nulla che batte lo studio e la ricerca per cogliere l’opportunità giusta.