In attesa della bullrun, i progetti crypto più promettenti

Di Matteo Bertonazzi

Quali sono i progetti crypto che meritano più attenzione attualmente? Abbiamo provato a rispondere passando al setaccio tutto il settore

Tra SMELL e FAANG

Questo focus on è stato pubblicato in esclusiva sulla nostra newsletter Whale Weekend del 18 novembre 2023. Iscriviti per non perdere articoli inediti, analisi, news della settimana e tanto altro ancora!

Vi siete mai chiesti come hanno reagito Facebook, Amazon, Apple, Google e Nvidia alla dotcom bubble? Hanno sofferto tanto quanto l’indice di riferimento, ossia il NASDAQ, o hanno dimostrato caratteristiche tali da saper recuperare rapidamente e guidare l’intero indice al di fuori del grande crollo avvenuto agli inizi del nuovo millennio?

Dal grafico sottostante pare che la seconda ipotesi sia più rappresentativa della realtà e per questo, in uscita dall’ennesima “bolla” del mondo crypto, vogliamo portarvi coloro che hanno le stesse caratteristiche in termini di affidabilità e effettività dei prodotti che sviluppano, ovviamente senza poter paragonare, almeno ad oggi, le capitalizzazioni di mercato o gli utenti attivi nei vari servizi, ma semplicemente selezionando all’interno del nostro settore quelle che come definite in precedenza possono rappresentare le Bluechip.

Per SMELL intendiamo protocolli come Synthetix, MakerDAO, Ethereum, Lido Finance e Chainlink, e nel focus on di oggi andremo ad affrontarne i principali aggiornamenti, modelli di business e curiosità.

Indice

- Synthetix

- Markets (Spot, Perpetuals, Options, Insurance)

- V3 - Liquidity Layer for Defi

- Maker

- Fase 1: Il Rebranding di Maker

- Fase 2: Il lancio delle SubDAO

- Fase tre: Governance e AI

- Fase 4: Maggiori incentivi per chi partecipa alle votazioni

- Fase 5: Una Chain nuova e indipendente

- Ethereum

- EIP-1559

- Rollup Centric

- Lido

- Link

Synthetix

È molto importante comprendere la dinamica e la struttura di Synthetix prima di approfondire quelli che sono i passi successivi che il protocollo ha introdotto recentemente e introdurrà in futuro.

Innanzitutto Synthetix è un piattaforma che permette di creare CDP, ossia posizioni di debito collateralizzate da capitale a garanzia. Questo permette al protocollo di creare i c.d. Synth, ossia strumenti finanziari derivati che replicano un determinato sottostante. Il principale utilizzo che ne viene fatto ad oggi però è quello di creare la stablecoin sovracollateralizzata sUSD, che permette di fornire liquidità a diversi strumenti.

Quindi ricapitolando, l’utente deposita il collaterale (SNX, ETH, stETH e simili) e con questi crea una quantità di sUSD che rispetta i parametri di rischio della piattaforma, può decidere di fare qualsiasi cosa con questi sUSD ma il principale utilizzo ad oggi è fornire questa liquidità ai c.d. Markets tramite uno strumento chiamato Pool (di entrambi parleremo a brevissimo); ma cosa incentiva gli utenti di Sythetix a fare tutto ciò? Le fees generate dai Markets, vengono redistribuite pro-quota agli stakers o depositari del collaterale.

Compreso quindi il flusso operativo che i liquidity provider di Synthethix e gli utilizzatori dei servizi tipicamente identificati come trader seguono, è arrivato il momento di approfondire quali sono effettivamente questi Markets e che tipo di strumenti offrono.

Affronteremo questi argomenti nel dettaglio nelle prossime aule studio, appuntamenti settimanali del giovedì che teniamo live sulla nostra piattaforma di learning e di cui potrai a breve trovare tutte le registrazioni, quindi se sei interessato a comprendere meglio questi argomenti, saperne di più o semplicemente porci domanda in live ti consiglio di iscriverti e seguire il calendario aggiornato degli eventi.

Markets (Spot, Perpetuals, Options, Insurance)

I Markets sono la struttura che contiene e permette lo scambio di diversi strumenti finanziari creati tramite il protocollo Synthetix. Questi includono mercati spot, futures perpetui, opzioni e molto altro. Come abbiamo anticipato la liquidità necessaria per effettuare questi scambi è fornita dalla Pool, aggregatore di collaterale che permette di creare sUSD e fornire controparte ai trader di questi derivati.

I mercati progettati in modo efficiente, come il mercato Perps, incorporano strumenti di gestione del rischio come i funding rates dinamici e meccanismi di price impact per mitigare l’esposizione al rischio dei liqudity provider e mantenere il mercato bilanciato. L’operatività condotta su questi mercati genera revenue per i LPs in quanto i trader pagano per operare, sotto forma di funding e fees e nel momento in cui vengono liquidati in forma di costo di liquidazione.

V3 - Liquidity Layer for Defi

La grande innovazione importata dalla V3 di Synthtetix è il modello di gestione delle posizioni a collaterale fornite dai LPs e la flessibilità con cui qualsiasi protocollo possa sviluppare il suo frontend, creando quindi una piattaforma di trading per derivati (Futures, Option, Insurance) basandosi sulle funzionalità di Synthetix e sulla sue potenzialità come fornitore di liquidità, infatti i protocolli di derivati affrontano sempre questo problema all’inizio: non abbastanza utenti per attirare liquidità e non abbastanza liquidità per attirare traders, ma grazie alla user base di Synthetix questo non sarà più un problema.

Proprio per questo motivo all’interno della categoria degli SMELL Synthetix ha un ruolo di rilievo, secondo le stime datate a 3 anni fa e recuperate dal BIS, visualizzabili sul sito Visual Capitalist, il mercato totale dei derivati stimato al ribasso ammonta a oltre 500 mila miliardi mentre con stime al rialzo arriviamo a circa un milione di miliardi, calcolare che anche solo una parte possa intercettare il mercato crypto e passare dal protocollo Synthtetix ne chiarisce a tutti gli effetti il potenziale.

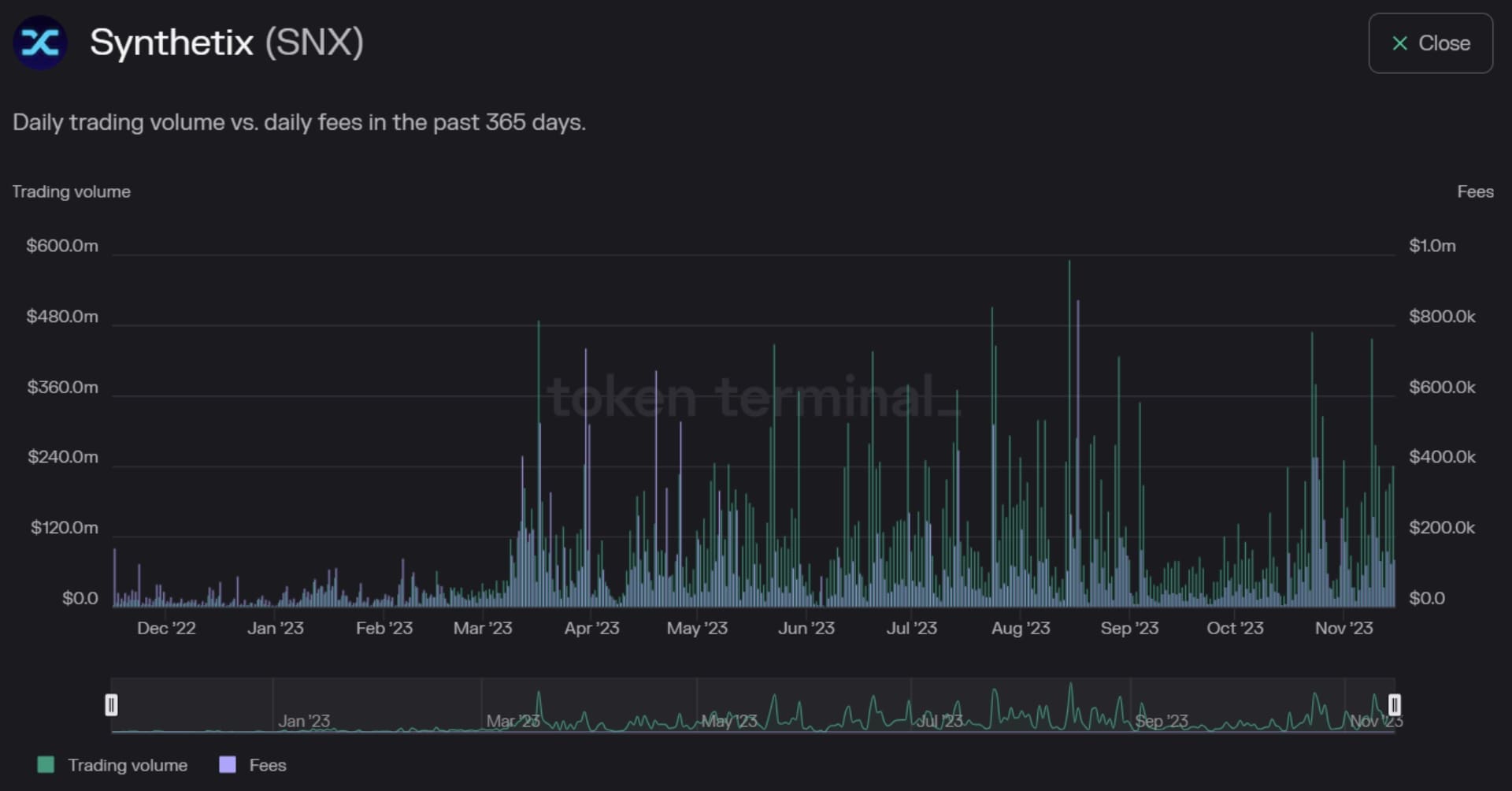

Inoltre, la piattaforma lo dimostra con i numeri, che sono in continua crescita dal punto di vista del volume di trading generato dalla piattaforma e delle fees catturate

Maker

MakerDAO è uno dei protocolli più utilizzati e profilici dell’ecosistema Defi, basato su una logica di CDP per la creazione della stablecoin sovracollateralizzata DAI, che ad oggi conta una supply di circa 5 miliardi. Il tutto avviene tramite il deposito di asset a collaterale per poter garantire l’emissione di questa stable, la quale nella via inversa restituisce la proprietà dell’asset sottostante al proprietario, i meccanismi di liquidazione e i tassi di prestito massimo a fronte del collaterale sono decisi dalla governance e dal comitato di gestione del rischio.

Conquista il suo spazio all’interno del gruppo degli SMELL non solo per la sua resilienza e diffusione all’interno dello spazio delle cryptovalute e della Defi ma soprattutto per il visionario piano di rebranding e innovazione che il suo cofondatore Rune Christensen ha proposto nella fase finale del 2022.

Questo piano di ricreazione delle logiche del protocollo è chiamato Endgame, e avremo modo di approfondire tutto nella lezione dedicata a Maker che terremo come aula studio, in uno dei nostri appuntamenti settimanali. Puoi rimanere aggiornato sulle date nella sezione apposita dove postiamo con regolarità la programmazione degli eventi, ma in questo report cercheremo di definire in breve il contenuto e il focus di questi 5 passaggi per comprendere la nuova direzione che questo protocollo miliare nel nostro settore sta prendendo.

Fase 1: Il Rebranding di Maker

In questa iconica affermazione tenuta sul podcast di Blockworks, il fondatore ha definito le finalità di questo rebranding: “Il rebranding si concentra su una collaborazione con agenzie di branding e user experience di alto livello per riconsiderare cosa significhi un’esperienza di stablecoin e finanza estremamente user-friendly e divertente per le persone comuni”.

Questo consisterà nella creazione di un nuovo nome e nuova piattaforma per l’attuale MakerDAO oltre ad un nuovo asset che possa essere in grado di catturare l’attualmente separata realtà di MKR (il token di governance) e DAI (la stablecoin). Come questo sarà possibile e il nome proprio di questo progetto nelle sue varie funzionalità sarà rivelato nel corso della progressione di questa fase, noi saremo sul pezzo e pronti a tenervi aggiornati.

Questo significherà che si potrà decidere sia di rimanere legati alle coin “legacy”, come è solito definire gli asset o i frontend di vecchia generazione, sia convertire i propri asset in maniera semplificata nelle nuove identità proposte dall’Endgame Plan.

Fase 2: Il lancio delle SubDAO

Verrà creato un vero e proprio ecosistema di sussidiarie o anche definite entità separate ma collegate al rebrand di Maker, le quali avranno potere decisionale su argomenti di nicchia, così da togliere lavoro alla DAO principale, che potrà a sua volta concentrarsi sulla sicurezza e sulla direzionalità del processo di innovazione e permetterà di scalare in maniera verticale.

Queste entità saranno chiamate subDAO e avranno ciascuna un token di governance dedicato il quale sarà farmabile tramite lo staking della nuova stablecoin che sostituirà DAI.

Fase tre: Governance e AI

In questa terza fase di stabilizzazione del protocollo, Rune Christensen vuole rendere il procedimento di governance più standardizzato e coinvolgente, anteponendo dei tool, gestiti da intelligenza artificiale.

Fase 4: Maggiori incentivi per chi partecipa alle votazioni

In un sistema centralizzato avrebbe tutta l’aria di essere un voto di scambio di stampo mafioso, ma in questo caso non si tratta di retribuire per una particolare direzione del voto, bensì incentivare gli utenti a prendere una posizione e sfuggire all’ignavia, dato che i sistemi decentralizzati si basano proprio su questo il giusto equilibrio tra incentivo e disincentivo.

Christensen sostiene infatti: “Then you’re guaranteed to get voter participation” e tramite il Sagittarius Lockstake Engine (SLE), introdotto proprio in questa fase, si provvederà a fornire una retribuzione adeguata e un interfaccia gamificata.

Questo dovrebbe portare ad una maggior partecipazione, riduzione dell’impatto delle whale sui processi decisionali (attualmente Christensen stesso ha il potere di dirigere le votazioni a suo piacimento) e in definitiva rendere il termine DAO ciò che è inizialmente destinato a rappresentare, una organizzazione autonoma che possa essere credibile nella sua democrazia e decentralizzazione.

Fase 5: Una Chain nuova e indipendente

In questa fase si prevede di lanciare una chain proprietaria che faccia da playground per tutti i servizi offerti da il nuovo Maker e che ne renda le modifiche rigide, portandolo ad ottenere una maggiore credibilità nell’ecosistema e una minore soggezione ai cambi di direzione.

In una nota il founder sostiene: “Questo significa che su Ethereum, NewStable e NewGovToken, così come Dai e MKR, continueranno a funzionare normalmente, e l’unica modifica sarà che saranno protetti da un backend di governance che opererà attraverso un bridge sicuro e all’avanguardia.”

Recenti indiscrezioni però ci portano a pensare che non sarà Ethereum il network da cui prenderà ispirazione la MakerChain bensì Solana, infatti in un post dei primi di settembre si discute proprio la possibilità di forkare il codebase di solana per creare l’appchain specifica per l’ecosistema del Maker rebrandizzato.

Ethereum

Per quanto riguarda la “E” dell’acronimo SMELL, non c’è molto da dire e allo stesso tempo si potrebbe parlare solo di lei, Ethereum, ossia il base layer su cui ognuno di questi progetti pone le proprie fondamenta e verso cui compete per costruire la torre più alta.

Assume, forse in maniera casuale, la posizione centrale all’interno della parola perché centrale è la sua importanza per la sopravvivenza degli altri: un anello per domarli, un anello per sorreggerli e nella catena imprimerli per sempre.

A parte le semicitazioni, gli sviluppi più importanti di Ethereum a seguito del passaggio a proof of stake sono stati principalmente incentratti sulla scalabilità, in parte raggiunta con l’ecosistema di rollup in parte attesa con l’introduzione del protodanksharding, argomento che in parte tratteremo anche oggi.

EIP-1559

Partiamo però da una delle features più interessanti introdotte negli ultimi anni dalla chain di Ethereum ossia il nuovo meccanismo di fees introdotto ad agosto 2021 che fino ad oggi ha tolto dalla circolazione un totale di oltre 3 milioni di ETH.

Ma com’è possibile questo? Come dicevamo, è stato introdotto un nuovo modello di fees all’interno del network che ha rimpiazzato il precedente meccanismo tramite il quale chi più pagava prima veniva selezionato per entrare nel blocco in costruzione, motivo principale dei picchi di gas e rallentamenti della rete nei periodi di alto utilizzo.

Il nuovo schema prevede di suddividere le fees in due parti, una definita base fees, calcolata algoritmicamente blocco per blocco e che rimane “fissa” e prevedibile, mentre una seconda definita priority fees, la quale rappresenta una mancia aggiuntiva per essere inseriti nel blocco con priorità, per questo chiamata priority.

La base fee è quella che viene a tutti gli effetti tolta dalla circolazione, tramite l’ormai famoso burn, mentre la priority fee diventa a tutti gli effetti ricompensa per il validatore, questo porta ether ad essere definito da molti Ultra Sound Money, poiché se un asset con una supply limitata è definito “sound” un asset con una supply in decrescita non può che essere definito “ultra sound”.

Inoltre, per essere precisi, viene introdotto anche un altro elemento fondamentale grazie a questo improvement proposal, ossia la variabile dimensione dei blocchi in base alla richiesta di utilizzo, il che permette alla chain di inserire più transazioni all’interno di un singolo blocco nei momenti di picco di richieste, permettendo di velocizzare lo smaltimento dei grandi volumi di transazioni senza impattare negativamente sul costo della singola transazione.

Seguici sui nostri canali YouTube e Telegram: troverai tanti altri aggiornamenti, tutorial e approfondimenti per essere sempre sul pezzo!

Rollup Centric

Riguardo a questo argomento abbiamo già creato molti contenuti e ne abbiamo parlato spesso durante le nostre live settimanali sia su youtube sia dedicando una miniserie sulla nostra piattaforma learn. Per cercare di essere sintetici senza tralasciar aspetti importanti, il concetto di scalabilità rollup centrico prevede lo sviluppo di diverse soluzioni di Layer-2 che portano l’esecuzione delle transazioni in una chain secondaria e che con regolarità pubblicano sul L1 un resoconto compresso dell’attività avvenuta al di fuori.

Questo permette di deviare il flusso di transazioni dal Layer principale permettendogli di scalare, senza però perdere dal punto di vista della sicurezza, infatti consenso, settlement delle transazioni e disponibilità dei dati vengono comunque mantenuti sulla chain principale, Ethereum, la quale grazie al suo set di validatori e al trust network permettono di raggiungere lo standard di sicurezza maggiore all’interno del settore.

Portare il contenuto delle transazioni in forma compressa nel layer 1? Esatto, infatti il termine rollup indica proprio questo, il matematico David Hoffman sostiene infatti che possono essere assimilati al concetto di compressione all’interno dei computer, che riportato in linguaggio blockchain varrebbe a dire prendere le operazioni di esecuzione e riportarle sotto forma di un contenuto che possa o mostrare le transazioni contenute all’interno tramite un ispezione o addirittura provarne a priori la validità riportando sul L1 una prova di validità crittografata.

Di cosa stiamo parlando? Abbiamo appena tradotto in parole povere la differenza tra Optimistic Rollup e Zero Knowledge Rollup. I primi infatti riportano all’interno del layer principale la c.d. Fraud Proof, la quale verrà ispezionata dai Verifier per assicurare la validità e la correttezza e verso la quale sarà possibile eseguire una “challenge”, ossia un “allarme frode” in un periodo di tempo limitato per rieseguire le transazioni eventualmente sbagliate o malevole. Gli Zero Knowledge invece validano le transazioni a priori, come anticipato, e riportano sul L1 una prova crittografica di questo lavoro compiuto, la quale può essere rapidamente controllata dai Verifier della rete principale.

Insomma, le soluzioni di Rollup sembrerebbero proprio aver risolto il problema della scalabilità sulla rete di Ethereum, ma attenzione perchè non è tutto oro ciò che luccica, infatti sia gli Optimistic che i ZK hanno delle negatività ancora irrisolte, come il problema della fiducia coinvolta nel processo “ottimistico” e la complessità dell’hardware richiesta per produrre (verificare abbiamo detto che è piuttosto semplice) le prove a “conoscenza zero”.

Inoltre rimane il problema della competizione che queste soluzioni di scalabilità affrontano per entrare all’interno dei blocchi di Ethereum, ma questo lo affronteremo in un Aula studio dedicata, il 30 Novembre, dove affronteremo nel dettaglio il Protodanksharding, quindi se ti interessa conoscere la differenza tra Blockspace e Blobspace, iscriviti alla nostra piattaforma learning e non perderti questo appuntamento.

- EIP-1559

- Rollup centric scalability

- ProtodankSharding

Lido

Arriviamo al penultimo progetto che affronteremo oggi, stiamo parlando di Lido, leader indiscusso del settore dei Liquid Staking Token, primo protocollo per TVL nel settore defi con oltre 18 miliardi di dollari il quale ha ottenuto una tale partecipazione da rappresentare un rischio importante per l’intero network di Ethereum.

Il passaggio a Proof of Stake delle rete ha creato un enorme danno per coloro che stavano puntando sul mining in Proof of Work ma ha aperto le porte a tutte quelle soluzioni di derivati liquidi per gli ETH che invece rimangono bloccati all’interno dei validatori o Node operators che si occupano di portare avanti l’algoritmo di consenso.

Lido interviene proprio in questa fase e tramite la sua UI estremamente semplice e pulita è riuscito ad attirare oltre il 30% dello staking complessivo di Ethereum, un risultato mostruoso e come ogni mostro incute paura per i danni che può creare.

Infatti lo stesso Vitalik, Dankrad Feist e moltissimi altri hanno espresso le loro rimostranze e proposto dei modelli di auto-limitazione non solo per Lido ma per tutti quei protocolli che puntano a cannibalizzare la supply di Ether e così facendo compromettere la neutralità del sistema o addirittura portare alla rottura di alcuni meccanismi di direzione nel caso in cui ci dovessero essere dei problemi nel protcollo stesso.

Ma è davvero un problema così radicato, è Lido un mostro centralizzato come lo si descrive? In realtà bisogna osservare che il node operator con maggiore penetrazione di mercato detiene meno del 1.2% dello staking totale.

In questa diatriba tra rischio sistemico e network di node operator che creano tutto sommato un bilanciamento della direzione, Lido trattiene il 10% dei profitti derivanti dallo staking totale, distribuendo il 5% al validatore che si è occupato di generare quella ricompensa e il 5% alla treasury, generando un totale di revenue annualizzate di circa 70 milioni di dollari.

Link

L’ultimo progetto dell’aggregato SMELL è Chainlink il quale è stato trattato nel dettaglio nella scorsa newsletter e al quale verranno dedicati diversi contenuti approfonditi anche in futuro data la sua presenza centrale come data feed e ponte tra il mondo offchain e quello onchain, infatti grazie al suo network di oracoli è in grado sia di mettere in comunicazione le applicazioni decentralizzate con i dati non presenti onchain come per esempio i prezzi degli asset, sia di permettere ai principali istituti bancari di tokenizzare i propri asset tramite una comunicazione crosschain che a tutti gli effetti gli permetterebbe di raggiungere nuova liquidità ed efficientare i propri strumenti esistenti.

Per non ripeterci eccessivamente ed annoiare i nostri lettori più assidui non tratteremo in questa sede le parti già affrontate nella scorsa newsletter, che vi consigliamo a tutti gli effetti di recuperare se ve la foste persa, ma per correttezza riportiamo uno degli aggiornamenti più importanti che questo protocollo ha portato sul mercato ossia il protocollo di comunicazione crosschain chiamato CCIP.

Una delle punte di diamante degli sviluppi di Chainlink è chiamata Cross Chain Interoperability Protocol e si occupa di creare un punto di contatto per l’esecuzione di operazioni tra diverse realtà.

Tramite questo esteso protocollo di interoperabilità sarai in grado di utilizzare diversi protocolli di Defi e applicazioni, connettendosi da diverse tipologie di interfacce, sia del mondo di finanza tradizionale (quindi per esempio dall’home banking del tuo istituto di fiducia) fino alla possibilità di ottenere accesso ad un mondo di smart contract crosschain da una singola dapp del Web3.0.

Queste interfacce operano sostanzialmente come dei wallet che interagiscono con CCIP, prendendo le tue stablecoin o asset compatibili e muovendoli tra diversi protocolli in diverse applicazioni, evitando i numerosi passaggi ad oggi richiesti.

Il tutto avviene sintetizzando in un firma, l’operazione richiesta eseguita presso il provider inziale, quest’ultima viene letta da CCIP e trasformata tramite il layer di astrazione condiviso, nel risultato richiesto.

Grazie al layer condiviso che connette tutte queste infrastrutture sottostanti, è possibile creare un sistema di liquidità e di scambio di informazioni unico il quale migliora la user experience e l’efficienza dell’intero sistema.

Uno degli ultimi arrivati che si unisce alla platea di nomi importanti che operano nodi all’interno del sistema CCIP è Vodafone, provider di servizi telematici globale che conta $32 mila miliardi di dollari nel suo ecosistema.

Il Cross Chain Interoperability Protocol si basa su due principi fondamentali

- Fornisce una singola integrazione che permette la comunicazione e la connessione con migliaia di chain, riducendo la frizione da parte dei principali sistemi di finanza tradizionale nel connetterti con le diverse blockchain, senza modificare i loro sistemi di comunicazione e infrastrutture esistenti.

- Dal punto di vista dell’utilità di questo servizio per gli istituti bancari, permette tramite un un unico punto di contatto di accedere a fonti di liquidità, utenti e clienti altrimenti irraggiungibili presenti negli ecosistemi del Web 3.0.

- Il secondo punto fondamentale è la connessione diretta dei dati con il valore sottostante, le transazioni, i messaggi e gli stati della blockchain sono riassumibili in semplici dati, CCIP si occupa di tradurre questi dati e permettere a diverse catene che parlano linguaggi differenti di poter ricollegare queste informazioni agli effettivi valori sottostanti.

Possiamo vedere le banche come dei giganteschi wallet, con centinaia di miliardi di liquidità e milioni di utenti i quali grazie a CCIP possono entrare in contatto e riversare questa liquidità all’interno delle reti pubbliche dell’ecosistema crypto, aumentando il grado di verificabilità di queste informazioni grazie alla tecnologia blockchain.

Come abbiamo visto in questo approfondimento dettagliato, l’innovazione in questo settore non finisce mai e anche quei protocolli che offrono primitive di mercato che a molti sembrerebbero granitiche e immodificabili, hanno una roadmap ancora fitta e continuano a sfornare novità e modifiche.

Come ripetuto più volte in questo report non abbiamo potuto affrontare nel dettaglio tutti i fondamentali di questi progetti, ci riserviamo di farlo in appuntamenti dedicati dove potremmo anche rispondere alle vostre domande e dedicare più tempo ai meandri della tecnologia e dei parametri economici.

Il paragone con i FAANG fatto in introduzione non è casuale ma studiato rispetto al panorama dei progetti attualmente attivi, valutato per storicità, revenue e affidabilità, ma non è da trascurare il fatto che rispetto ad Ether tutti gli altri token hanno effettivamente perso in controvalore, quindi valutare bene l’allocazione del portafoglio nel caso voleste investire in questi progetti e ricordarsi sempre di riequilibrare i portafogli nel momento in cui dovessero avvenire sbilanciamenti.

Come sempre vi ringrazio per l’attenzione, non prendete questa analisi come un consiglio finanziario, l’investimento è un’attività in cui il rischio è intrinseco e va adottata una predisposizione al rischio adeguata al caso particolare, oggi abbiamo affrontato gli aspetti tecnologici ed economici di questi protocolli, non sempre queste caratteristiche si riflettono sul prezzo dei token.