L'insostenibilità del sistema fiat

Di Matteo Bertonazzi

Fitch declassa il rating di credito degli Stati Uniti: cosa significa per l'economia, gli investitori e le persone comuni? Analizziamo la situazione nel focus on di oggi!

Introduzione al focus on

Benvenuto Cryptoinvestitore nella sezione focus della nostra newsletter settimanale, dove cerchiamo di trattare gli argomenti più caldi del momento. No, non parleremo delle temperature sulle spiagge italiane, bensì del surriscaldamento della situazione fiscale americana, che dovrebbe preoccupare almeno quanto quella dell’atmosfera terrestre… ma sembra interessare meno alle testate giornalistiche.

Partiremo introducendo quello che è stato l’evento più significativo delle ultime settimane, ossia il declassamento, da parte dell’agenzia Fitch, del rating di credito a lungo termine degli Stati Uniti, portandolo da AAA ad AA+. Questa decisione ha implicazioni significative per le prospettive economiche del Paese e per la sua stabilità fiscale.

Iniziamo subito!

Questo approfondimento è stato pubblicato in esclusiva sulla nostra newsletter Whale Weekend (11 agosto 2023). Iscriviti per non perdere articoli inediti, analisi, news della settimana e tanto altro ancora!

Indice

- Le ragioni del declassamento

- Rapporto debito/PIL USA: uno sguardo alle crisi del passato

- Aumento dei tassi di interesse: implicazioni sul debito USA

- La crescita del debito negli Stati Uniti: un quadro preoccupante

- Reale impatto del downgrade per gli attori finanziari e ipotesi di “soluzione”

- Conclusioni

Le ragioni del declassamento

Approfondiamo le principali ragioni dietro questo declassamento e cosa esso significhi per la salute finanziaria degli USA.

Erosione della governance: uno dei motivi principali alla base del declassamento del rating di credito è rappresentato dagli scontri politici ripetuti e controversi riguardo al tetto sul debito. Queste continue lotte hanno gradualmente eroso la fiducia nell’abilità del governo degli Stati Uniti di gestire efficacemente le questioni fiscali. La mancanza di una governance coerente e collaborativa ha gettato ombra sulla credibilità finanziaria della nazione.

Crescita dei deficit governativi: le proiezioni di Fitch mettono in luce una tendenza preoccupante nei deficit governativi. L’aumento previsto del deficit al 6,3% del PIL nel 2023, rispetto al 3,7% del 2022, suona l’allarme rispetto alla sostenibilità delle politiche fiscali. L’espansione del dato sottolinea le difficoltà di questo governo nel bilanciare entrate e uscite.

Incremento del debito pubblico generale: la prospettiva del rapporto debito/PIL rappresenta una questione preoccupante per Fitch. L’agenzia prevede ulteriori incrementi in questo rapporto, esasperando una condizione finanziaria non sostenibile; porteremo maggiori dati in merito nel prossimo paragrafo. Una tale traiettoria ascendente potrebbe ostacolare la crescita economica e limitare la capacità del governo di rispondere a sfide impreviste.

Sfide fiscali a medio termine non affrontate: il rapido incremento dei tassi di interesse negli ultimi anni ha portato a un vertiginoso aumento dei costi degli interessi, mettendo ulteriore pressione sul bilancio del governo. Inoltre, la scadenza imminente delle riduzioni fiscali introdotte nel 2017 (entro il 2025) introduce un livello di pressione politica importante che andrà senza dubbio affrontato nei prossimi mesi.

Aumento dei tassi di interesse della Federal Reserve: l’aspettativa di ulteriori aumenti dei tassi di interesse da parte della Federal Reserve aggiunge complessità alla situazione. Fitch prevede un ulteriore aumento dei tassi entro settembre, il che potrebbe amplificare le pressioni finanziarie sul governo degli Stati Uniti e dei principali attori dell’economia, come istituti finanziari e famiglie.

La decisione di Fitch di declassare il rating di credito viene accompagnata da un avvertimento chiaro: se le questioni appena elencate, legate alle spese governative e alle politiche macroeconomiche, non verranno affrontate in modo efficace, c’è il rischio di ulteriori revisioni negative in futuro.

Rapporto debito/PIL USA: uno sguardo alle crisi del passato

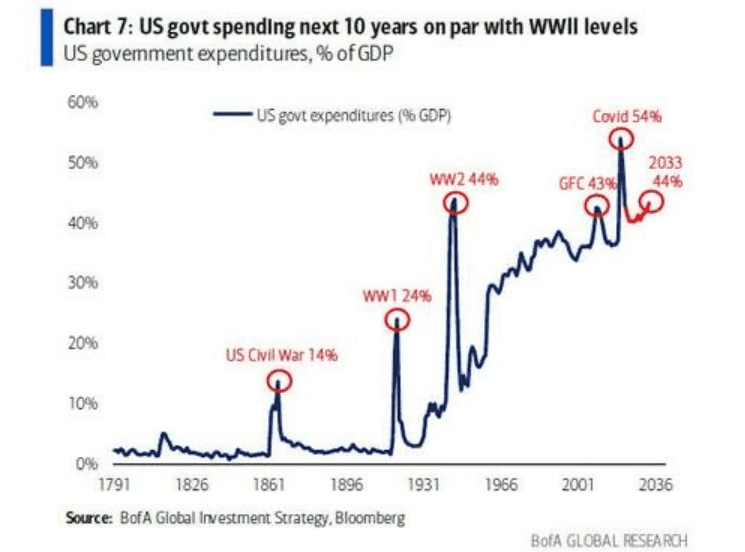

La percentuale del Prodotto Interno Lordo (PIL) destinata alle spese governative ha raggiunto livelli allarmanti, riportando alla mente le fasi critiche della Seconda Guerra Mondiale. Il Paese sta infatti spendendo annualmente il 44% del PIL, paragonabile alle cifre registrate durante il conflitto.

Il 2020 è stato significativo sotto questo aspetto, con gli Stati Uniti che hanno impiegato una percentuale straordinaria pari al 54% del PIL in un solo anno. Questo dato evidenzia un incremento considerevole rispetto agli anni precedenti, ma potrebbe essere giustificato dalla situazione emergenziale che abbiamo vissuto in quel periodo, se non fosse che la traiettoria crescente non sta dando segni di rallentamento.

Un elemento di allarme ulteriore è la comparazione con il 2008, un anno segnato dalla crisi finanziaria. Attualmente, gli Stati Uniti stanno destinando una percentuale superiore del PIL rispetto a quella registrata in quel periodo di incertezza economica.

Aumento dei tassi di interesse: implicazioni sul debito USA

L’atteggiamento degli ultimi anni, che ha portato la Federal Reserve ad aumentare i tassi di interesse al livello più elevato dal 2001, ha scatenato un dibattito sull’impatto che questo ha sul debito degli Stati Uniti. È interessante notare che l’ultima volta che i tassi di interesse sono stati a questi livelli, il debito statunitense ammontava a $6 bilioni. Tuttavia, l’attuale quadro è notevolmente diverso, con il dato oltre i $32mila miliardi.

L’incremento dei tassi di interesse sta portando con sé una conseguenza significativa: il costo del debito statunitense sta diventando una vera e propria zavorra per le tasche del governo.

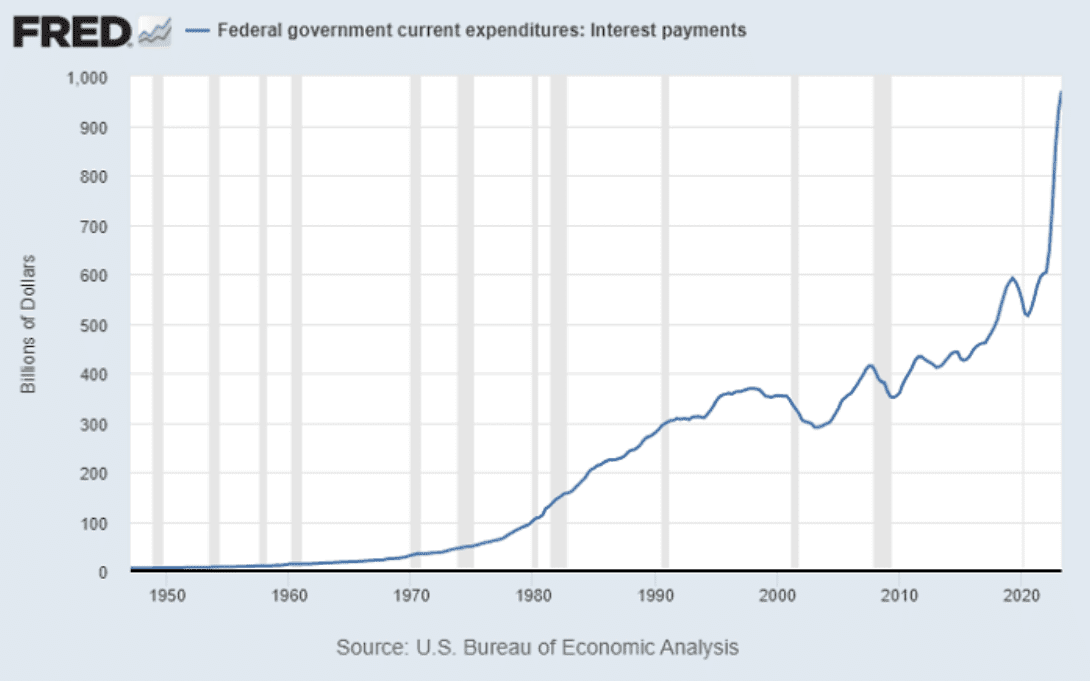

Spese per interessi in aumento: il seguente grafico illustra chiaramente come le spese annuali per interessi degli Stati Uniti stiano raggiungendo cifre senza precedenti. Si prevede che le uscite per gli interessi raggiungeranno mille miliardi per la prima volta nella storia. Inoltre, non è sfuggito che queste spese rappresentano oltre il 20% delle entrate complessive del governo statunitense. Questo porta inevitabilmente al disastro nel lungo periodo, a meno che non si intervenga creando denaro per ripagare questi debiti.

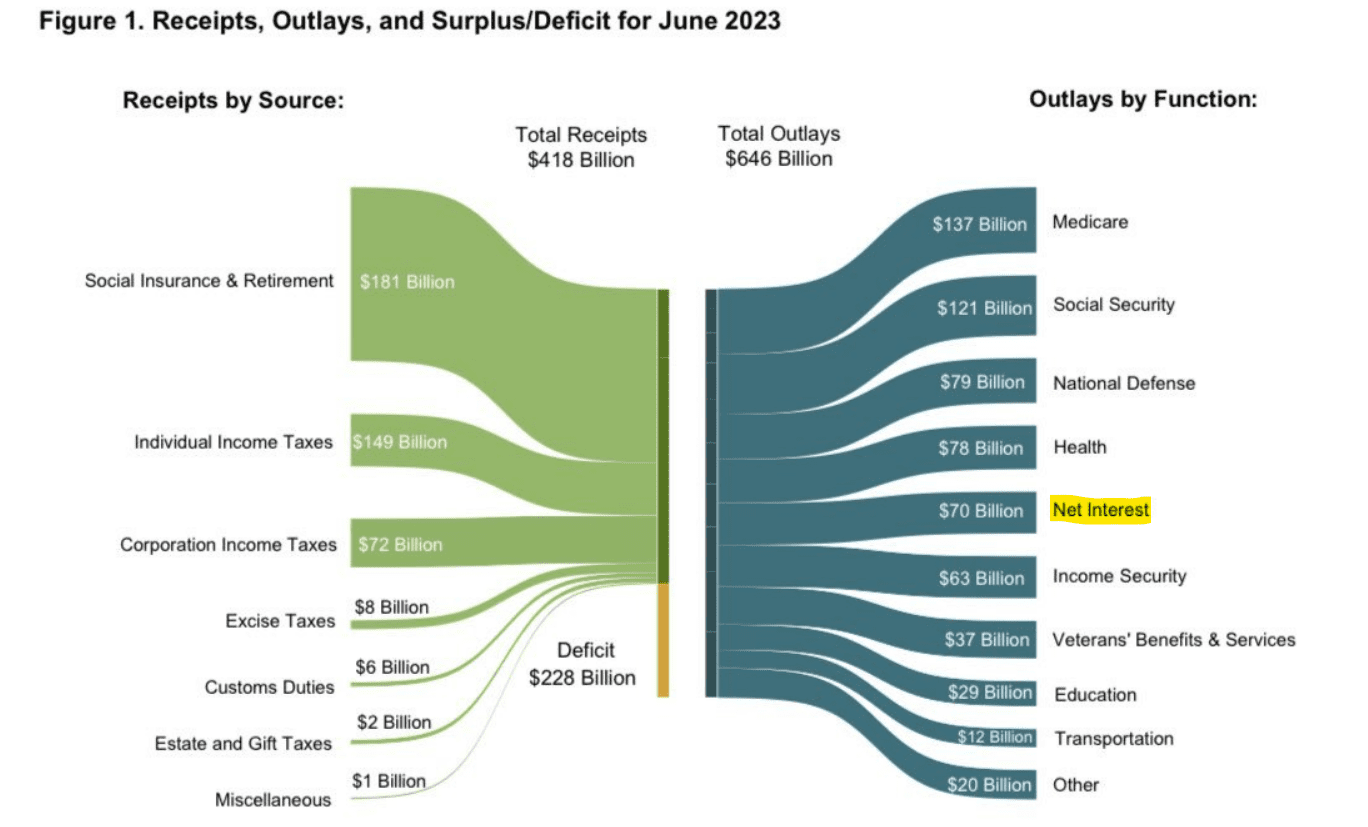

Impatto sul bilancio nazionale: nel solo mese di giugno 2023, gli Stati Uniti hanno utilizzato $70 miliardi in spese per gli interessi. Questa cifra supera la somma delle uscite per l’istruzione e i benefici per i veterani. Nel prossimo futuro, questa voce potrebbe persino superare le spese per la difesa nazionale.

Cambiamenti nell’ambiente dei tassi di interesse: per oltre 20 anni, gli Stati Uniti hanno gestito un debito in un contesto di tassi di interesse storicamente bassi. Questo ha significato un costo del debito relativamente sotto controllo, nonostante il rapido aumento dei livelli. Ora, con l’incremento dei tassi di interesse al ritmo più veloce nella storia, la situazione sta velocemente deteriorando.

Proiezioni future: le proiezioni future rivelano la portata di questo problema; si stima che nei prossimi 10 anni i costi degli interessi raggiungeranno $10.600 miliardi. Nel corso dei successivi 30 anni, il Congressional Budget Office prevede l’ammontare degli interessi a $71 bilioni, superando di fatto le spese per la difesa nel 2029, il programma Medicare nel 2046 e la previdenza sociale nel 2051.

Non c’è una chiara soluzione a questo problema se non una riduzione massiva del debito e una diminuzione dei tassi di interesse sullo stesso. Ma questo non può essere fatto senza incrinare altri tasselli fondamentali della struttura macroeconomica del Paese, tenendo sempre in conto che l’economia americana è traino per il sistema globale e che il dollaro è la riserva e lo strumento su cui si basa la crescita della maggior parte delle economie emergenti.

Per ulteriori informazioni in merito e per approfondire la complessità delle relazioni tra i vari fattori che regolano le economie mondiali, abbiamo preparato un corso gratuito sulla macroeconomia in sei episodi, disponibile sul nostro canale youtube.

Ma non perdiamoci in chiacchiere e proseguiamo nella disamina dei raccapriccianti dati legati all’indebitamento dell’economia americana.

La crescita del debito negli Stati Uniti: un quadro preoccupante

L’attuale panorama economico degli Stati Uniti rivela una tendenza all’aumento del debito che pone una spada di Damocle su svariati settori dell’economia. I dati chiave riflettono l’accumulo significativo di vari tipi di debito e i possibili impatti negativi su famiglie e individui.

- Record di $17,1 bilioni di debito delle famiglie;

- Record di $12 bilioni di mutui;

- Record di $1,6 bilioni di prestiti auto;

- Record di $1,6 bilioni di prestiti studenteschi;

- Record di $1 bilione di debito delle carte di credito;

Esplosione del debito nonostante l’aumento dei tassi di interesse: nonostante l’attuale aumento dei tassi di interesse, i livelli di debito continuano a crescere in modo esponenziale. Questo accade mentre i tassi di interesse dei mutui raggiungono il 7,1% e quelli del debito delle carte di credito raggiungono un record del 25%.

Debito come risposta all’inflazione: l’aumento del debito sembra essere la risposta degli Stati Uniti all’inflazione. Tuttavia, questa strategia può avere conseguenze disastrose, soprattutto data la scarsa solvibilità dei piccoli creditori e la necessità del governo di riattivare la stampa incontrollata di denaro per intervenire in caso di crisi. Non proprio le soluzioni migliori per combattere l’inflazione.

Infatti, è preoccupante notare che la media degli americani ha più debito da carte di credito (7300$) rispetto ai risparmi (5300$), mentre i pagamenti dei prestiti studenteschi stanno per riprendere per la prima volta dal 2020.

Reale impatto del downgrade per gli attori finanziari e ipotesi di “soluzione”

Ma quale impatto ha realmente questo declassamento per tutti coloro che detengono grandi quantità di titoli di debito americano? Ci sarà una corsa alla svendita di questi titoli ora che sulla carta non occupano più la vetta del podio degli strumenti finanziari sicuri?

Un aspetto rilevante riguarda le implicazioni per gli investitori e i mercati. È normale che inizino a circolare preoccupazioni e domande sulle conseguenze di questo declassamento. Tuttavia, è importante valutare la situazione in modo obiettivo, prendendo in considerazione dati e numeri che ci parlino del reale stato del mercato. È cruciale adottare una prospettiva di lungo termine.

Ad esempio, il grafico ripreso dagli archivi FRED mostra una crescita dei pagamenti di interessi da parte degli Stati Uniti, ma è fondamentale capire che la logica di bilancio del governo è diversa da quella di un individuo o di un’azienda.

Il governo ha la capacità di creare moneta per finanziare le proprie spese, il che rende quella che per una persona sarebbe una spesa insopportabile senza entrate di pari grado crescenti, una criticità controllabile perché in grado di emettere nuovo denaro, ovviamente a discapito del valore e del potere di acquisto della moneta stessa.

Impatto su diversi attori: questo tweet esamina come il declassamento potrebbe influenzare vari attori finanziari. Si valuta l’effetto sulle banche commerciali, sui fondi pensione e sulle compagnie di assicurazione, evidenziando che le implicazioni potrebbero essere limitate o persino insignificanti per molti di essi.

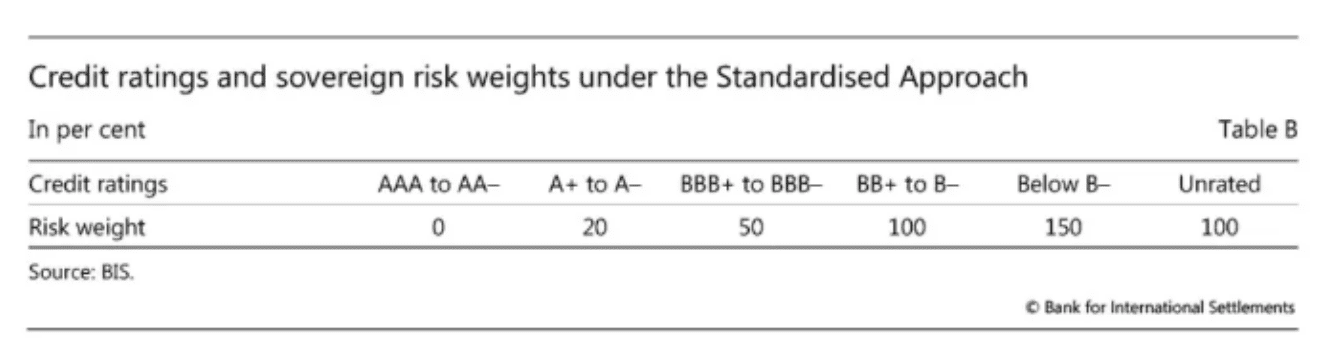

Prospettive degli investitori: dal punto di vista degli investitori, il downgrade potrebbe influenzare la valutazione dei titoli di stato degli Stati Uniti, ma il suo impatto sui fondi pensione o le riserve valutarie potrebbe essere contenuto. Le agenzie di rating considerano spesso Paesi con rating compreso tra AAA a AA- nello stesso gruppo di rischio.

Questi sono dati che calmano un pò la visione catastrofica che abbiamo dato finora di questo evento, ma i più attenti di voi avranno già capito che la realtà non è così semplice. Infatti, per concludere questa analisi voglio lasciarvi due spunti interessanti:

Il primo è una visione ipotetica sul traguardo di questa spirale del debito in parte deducibile da questa frase di Dan Held:

- “Fitch downgraded the U.S. Credit Rating which directly impacts the value of the US Dollar. Bitcoin has no credit rating. Bitcoin solves the problem of trust with money. We don’t need to trust humans, we trust math.”

Per chi invece volesse approfondire più nel dettaglio può farlo in questa puntata di un’ora e mezza circa sul podcast dello scrittore del Bitcoin Standard intitolata Bondapocalypse. - Mentre il secondo spunto è meno ispirato al mondo crypto e più legato alle logiche di funzionamento del sistema Fiat-Ponzi, deducibile da questo post di Finance Lancelot su Twitter, il quale in pochi e semplici punti ci illustra uno dei potenziali scenari che ci si presentano nel breve futuro.

Conclusioni

In un panorama spesso caratterizzato da narrazioni mediatiche e deviazioni politiche, rimanere ancorati ai dati è essenziale. I numeri sono un faro affidabile per orientarci, e noi siamo qui per offrirti notizie e grafici intriganti, liberi dalle distorsioni.

Ricorda, però, che i valori fondanti del nostro settore, con Bitcoin in prima linea e il Web3.0 in generale, promuovono la costante verifica e l’assenza di cieca fiducia. Ti incoraggiamo a non adottare passivamente la nostra interpretazione, ma a utilizzarla come punto di partenza per costruire la tua visione personale.

La strada verso una comprensione approfondita è caratterizzata da un impegno costante e da una curiosità incrollabile. Restiamo qui per guidarti e supportarti in questo viaggio, affinché possa essere ricco e illuminante.