Teoria delle Onde di Elliott, teoria e applicazione

Di Matteo Bertonazzi

La teoria di Elliott è una delle più famose sull'analisi del trend e guarda alla psicologia degli investitori nell'alternarsi di paura ed euforia

Introduzione

La teoria degli anni ’30 di Ralph Nelson Elliott, voleva essere un complemento alla teoria di Charles Dow, un miglioramento della comprensione delle dinamiche di impulso e ritracciamento.

Per fare questo oltre a studiare i mercati secondo le loro movimentazioni, cercò di applicare i concetti di un altro incredibile studioso della matematica e dei mercati: Fibonacci, troveremo la sua successione in diversi aspetti della teoria di Elliott.

Sia Elliott che Dow concordavano però su due aspetti: le logiche di movimentazione dei prezzi sono strettamente legate alla psicologia dei partecipanti al mercato e le figure di impulso e ritracciamento sono frattali, ossia possono essere ritrovate su diversi timeframe.

Per quanto riguarda l’aspetto psicologico degli attori di mercato, troviamo la maggior parte degli studiosi del 900 e di quelli moderni d’accordo: l’alternarsi di fasi di estrema paura ed estrema euforia conferisce al mercato la sua struttura ondulatoria.

Indice

Considerazioni iniziali

Prima di entrare nel vivo della teoria di Elliott, facciamo qualche considerazione in termini di come interpretare questa teoria e quali applicazioni pratiche potrebbe avere.

Le Onde di Elliott fini a se stesse sono un mero esercizio di stile.

Chiaramente, lanciata così, senza contestualizzazioni, la mia potrebbe apparire un’affermazione presuntuosa ed errata, dati gli anni di studio e applicazione fatti su questi concetti, da numerosissimi trader e investitori prima di me, ma ai fini pratici, le regole di Elliott non ci danno un reale vantaggio o una linea operativa chiara; se non un maggiore dettaglio in fase di analisi.

Per operare a mercato è Fondamentale applicare con costanza e disciplina quelle che sono le regole del nostro trading plan, con un backtest alle spalle che ci dica quali confluenze possono darci un vantaggio. Solo così possiamo migliorare quello che è l’output della nostra operatività.

Vedremo quindi di seguito che Elliott, mette dei paletti ben precisi su come dovrebbe comportarsi un trend, sia dal punto di vista grafico, matematico e temporale.

Ma esistono pochi asset che effettivamente rispondono con costanza a queste regole, quindi non ci resta che verificare se alcuni di questi concetti si ripetono frequentemente sugli asset che stiamo osservando e se ci è possibile importarli all’interno del nostro piano operativo.

Onde Impulsive

Al pari della teoria di Dow, Elliott vedeva nel rispetto dei punti di dominance di un trend, la continuazione dello stesso, solo alla violazione di uno di questi punti, si possono fare valutazioni sull’inversione del trend primario.

Se non sai di cosa parliamo, corri subito a leggere l’articolo su Charles Dow e la teoria dei trend di mercato.

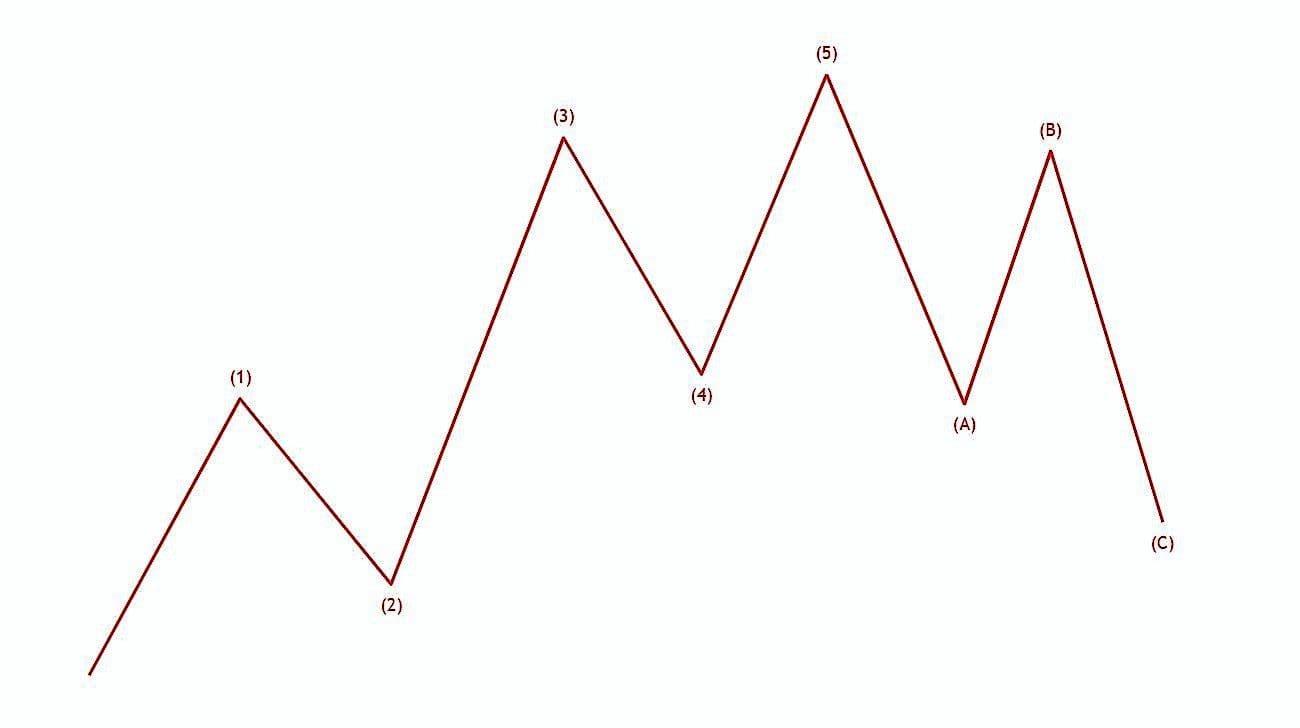

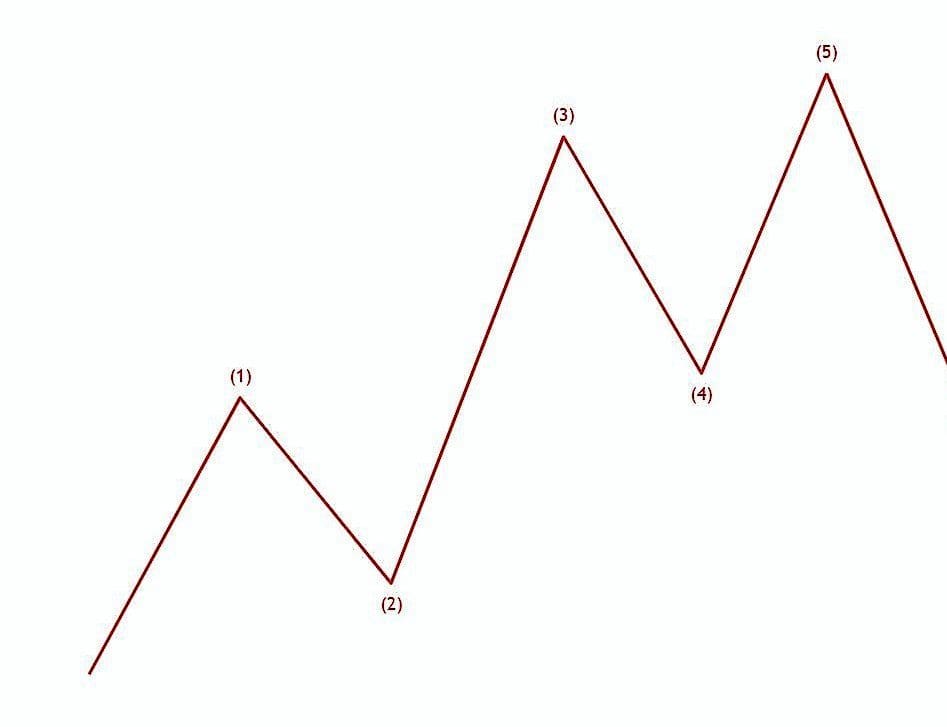

Le onde impulsive (1,3 e 5) devono rispettare i massimi/minimi delle onde che li precedono (come da disegno sottostante), ma non solo, anche il momentum delle stesse ci parla dello stato di salute di un trend, anche questo aspetto è stato trattato approfonditamente in uno dei nostri articoli (Teoria di Wyckoff).

L’onda 3 deve essere il movimento della partecipazione pubblica, quindi la più impulsiva, ma questo spesso non sempre viene rispettato, infatti a volte l’estensione avviene nell’onda 1 o addirittura la 5.

E’ strano che l’onda 5 si dimostri la più estesa della serie, perchè un trend sano dovrebbe perdere di momentum man mano che si appresta alla sua conclusione, non aumentare.

Mentre il fatto che sia l’ onda 1 ad essere, più impulsiva non ci stupisce in quanto potrebbe essere segno di un particolare interesse istituzionale per la zona da cui è partito l’impulso.

Le onde 2 e 4 sono dei pullback nel trend primario, ma vedremo come il concetto di frattalità possa farci rivedere questo assunto.

Onde di Ritracciamento

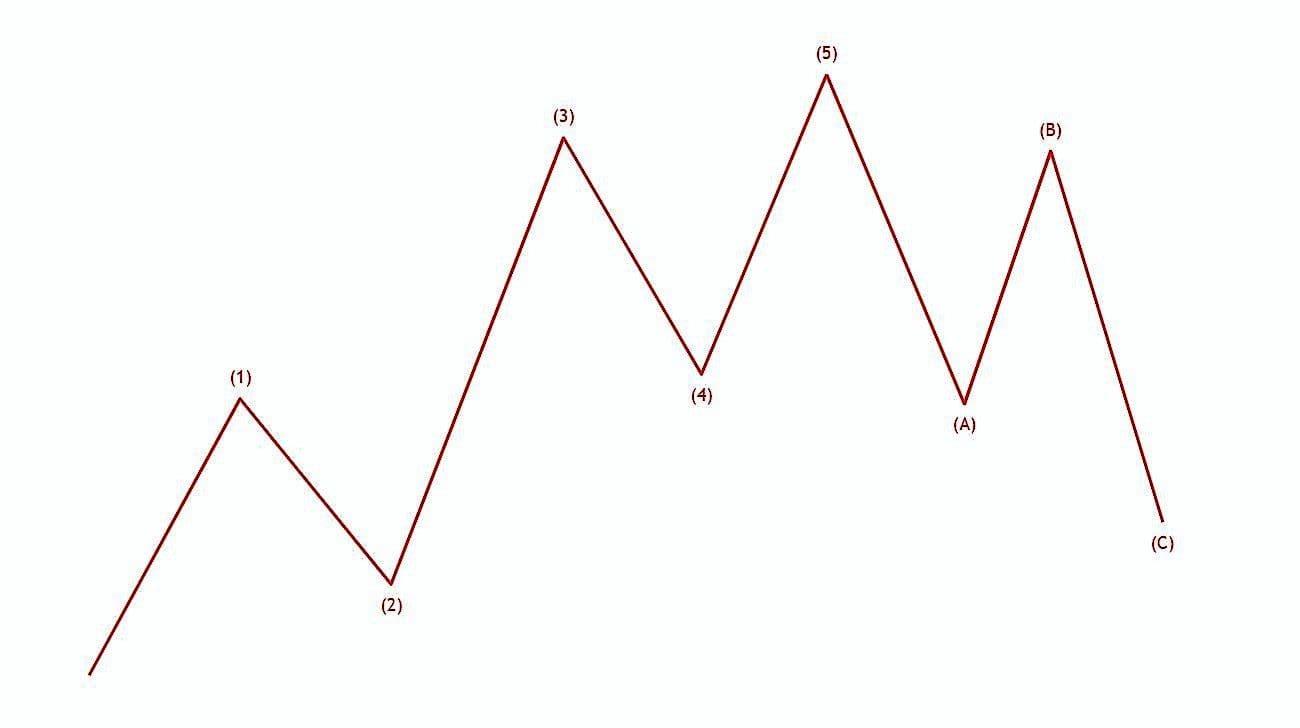

Le onde di ritracciamento rappresentano tipicamente il trend secondario nella teoria di Dow, da Elliot vengono qualificate come un movimento a 3 onde (ABC).

se le onde impulsive rappresentano il sentiment primario collegato all’asset, l’euforia, le onde di ritracciamento sono caratterizzate dal sentimento opposto, la paura.

Le forme che assumono questi ritracciamenti, la profondità in termini percentuali del ritracciamento e le conseguenze di quest’onda ABC, ci parlano chiaramente dell’intenzionalità degli investitori e di cosa aspettarci successivamente.

Vediamo insieme i modelli più conosciuti

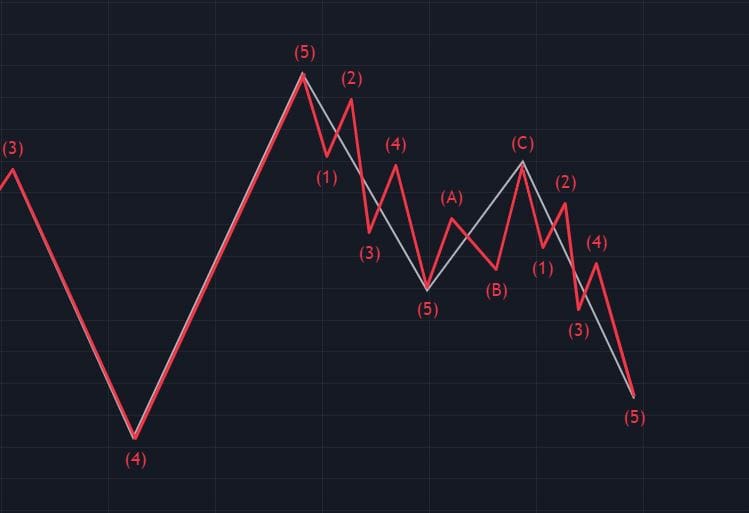

Ritracciamento ZIG-ZAG 5-3-5

Rappresenta, una sorta di via il dente via il dolore dei ritracciamenti, l’esaurimento del trend secondario può essere notato dalla diminuzione di momentum tra onda A e C, da una diminuzione dei volumi o dalla violazione dei punti di dominance causata dalla ripresa del trend primario.

Se invece il punto C dovesse chiudere al di sotto del punto 4, questo vale per tutte le figure che vedremo, questo può essere un segnale di inversione del trend primario (fate sempre le vostre statistiche)

- A: onda primaria di ritracciamento composta da 5 onde minori

- B: Onda direzionale allineata al trend primario ma meno impulsiva, non supera mai il massimo dell’onda 5 e si caratterizza di tre onde minori

- C: onda finale del ritracciamento a ZIG-ZAG semplice (esistono gli ZIG-ZAG doppi e tripli) anch’essa composta da 5 onde minori

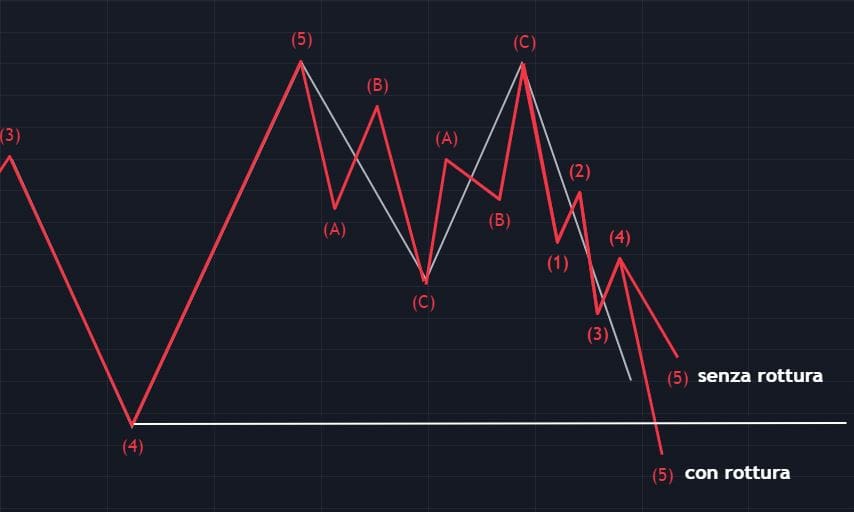

Ritracciamento FLAT 3-3-5 + ROTTURA

Tipico dei processi di distribuzione accumulazione, dopo un impulso il mercato viene costretto in un range, e solo al momento di un’uscita decisa e confermata dai volumi, possiamo farci un idea sulla direzionalità intrapresa dal mercato.

Infatti, l’onda A e B avranno la stessa ampiezza (definizione del range) e saranno caratterizzate da 3 onde minori

mentre l’onda C sarà colei che ci indicherà le intenzioni del mercato, e sarà caratterizzata da 5 onde minori:

- un onda C di scarsa impulsività e sostenuta da bassi volumi, indica una potenziale ripresa del trend primario

- mentre un onda C impulsiva che chiuda largamente al di sotto/sopra del range definito, ci dimostra una chiara rottura direzionale e una potenziale inversione di trend.

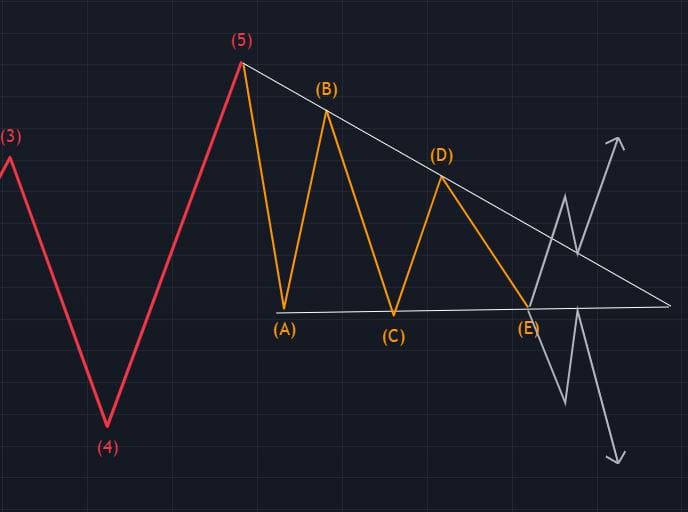

Ritracciamento Triangoli

Questo è un tipico pattern di analisi tecnica, appartenente alle figure a cuneo, il triangolo ascendente/discendete/simmetrico.

E’ davvero molto diffuso come pattern, perciò non mi soffermerò particolarmente sull’aspetto tecnico quanto sull’importanza della contestualizzazione.

Non possiamo dipendere esclusivamente dalla teoria senza contestualizzazione.

In questo caso i triangoli si strutturano di 5 onde, i cui estremi convergono in un punto comune, le 5 onde ABCDE si compongono di 3 onde minori, come da figura sottostante.

Solo al termine di questa compressione triangolare, il trend riparte prendendo una precisa direzionalità, ed è qui che noi dobbiamo porre maggiore attenzione e trarre la nostra statistica.

Quante volte parte senza testare il triangolo? Quante volte dopo aver rotto il triangolo testa uno degli estremi e prosegue? Quante volte rompe a favore del trend primario e quante rompe a favore dell’inversione? la rottura è sempre sintomo di direzionalità o spesso è solo una manipolazione per prendere la direzionalità opposta?

Sono queste le domande a cui dobbiamo essere in grado di rispondere, prima di operare qualsiasi tipologia di triangolo.

Frattalità

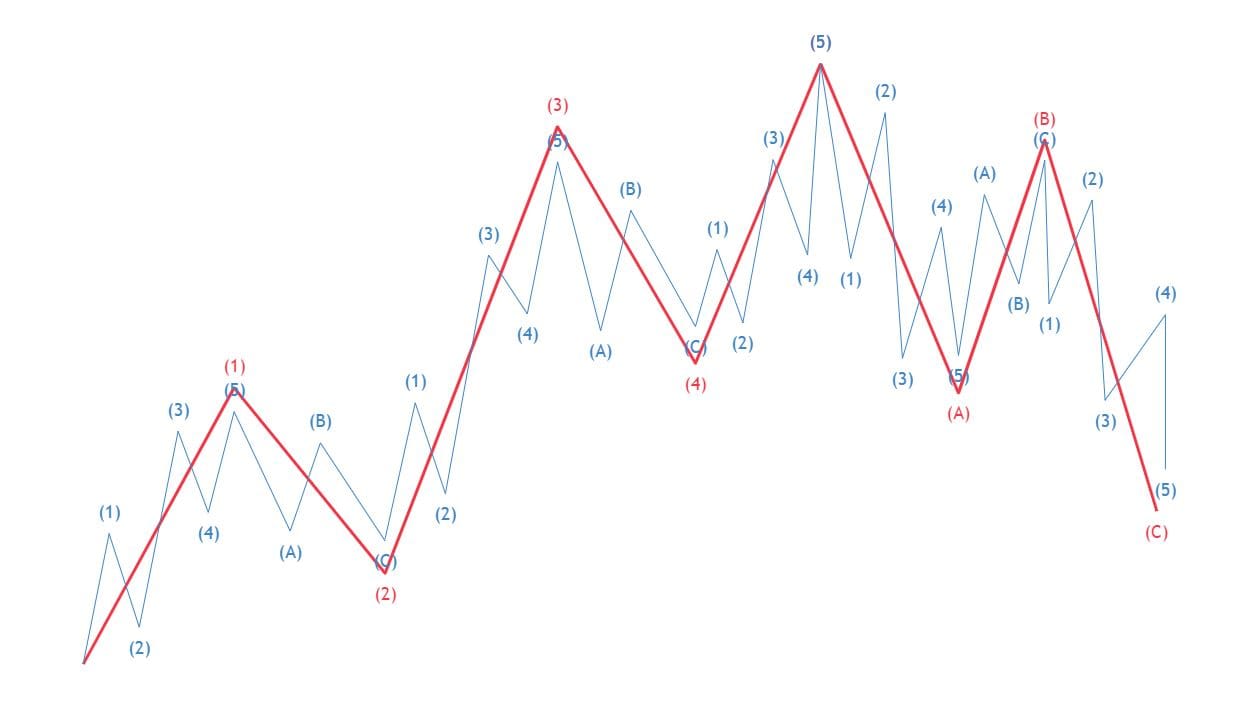

Un altro aspetto fondamentale, spesso sottovalutato della teoria delle onde di Elliott, è la frattalità.

Questo concetto parte dalla gerarchia dei timeframe, sappiamo che ogni candela di un time frame superiore contiene le corrispondenti candele del timeframe inferiore.

Tutti i dati e i movimenti avvenuti ad un timeframe inferiore, sono condensati in una singola candela di timeframe maggiore.

Questo già ci dovrebbe far capire come mai una serie di 4 candele settimanali ci danno un informazione più rilevante rispetto a 4 candele giornaliere: racchiudono una quantità maggiore di contrattazioni e ci dimostrano i livelli accettati dagli investitori in un lasso di tempo maggiore.

Le onde di Elliott hanno la stessa caratteristica, quella che noi vediamo come un onda impulsiva, per esempio l’onda 1, al suo interno è caratterizzata da 5 onde impulsive e indovinate un po’ l’onda 2, si caratterizza del ritracciamento ABC delle 5 onde che compongono l’onda 1.

Classificazione cicli di Elliot

Ecco che Elliot ci aiuta suddividendo i cicli in base alla loro estensione temporale, aiutandosi anche grazie alla successione di Fibonacci

- Grand Supercycle (Diversi secoli)

- Supercycle (all’incirca 40–70 anni)

- Cycle (da 1 a 7 anni)

- Primary (da diversi mesi a pochi anni)

- Intermediate (settimane/mesi)

- Minor (settiamame)

- Minute (giorni)

- Minuette (ore)

- Sub-Minuette (minuti)

Conclusioni

La conoscenza dell’asset e lo studio dello stesso possono portarci a capire la logica che ha prodotto un determinato movimento, se ci sono le caratteristiche per la prosecuzione del trend o per la sua inversione.

Elliott come dicevo, ha sicuramente creato uno stile di identificazione del trend ed è effettivamente efficace se contestualizzato sull’asset giusto, attenzione però ai bias di conferma, sarà più facile ora individuare le Onde di Elliott ma le decisioni di investimento vanno sempre prese secondo un ventaglio di valutazioni, non per un’unica indicazione. DYOR e DYOStatistics.

Cryptoinvestitore, spero che questa analisi della teoria di Elliott possa portarti qualche nuovo spunto e possa migliorare le tue capacità da analista tecnico, facci sapere cosa ne pensi nella prossima live o sui nostri canali social, grazie dell’attenzione e a presto 😉