Mirror Protocol: finanza tradizionale sulla blockchain

Di Luca Boiardi

Mirror Protocol è un protocollo DeFi che opera tramite smart contract su Terra, creando rappresentazioni sintetiche di asset reali, chiamati Mirrored Assets.

Cos'è Mirror Protocol?

Con il fallimento della blockchain Terra, Mirror è caduto in rovina. Lasciamo comunque il contenuto che segue disponibile alla lettura per chi volesse studiare l’evoluzione del settore.

Mirror è un protocollo DeFi che opera tramite smart contracts sulla blockchain Terra, creando rappresentazioni sintetiche di asset reali, chiamati Mirrored Assets (mAssets).

Il procedimento di creazione di mAssets è decentralizzato e in mano agli utilizzatori, essi possono:

- Acquistarli nella sezione “Trade”

- Ottenerli aprendo una posizione di debito collateralizzata nella sezione “Borrow“

Indice

Connettere il wallet a Mirror Protocol

Anche questa volta, per connettervi alla piattaforma, avrete bisogno di Terra Station, vale a dire il wallet della blockchain Terra. Esso è facilmente scaricabile come qualsiasi estensione di browser, un pò come funziona con MetaMask.

Se invece siete da mobile, installate l’app di Terra Station dal Play Store (Android) o dall’App Store (iOS).

Una volta raggiunta la piattaforma Mirror, cliccate su “Connect Wallet” nell’angolo in alto a destra, oppure cliccate su “My Page” nel menu a sinistra e connettetevi attraverso l’estensione del browser o l’app.

Se avete fatto tutto correttamente, adesso lì comparirà l’indirizzo del vostro wallet e sarete finalmente pronti ad utilizzare la piattaforma.

Funzioni principali della piattaforma Mirror

Dopo questa breve introduzione su cos’è Mirror Protocol, tratta dalla documentazione ufficiale (docs.mirror.finance), vediamo come gli utenti possono effettivamente interagire con il protocollo:

Ad oggi sulla piattaforma, tra i vari mAssets presenti, troviamo rappresentazioni di:

- Stock aziendali: mApple, mAirbnb, mGME, mAmazon, mBaba

- Cryptovalute: mBTC, mETH, mDOT

- Trust, fondi ed ETF: Invesco QQQ trust, iShares Silver Trust, S&P500 e U.S. Oil Fund

Questi asset vengono selezionati e proposti dagli utilizzatori, in funzione dell’interesse per il prodotto finanziario e tramite la creazione di polls. Vengono votate e approvate tramite Decentralized Autonomous Organization (DAO), nella sezione Govern del sito.

Menu dell'applicazione

Entriamo più nel dettaglio e vediamo come si presenta la piattaforma e come possiamo interagirci.

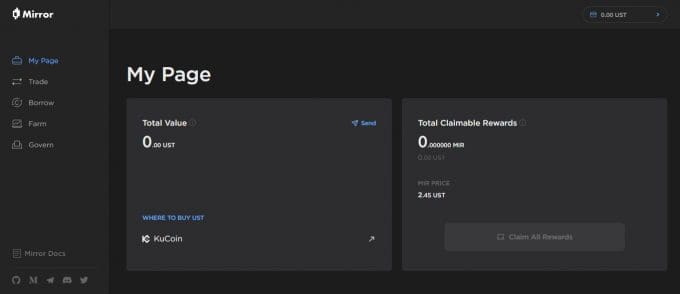

La schermata “My page”, dopo averci dato la possibilità di connettere l’estensione di TerraStation, mostra una panoramica della distribuzione dei nostri asset, all’interno dei vari canali della piattaforma, oltre ai MIR ritirabili come ricompense del farming.

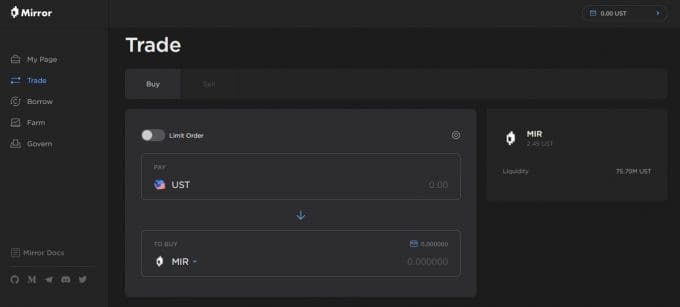

La sezione “Trade” permette di comprare e vendere mAssets, usando Terra USD (UST) grazie all’interazione tra Mirror e l’AMM Terraswap (Automated market maker in stile Uniswap) dove vengono poi listati i pool di liquidità mAsset-UST.

Questa sezione è destinata agli utenti che desiderano un’esposizione su asset di mercati tradizionali, senza essere vincolati da costi di transazione e mantenimento, tipici dei portafogli azionari. Bisogna fare attenzione perché non danno nessuno dei diritti associati di norma a questa tipologia di asset, sono puramente una rappresentazione sintetica.

Notiamo che il prezzo mostrato da Terraswap è differente rispetto al prezzo rilevato dall’oracolo, la differenza è rappresentata dal valore percentuale “Premium”.

Saranno i vantaggi del liquidity mining e i guadagni derivanti da arbitraggio, a ridurre il gap tra i due valori.

Come puro esempio, se il valore premium segna che tra la stock TSLA e mTSLA c’è un divario del 10% (TSLA 1100, mTSLA 1000) coloro che sfrutteranno questa opportunità, comprando mTSLA “discount”, potranno rivendere in futuro mTSLA, riallineata al valore dell’oracolo, generando un profitto del 10%.

"Gli mAssets non danno nessuno dei diritti associati di norma a questa tipologia di asset, sono puramente una rappresentazione sintetica."

Borrow/Mint

Ma come è possibile invece guadagnare se il prezzo dell’mAsset è più alto rispetto al valore dell’oracolo, dato che spesso su Mirror è questa la realtà che si presenta? Grazie alla sezione “Borrowing” (e non solo).

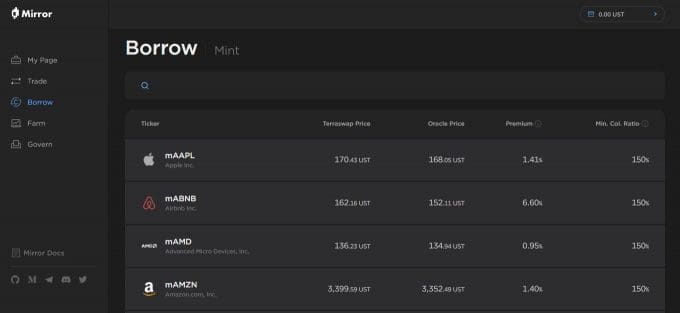

Nella schermata “Borrow/Mint” possiamo sovracollateralizzare degli asset predefiniti (UST, aUST, LUNA, LunaX e mAssets) per prendere in prestito altri mAsset ad un tasso % minimo di collateralizzazione (con un minimo variabile per ogni mAsset a tra il 150% e il 350% ca) per garantire la solvibilità dei prestiti.

Tramite questo procedimento possiamo mintare l’asset sintetico che preferiamo, aprendo una posizione di debito collateralizzata (di seguito per semplificazione CDP). Praticamente blocchiamo una quantità di collaterale pari al 200% del valore di mAsset che vogliamo prendere a prestito, dopodiché vendiamo subito l’asset per UST ad un valore “Premium”, aspettiamo il riallineamento e ricomprando il valore di mAsset che servirà per sbloccare il collaterale, avremo generato un guadagno (essendo sceso il prezzo, ne servirà di meno).

Nella V1 di Mirror questo tipo di operazione non era sufficientemente incentivata, creando costanti divergenze di prezzo tra Terraswap e l’oracle price.

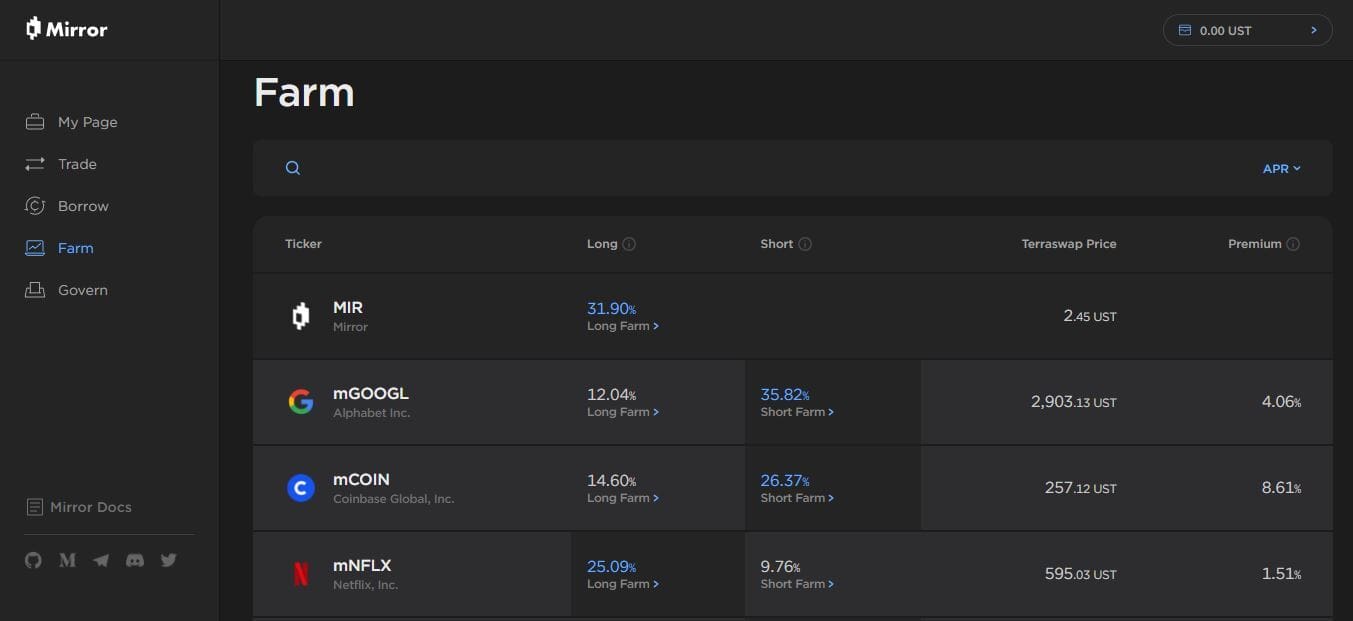

Per risolvere questo problema a luglio è uscita la V2 di Mirror, che tra le altre innovazioni, nella sezione “Farming”, oltre a poter fornire la propria liquidità tramite LP tokens e ricevere ricompense in MIR, è stato aggiunto un token non tradabile detto sLP, grazie al quale vengono favorite operazioni di arbitraggio short direttamente sulla piattaforma.

Come? Il protocollo esegue un’operazione di CDP, vendendo i nostri mAsset mintati, generando quindi la pressione short desiderata, blocca gli UST generati per due settimane ma ci permette nel frattempo di guadagnare APR in token MIR.

Come si può notare da questa schermata la relazione tra la percentuale di premium e gli incentivi a fornire liquidità allo short farm è inversa, più il valore di premium tende allo zero o addirittura è negativo, meno lo short farming è incentivato; mentre all’aumentare del divario vengono ricompensati maggiormente coloro che forniscono la liquidità per ridurlo.

Le ricompense sono distribuite tramite la generazione del token MIR, secondo una schedule precisa, consultabile su docs.mirror.finance/protocol/mirror-token-mir; diminuiscono con l’aumentare degli utilizzatori della piattaforma.

MIR può a sua volta essere messo in staking in questa sezione, tramite il govern contract, guadagnando dalle fees generate ogni volta che viene chiusa una CDP (costo di chiusura CDP 1.5%).

Per verificare l’APR medio del farming long di ogni mAsset, il tool di riferimento è Mirrortracker.info dove vengono analizzate diverse strategie di utilizzo, sia con esposizione agli mAsset, sia Delta Neutral.

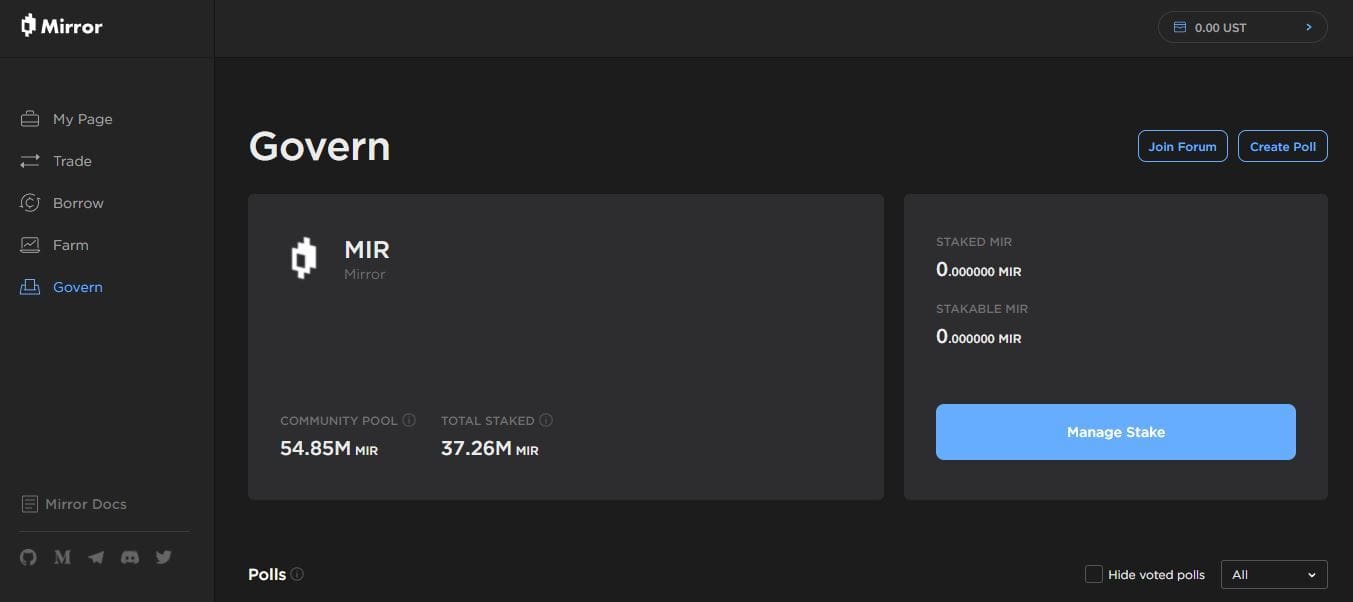

Govern

Infine, nella sezione “Govern” possiamo trovare le statistiche relative alla DAO e ai nostri MIR in staking. Quest’ultimi danno diritto, in base al peso della propria posizione, a partecipare alle decisioni di voto; uniche modalità per il listing di un nuovo asset o per la modifica dei parametri relativi al livello minimo di collateralizzazione.

Possiamo partecipare alle polls, scorrendo la sezione sottostante relativa alle varie modifiche o integrazioni proposte dalla community, secondo un rigido sistema di approvazione consultabile al seguente indirizzo docs.mirror.finance/protocol/governance.

Conclusione

Mirror è quindi a tutti gli effetti uno specchio che guarda al mercato tradizionale, riflettendone i contenuti in blockchain. Favorisce la transizione verso il futuro della finanza, grazie ai benefici che porta la decentralizzazione, sia rendendo accessibili strumenti finanziari liberi da censura, sia favorendo la creazione di un mercato finanziario vero e proprio, con diverse opportunità di guadagno per l’utilizzatore, liberato da enti centralizzati.

Pur trattandosi di un valido progetto, Mirror seguì il destino della blockchain Terra, divenendo un portale da TVL 0.