MakerDAO DAI: la decentralizzazione delle stablecoin

Di Gabriele Brambilla

Le stablecoin classiche hanno la criticità di essere centralizzate. MakerDAO risolve la questione con DAI, coin stabile e senza autorità centrali

MakerDAO: generare DAI dietro collaterale

In un qualsiasi discorso sul mondo crypto è abbastanza probabile che MakerDAO farà la sua comparsa.

Con oltre 18 miliardi di dollari in liquidità depositata, questo protocollo DeFi è secondo solo a Curve.fi e Convex.

In questo articolo andremo quindi alla scoperta di quello che è uno dei pilastri della finanza decentralizzata.

Attenzione però: non aspettiamoci discorsi su strategie di investimento, stake e swap di token perché MakerDAO è qualcosa di ben diverso dal solito.

Qual è il suo scopo? per capirlo alla perfezione dobbiamo parlare di volatilità delle criptovalute e stablecoin.

Siamo pronti? sarà un viaggio diverso dal consueto, forse più complesso da seguire ma ne varrà la pena…o almeno ce lo auguriamo 🙂 .

Indice

Volatilità delle criptovalute e la soluzione stablecoin

Le cryptocurrency esistono per assolvere a diversi scopi in base ai progetti di cui esse fanno parte. In ogni caso, ognuna è di fatto una moneta virtuale, dotata di un certo valore.

Seppur favoloso, il mondo crypto ha diversi difetti; uno dei più critici è la volatilità.

Gioia e dolore degli investitori nel settore, essa è una delle peculiarità delle coin e non ne risparmia nessuna: da Bitcoin a Ethereum, fino alle meme coin come Shiba Inu.

L’unica differenza sta nel fatto che alcune fluttuano di prezzo maggiormente rispetto ad altre.

Ad esempio, Bitcoin è decisamente più stabile se paragonato a Dogecoin.

La volatilità può consentirci di portare a casa un 10x in poche ore, così come è in grado di dimezzare il valore delle nostre coin in uno schiocco di dita.

Questa incertezza sul prezzo è forse il principale freno all’adozione in massa delle crypto. Infatti, una valuta che si rispetti dovrebbe soddisfare almeno questi due criteri chiave: essere un mezzo di scambio e una riserva di valore.

Sul primo punto non abbiamo dubbi: le coin sono ormai facilmente acquistabili e convertibili. Diverse aziende e negozi online le accettano come modalità di pagamento. Perciò, ci siamo.

Il secondo criterio è invece ostico: Bitcoin viene ormai considerato un bene rifugio ma tutte le altre crypto?

La volatilità dei prezzi non gioca a favore: come possiamo considerare riserva di valore un asset che oggi fa +15% e domani -20?

Inoltre, riprendendo il primo punto, come potremmo fidarci a spenderle/incassarle se cambiano continuamente di prezzo?

Il rimedio a questa problematica è servito: le stablecoin.

Come suggerisce il nome, queste coin hanno un valore stabile, ancorato a quello di un altro asset o valuta (il dollaro americano per quelle più diffuse).

Se oggi acquistassimo 1000$ in Tether, tra un anno varranno ancora 1000$ (dollaro più, dollaro meno).

Le stablecoin sono quindi dei pegged asset e offrono tranquillità a investitori e utilizzatori.

Tutto bellissimo ma le criticità non sono assenti.

Il valore delle stablecoin è garantito da un altro asset. Ricordate che un tempo le monete erano coperte dalle riserve di oro statali? ecco, il discorso è molto simile.

Per esempio, Tether (USDT) è collateralizzato dal dollaro: se ci fossero 100 USDT in circolazione, dovrebbero esserci 100$ di collaterale a garantirne il valore.

Esistono tre tipi di stablecoin:

- quelle come USDT, collateralizzate da una valuta (o da un altro asset come l’oro).

- altre, come DAI, coperte da criptovalute tradizionali.

- infine, quelle non collateralizzate, come Basecoin (la cui avventura non è finita bene…ma questa è un’altra storia).

Le stablecoin come USDT hanno un grande problema: serve un’autorità centrale che detenga le riserve del collaterale. Perciò, sono centralizzate.

Come poter risolvere la questione? come eliminare la centralizzazione? Qui, finalmente, giungiamo al tema dell’articolo: MakerDAO.

Che cos'è MakerDAO?

MakerDAO è un progetto di finanza decentralizzata di tipo open-source.

La sigla DAO sta per Decentralized Autonomous Organization, ovvero un’organizzazione sprovvista di un’autorità centrale, trasparente e in grado di operare in completa autonomia.

Maker nasce nel 2014 come idea, un puro concept tutto da costruire. Così fu: negli anni il progetto prese forma, coinvolgendo programmatori e sviluppatori fino all’esordio avvenuto nell’autunno del 2019.

Nel paragrafo precedente abbiamo visto come la volatilità rappresenti uno dei problemi del panorama crypto.

In seguito ci siamo soffermati sulle stablecoin, sottolineando però come anche quelle più popolari (USDT, USDC…) siano sotto il controllo di un’autorità centrale.

Maker si pone come rimedio a questo problema.

Il protocollo consente di ottenere la sua stablecoin, DAI, in cambio del deposito di un collaterale (in criptovalute standard) approvato dalla governance di Maker.

In questo modo, è l’utente stesso a “coprire le spalle” della stablecoin che ottiene in cambio. Non vi è alcuna autorità centrale, nessun deposito fisico in cui custodire le riserve: “solo” uno smart contract ben progettato.

Ogni singola persona versa un collaterale in uno specifico vault e riceve dei DAI. Il vault non è altro che il contratto appena citato.

Quando si vorrà riprendere possesso del collaterale, sarà sufficiente versare i DAI più le commissioni. Il tutto senza alcun intermediario.

Alcuni potranno pensare “Però aspetta, se il collaterale è in una criptovaluta, il valore dello stesso sarà soggetto a forti fluttuazioni. Come si fa a garantire la stabilità del sistema?”

Domanda intelligente e risposta semplice: i DAI ottenuti sono sovra-collateralizzati. Ad esempio, se versassimo 1000$ in collaterale, non potremmo ricevere 1000$ in DAI.

Il rapporto è variabile e dipende dall’asset che andremo a versare. Per esempio, in questo momento per 100000$ in Ethereum ETH avremmo la possibilità di richiedere al massimo 68966 DAI (di valore quasi identico al dollaro americano, perciò 68966$).

Così facendo, se ETH perdesse per strada il 15/20% si avrebbe comunque un margine di sicurezza.

Nel caso la discesa proseguisse, entrerebbero in gioco i meccanismi di liquidazione.

Maker elimina ogni tipo di centralizzazione ma riesce nello scopo di offrire una stablecoin affidabile, accessibile e spendibile.

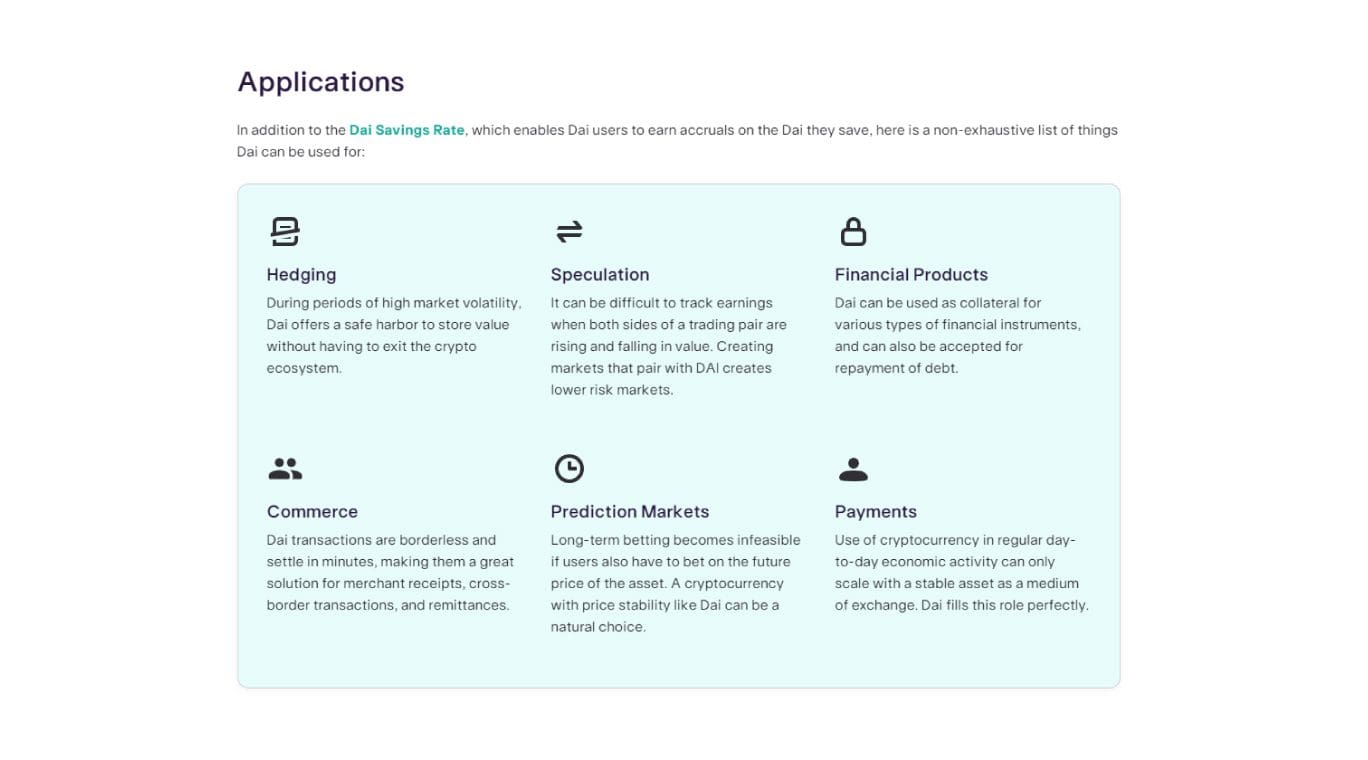

Perché sfruttare quest’opportunità? le risposte possono essere le più svariate. Ad esempio, potremmo voler mantenere Ether ma al tempo stesso mettere a rendita una stablecoin, così da sviluppare una strategia di investimento più complessa.

Abbiamo più volte menzionato DAI: è giunto il momento di parlarne in modo più approfondito.

DAI: stablecoin decentralizzata su Ethereum

DAI è tra le prime 30 criptovalute per market cap.

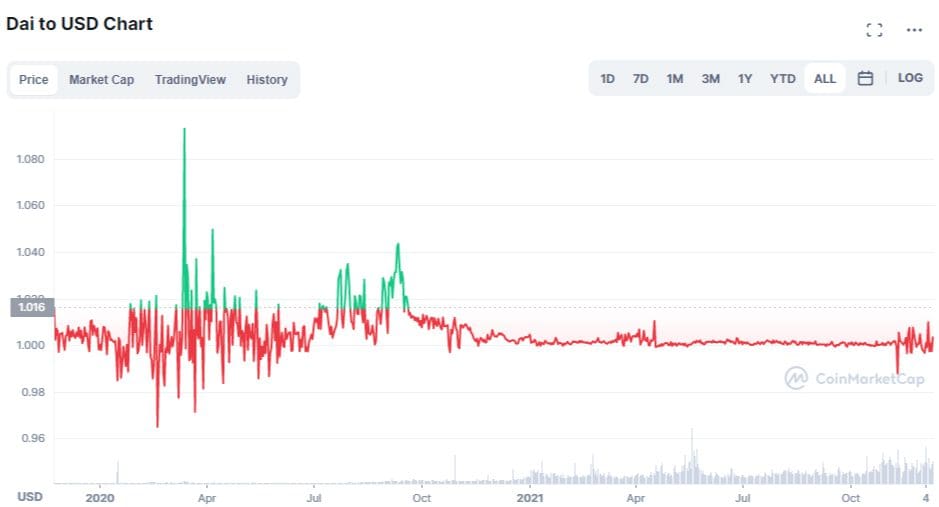

Il valore di questa stablecoin è peggato al dollaro americano: 1 DAI = 1$. Vi sono delle minime oscillazioni ma il range è davvero molto contenuto.

Abbiamo descritto il particolare meccanismo di collateralizzazione che rende questa coin totalmente decentralizzata ed equa.

Invece, “cugini” come USDT e USDC non solo sono peggati al dollaro ma ne sono anche coperti.

USDT è infatti di proprietà della Tether, una società privata che detiene il collaterale. La comunità crypto può usare USDT (e lo fa ampiamente!) ma non ha alcuna voce in capitolo. Di fatto, gli utenti sono semplici “clienti”, nulla di più. USDT è centralizzata.

Stesso discorso per USDC, collateralizzato da dollari e bond, ha dietro le spalle un consorzio di varie istituzioni finanziarie.

Benché non manchino numerosi esempi contrari, uno dei punti fondamentali del mondo crypto dovrebbe essere la libertà. Da non leggersi però come anarchia, sia chiaro.

La finanza decentralizzata ha precise regole di governance, cambiano però gli attori: niente autorità centrali, banche e via dicendo. Sono direttamente gli utenti a proporre idee e risoluzioni, a votare e quindi a indicare la via.

MakerDAO intendeva offrire una stablecoin priva di un grande soggetto dietro. Non solo: le persone avrebbero dovuto mantenere il controllo degli asset.

DAI è l’ottimo risultato ottenuto.

Nel corso del tempo, questa stablecoin ha quasi sempre mantenuto un valore stabile. Certo, qualche piccolo scossone c’è stato (soprattutto nel primo anno di vita) ma adesso la situazione è decisamente sicura.

Com’è possibile che la coin mantenga stabilmente il valore?

Da cosa può essere minacciata?

Le situazioni “critiche” sono fondamentalmente due.

Nella prima, ricordiamo che DAI è ultra-collateralizzata dagli asset versati.

Nel caso questi scendessero di valore, anch’essa dovrebbe perderlo.

Il protocollo Maker è progettato per liquidare le posizioni a rischio, così da poter riportare la situazione in equilibrio.

Si tratta di meccanismi presenti anche in altre piattaforme, ad esempio Compound o la realtà CeFi Nexo: se depositassimo un collaterale e questo diminuisse di valore, ci sarà una soglia critica in cui la piattaforma taglierà tutto quanto per evitare perdite.

Ovviamente saremmo noi a rimetterci…mai arrivare a una liquidazione forzata!

Quanto alla seconda invece, si tratta dell’eventualità in cui la domanda di DAI fosse superiore o inferiore all’offerta.

L’economia è più semplice di ciò che pensiamo: tante persone vogliono una cosa ma non ce n’è per tutti? si alza il prezzo e sicuramente la domanda diminuirà. Oppure viceversa.

Tuttavia, il prezzo di DAI non può aumentare (o diminuire) liberamente: esso deve restare ancorato a 1$.

La soluzione si chiama TRFM (Target Rate Feedback Mechanism) cioè un meccanismo sviluppato da Maker atto a riequilibrare il prezzo.

Semplicemente, lo smart contract che c’è dietro ragiona sempre come se 1 DAI valesse 1 dollaro, anche se in quel momento non fosse così.

Perciò, se il DAI fosse inferiore al dollaro, ci sarebbe bisogno di tagliare l’offerta per riportare il prezzo al valore corretto. In questo caso, chi avesse in prestito dei DAI avrebbe convenienza nel ripagare il proprio debito.

Ad esempio: prendiamo in prestito 1000 DAI quando il prezzo è esattamente 1:1, perciò il valore è di 1000$. In seguito, il prezzo scende a 0.9$ ma il contratto continua a ragionare come se 1 DAI = 1$. A questo punto, se ripagassimo i 1000 DAI presi in prestito andremmo a restituire solo 900 dollari, avendo un guadagno di 100.

Lo smart contract andrebbe a bruciare i DAI ricevuti, diminuendo l’offerta e riportando il prezzo di mercato a 1$.

Al contrario, se 1 DAI superasse il dollaro, gli utenti sarebbero invogliati a prenderne in prestito per poi rivenderli immediatamente, così da ottenere un profitto facile e rapido (contribuendo a far abbassare il prezzo).

Riassumendo in parole semplici: il TRFM incentiva le persone a prendere più DAI, a holdarli o a liberarsene, così da riportare domanda-offerta in perfetto equilibrio.

La stablecoin è nativa di Ethereum. Tuttavia, grazie ai numerosi bridge disponibili è scambiabile anche su altre chain come Fantom, BSC, Polygon o Avalanche.

Vi sono diversi modi per ottenere DAI. Oltre a depositare collaterale tramite il protocollo Maker, è possibile fare lo swap con un altro token su numerose piattaforme.

Il token MKR

DAI è certamente il cuore pulsante ma non è la sola coin di Maker.

MKR è il governance token del progetto. Svolge inoltre la funzione di asset di ricapitalizzazione.

La supply massima è di poco superiore al milione di esemplari.

I detentori del token possono partecipare alla vita della piattaforma e votare. Un importante ruolo è quello relativo alle decisioni sul Risk Management, ovvero la scelta dei possibili asset da collateralizzare e relativi LTV.

Vi è un meccanismo che distrugge e crea MKR in base ai bisogni del momento, ad esempio in caso di momentaneo deficit a cui porre rimedio.

Come ogni token, anche questo è soggetto alla speculazione. Il suo scopo dovrebbe tuttavia andare oltre: maneggiare con cautela!

"MKR è sia un governance token che un'importante riserva di ricapitalizzazione per MakerDAO"

Interagire con Maker: Oasis.app

Abbiamo capito che MakerDAO è interessante e molto valido. Come poter interagire?

L’ecosistema è ricco e dal sito di Maker è possibile visualizzare le molte entità che ne fanno in qualche modo parte. Spiccano nomi come Coinbase, Uniswap, 1inch, Curve e Ledger.

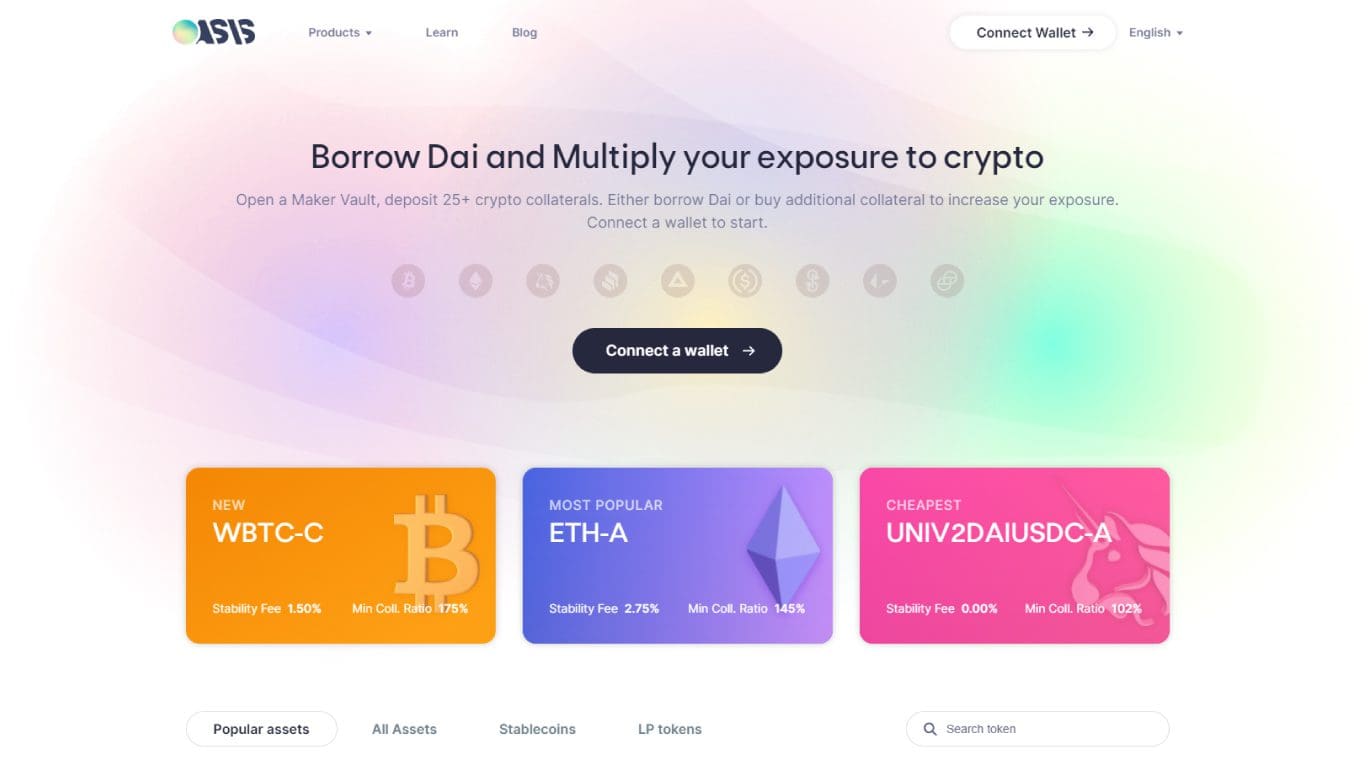

Fra tutte queste realtà, spendiamo qualche parola su quella che è costruita appositamente per interagire con Maker: Oasis.app.

Non aspettiamoci swap di token, farm, stake e altre funzionalità simili però. Quest’applicazione è pensata esclusivamente per creare un vault, depositare collaterale e prendere in cambio la stablecoin DAI.

A differenza delle origini, quando Ether era l’unico collaterale ammesso, Oasis propone diversi asset da poter versare.

Una volta ottenuti in cambio i DAI, potremo portare avanti i nostri interessi fra cui:

- Aumentare l’esposizione a un asset. Esempio: collateralizziamo ETH e otteniamo DAI; scambiamo i DAI con altri ETH; versiamo i nuovi ETH nel vault.

- Ottenere liquidità. Esempio: versiamo ETH e riceviamo DAI; scambiamo DAI con USD Coin; vendiamo gli USD Coin in un exchange e riceviamo dei soldi sul conto corrente bancario.

- Potenziare le strategie di rendita passiva. Esempio: collateralizziamo WBTC e otteniamo DAI; depositiamo i DAI in una farm e generiamo guadagni; una volta restituiti i DAI e pagati gli interessi, la differenza sarà il nostro utile.

Oasis è di utilizzo semplice e in pochi passaggi si conclude tutto il processo.

Fondamentale avere un wallet compatibile con chain Ethereum e degli ETH per pagare le gas fee.

Scegliamo e connettiamo il wallet (come Metamask) dalla lista disponibile in homepage andremo a selezionare il collaterale che desideriamo versare.

Dopo aver fornito la firma e approvato le condizioni di Oasis, si aprirà una finestra.

Da qui, andiamo a indicare la quantità di collaterale da versare nella sezione che troveremo sulla destra dello schermo. Prima di procedere ci verrà proposto un report contenente il prezzo di liquidazione (da tenere ben in mente!) e il rapporto di collateralizzazione (mai esagerare, prestiamo sempre attenzione).

Clicchiamo prima su “Setup Proxy” e in seguito su “Create Proxy”. Confermiamo quindi la transazione sul wallet (pagheremo delle gas fee in ETH).

L’ultimo passaggio è la scelta della tolleranza del proxy (“Set YFI Allowance”). Compiliamo i campi in base alle nostre esigenze e confermiamo: abbiamo terminato.

Il procedimento inverso è rapido: basta accedere a “Your vaults” dal menu, selezionare “Manage vault” sulla riga corrispondente allo stesso e cliccare sulla scritta “DAI” nella sezione sulla destra della finestra che si aprirà. Da qui, selezionando in ordine le scritte “withdraw collateral with this transaction” e “max amount” andremo a ripagare il debito e acquisiremo nuovamente il possesso del collaterale precedentemente depositato. Sarà però indispensabile avere sufficienti DAI per poter procedere.

Oasis è una piattaforma corredata di ampia documentazione e video di supporto: per qualsiasi dubbio possiamo tranquillamente consultare questi validi materiali 😀

MakerDAO e DAI: la stablecoin decentralizzata

Abbiamo scoperto uno dei principali attori sulla scena crypto.

Per gli investitori in Ethereum, MakerDAO è un’istituzione importantissima.

In due anni di vita, questo progetto ha dimostrato di essere perfettamente in grado di reggersi sulle proprie.

In un’intervista del 2020, persino Vitalik Buterin, padre di Ethereum, diceva di essere affascinato e impressionato dal lavoro svolto dal team di Maker.

Per saperne di più, sul sito del DAO sono disponibili molti materiali, tradotti anche in italiano.

Inoltre, Maker propone diversi canali social con cui team e community possano interagire. La trasparenza è ben tangibile.

Questo progetto rappresenta un esempio perfetto di decentralizzazione e offre un’ottima alternativa alle stablecoin centralizzate come USDT e USD Coin.

Che ne pensi di MakerDAO? lo utilizzi abitualmente?

Siamo curiosi di conoscere la tua esperienza!