Compounding e Auto Compounding: cosa sono?

Di Gabriele Brambilla

I concetti di Compounding e Auto Compounding fanno parte del corredo essenziale del buon investitore (in crypto e non). Conosciamoli e vediamone degli esempi.

Compounding e Auto Compounding: giù la maschera

Nei tutorial sulla finanza decentralizzata utilizziamo spesso due termini: compounding e auto compounding.

Cosa sono nel dettaglio?

Dietro a queste parole si celano delle procedure semplici ma meccaniche, talvolta responsabili di dubbi e confusione.

In questo approfondimento impareremo che cosa sono il compounding e l’auto compounding, ricorrendo anche a degli esempi per schiarirci definitivamente le idee.

Ci sono delle basi su cui un investitore non può avere dubbi: questo è uno di quei casi.

Cinque minuti di lettura e avremo archiviato un’altra pratica… iniziamo!

Indice

Compounding e auto compounding: cosa sono?

Qualsiasi investimento profittevole genera interessi. Non importa se esso sia nella DeFi, nella CeFi oppure nella finanza tradizionale: è un dato di fatto.

Per esempio, il deposito in stake di una criptovaluta crea una certa rendita, solitamente espressa annualmente.

APR ed APY non dovrebbero essere due sigle sconosciute. Rispettivamente abbreviazioni di Annual Percentage Rate e Annual Percentage Yield, esse mostrano il ritorno annuale di un investimento. Vi è però un’importantissima differenza: il ricollocamento degli interessi. Ed è qui che arriviamo al tema dell’articolo.

Il termine compounding identifica il processo che porta al reinvestimento di quanto l’investimento iniziale ha finora generato (perdona il gioco di parole). Ad esempio, se avessimo investito 100$ e dopo un mese ne avessimo guadagnato 1, depositandolo assieme ai 100 iniziali faremmo compounding.

La procedura non è obbligatoria ma caldamente consigliata: reinvestire i guadagni accresce la cifra al lavoro e genera rendite superiori. Se il processo viene ripetuto con le giuste tempistiche e per un certo periodo di tempo, la curva del profitto assume un andamento esponenziale.

Ritornando ad APR ed APY, il primo è l’interesse annuo puro: APR 100%, investo 100$, dopo un anno ne avrò guadagnati 100; tutto qui.

L’APY prevede invece il reinvestimento dei guadagni ed è sempre superiore all’APR.

Resta solo un ultimo termine da chiarire: auto compounding, spesso scritto anche auto-compounding o autocompounding.

Trascurando le questioni semantiche, esso identifica una procedura automatizzata di reinvestimento del capitale. Nel compounding manuale è l’investitore a doversene occupare, calcolando le giuste tempistiche e quindi dedicandoci del tempo. L’auto compound fa tutto in automatico: si deposita la somma e ci si limita a controllare di tanto in tanto che sia tutto tranquillo, nulla di più.

In generale, un investitore deve conoscere la differenza tra APR ed APY, così come il concetto di compounding. Sfruttare i guadagni ottenuti per accrescere l’investimento iniziale porta infatti grandi benefici.

"Il compound può essere manuale o automatico: dipende dalla piattaforma o dal servizio utilizzato"

Come si fa compounding?

Abbiamo detto che fare compounding significa reinvestire gli interessi accumulati. Vediamo quindi come procedere e massimizzare il profitto.

Partiamo dalle basi: ogni quanto si dovrebbe fare compounding? Non esiste una tempistica universale, dipende da fattori quali il tempo a disposizione, la blockchain interessata, l’APR e i capitali investiti.

- Tempo a disposizione: se ne abbiamo, potremo reinvestire più di frequente. Al contrario, dovremo ritagliarci qualche minuto di tanto in tanto, senza andare in affanno. Possiamo fare compounding due volte a settimana? Va benissimo, l’importante è rispettare quanto stabilito.

- Blockchain: un network dalle gas fee ridotte invoglia a reinvestire più spesso. Questo aspetto va considerato attentamente perché le fee potrebbero avere un impatto significativo sul capitale. Evitiamo quindi di fare compound di continuo se il gas è caro: non avrebbe senso.

- APR: se ci fossimo imbattuti in una piattaforma che paga ritorni del 10000%, varrebbe la pena reinvestire con maggior frequenza.

- Capitali: fondi ingenti richiedono un compounding più frequente. Questo perché anche qualche punto percentuale extra porterebbe a guadagni considerevoli.

Ragioniamo su questi quattro punti e stabiliamo come procedere.

Una nota: reinvestire in continuazione sarebbe inutile, non esageriamo.

Ok, adesso possiamo passare a degli esempi pratici di compound manuale.

I protocolli DeFi sono numerosi ed è impossibile trattarli uno per uno. O meglio, è possibile ma non in questo approfondimento. Per i dettagli, i nostri tutorial sono molto curati: consigliamo di cercare quello relativo alla piattaforma desiderata.

Vediamo qualche caso generico.

Compounding manuale nello Yield Farming

Immaginiamo di aver girato delle criptovalute in un pool di liquidità.

In seguito abbiamo investito in una farm i token LP ottenuti. Questa fornisce una certa rendita annua e non è previsto il compounding automatico.

Ogni due giorni accediamo al protocollo e andiamo nella sezione dedicata alle farm. Troveremo un’area relativa alle nostre posizioni, è abbastanza certo. Dovremo quindi individuare il pulsante che consente di raccogliere le ricompense maturate.

Solitamente, nello Yield Farming la rendita è pagata con il token nativo della piattaforma. Perciò, per fare compounding sarà necessario muoversi in questo modo:

- Vendere i token ricevuti come ricompensa, acquistando al loro posto le due criptovalute versate inizialmente nel pool di liquidità.

- Depositare nel pool di liquidità le crypto appena comprate. Già così andremo a incrementare i capitali della posizione in essere.

- Prendere i token LP ricevuti e versarli nella farm, unendoli agli altri depositati in precedenza.

Ripetiamo questo ciclo finché lo desideriamo.

Compounding manuale nello staking crypto

Quasi tutti i protocolli DeFi posseggono un proprio token che può essere messo in stake per riceverne altri esemplari.

In questo caso, il meccanismo di compounding è più semplice:

- Dalla sezione del portale dedicata allo stake, raccogliamo le ricompense.

- Versiamo nuovamente in stake quanto appena ricevuto.

Compounding al di fuori della DeFi

Anche nella finanza centralizzata l’offerta è abbondante e non riusciremmo a illustrare gli step per ogni piattaforma.

Ciascun exchange o portale dispone di una documentazione più o meno esaustiva che dovrebbe guidarci senza troppi problemi. In aggiunta, le nostre sezioni dedicate a exchange e CeFi sono ricche di tutorial e in costante ampliamento.

Da Binance a Crypto.com, arrivando a Nexo, solitamente si ha una funzione Earn o Stake in cui versare le proprie criptovalute. Inoltre, è prassi comune poterle bloccare per un certo periodo di tempo, ottenendo in cambio un interesse maggiorato. Insomma, le proposte non mancano, sta a noi scegliere quale sia quella adatta a noi.

"La procedura varia ma il concetto è sempre lo stesso: reinvestire gli interessi e massimizzare la rendita"

Come si fa auto compounding?

Come fare auto compounding? La risposta è facilissima: non dobbiamo alzare neppure un dito!

Molti protocolli DeFi o servizi CeFi prevedono il compounding automatico. Alcuni lo effettuano nel momento migliore, basandosi sui calcoli di un algoritmo specifico. Altri lo pianificano invece giornalmente o settimanalmente, rispettando determinate scadenze.

Scegliendo un servizio che offre l’auto-compound ci mettiamo nella condizione di evitare il continuo lavoro di reinvestimento manuale.

Attenzione però, ciò non vuol dire che l’investimento debba essere trascurato: di tanto in tanto dovremo monitorarlo, controllando che tutto proceda correttamente.

Come capire se la piattaforma effettua l’auto compounding? Un “trucchetto” molto semplice sta nel dare un’occhiata alla voce relativa agli interessi. Solitamente, dove viene esposta la sigla APY la procedura è automatica. Al contrario, dovremo probabilmente pensarci noi. Ovviamente la sicurezza l’avremo solo leggendo la documentazione.

Nella finanza decentralizzata esistono diversi protocolli che forniscono l’auto compounding. Altri dispongono invece di soluzioni miste: in alcuni casi il compounding è manuale, in altri automatizzato.

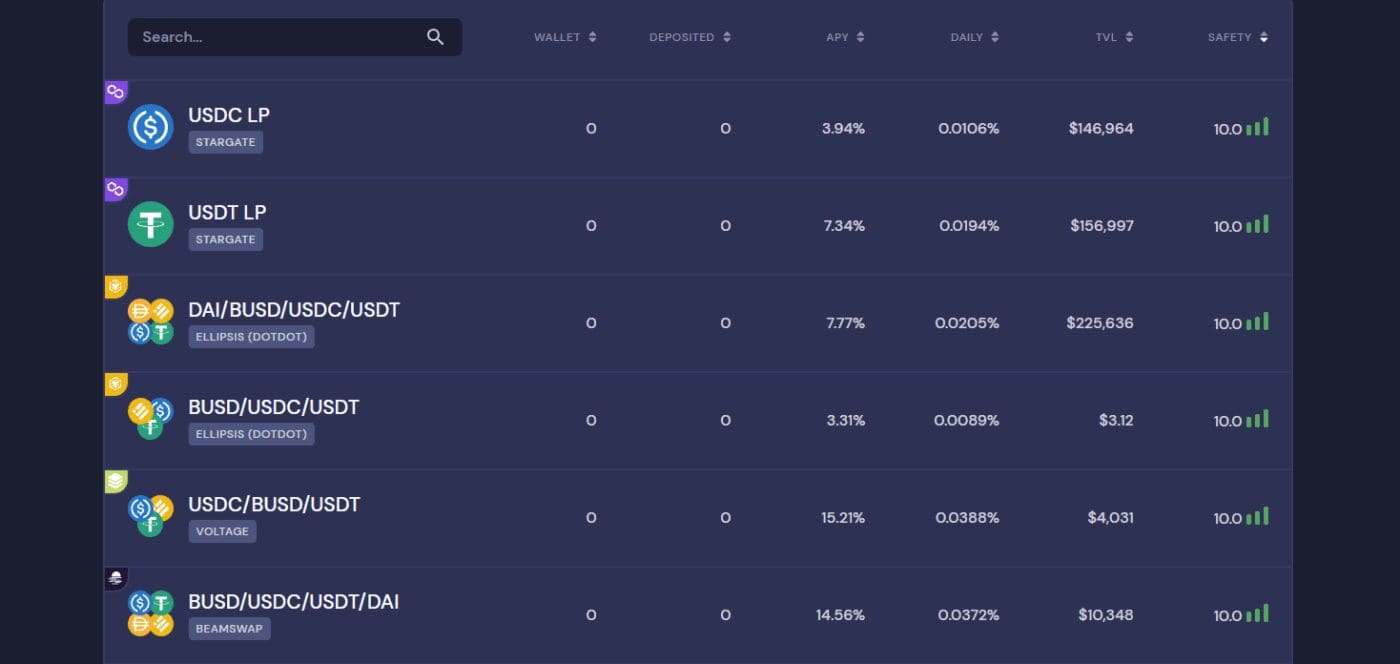

Le piattaforme chiamate Yield Aggregator rappresentano una buona soluzione. Esse sono sviluppate per investire in altri protocolli DeFi, aggiungendo però l’auto compounding. Così facendo, la rendita viene ottimizzata.

Nell’immagine che chiude il paragrafo possiamo vedere alcuni pool proposti da Beefy Finance, uno dei principali Yield Aggregator della finanza decentralizzata.

Spostandoci nella CeFi, talvolta il compounding è automatico. L’ideale è esplorare i vari servizi e trovare quello che fa per noi, l’offerta è abbondante.

Reinvestire i profitti: conclusioni

Detto Fatto: in pochi minuti abbiamo eliminato ogni dubbio sul tema. Ora sappiamo che cosa vuol dire fare compound manuale, così come che cos’è l’auto compound.

Per non farci mancare nulla, abbiamo pure rinfrescato le conoscenze su APR ed APY.

Vuoi proseguire la giornata imparando altro? Ecco il primo video del Corso base su Bitcoin e Criptovalute.

Buona visione!