Bitcoin pre-halving: analisi on-chain

Di Gabriele Brambilla

L'halving è alle porte: qual è la situazione? Osserviamo alcune metriche on-chain in previsione di questo attesissimo evento

Introduzione al focus on di oggi

Ogni uscita di Whale Weekend vuol dire automaticamente una cosa: un focus on nuovo di zecca, preparato per aiutarti a capire e conoscere ancor di più il mondo blockchain e crypto.

L’halving Bitcoin è ormai alle porte. La tensione cresce e ci si chiede come reagirà il mercato e cosa ci riserverà il futuro. Sappiamo già che questo evento ha ripercussioni positive piuttosto marcate sia sul network che sull’omonima criptovaluta (BTC), ma indirettamente ne ha anche sul mercato in generale. O almeno, questo è ciò che ci insegna il passato.

A una manciata di giorni dall’halving, che ricordiamo andrà a dimezzare l’attuale inflazione della coin per eccellenza, è arrivato il momento di dare uno sguardo ad alcune importanti metriche della chain, per capire a che punto siamo.

Per fare ciò utilizzeremo dati e grafici provenienti da Glassnode, strumento professionale per svolgere analisi di questo tipo. Se vuoi sottoscrivere un piano a pagamento, utilizza il nostro referral Glassnode: avrai diritto al 10% di sconto!

Prima di iniziare, ecco rapidamente che cosa andremo ad analizzare:

- Miner e BTC

- Situazione whale: stanno scaricando o accumulando?

- Long/term holder

- ETF: come si stanno comportando?

Buona lettura!

Questo focus on è stato pubblicato in esclusiva sulla nostra newsletter Whale Weekend del 12 aprile 2024. Iscriviti per non perdere articoli inediti, analisi, news della settimana e tanto altro ancora!

Indice

Analisi on-chain

L’analisi on-chain consiste nello studio dei dati che riguardano una specifica blockchain. Effettuandola si può comprendere lo stato di salute del network, l’utilizzo e tutte le dinamiche che lo riguardano. Ma soprattutto, l’analisi on-chain offre un punto di vista differente che, unito all’analisi fondamentale e all’analisi tecnica, propone una panoramica ancor più completa su un determinato progetto/asset.

Metriche, indicatori e grafici di questo studio sono differenti rispetto ad altre. Si analizza per esempio il comportamento dei miner, i flussi di capitali degli exchange, gli holder e il numero di transazioni giornaliere. Pertanto, è “un’arte” tutta da imparare per poterla padroneggiare come si deve.

La soluzione è a portata di mano e si chiama Learn, il portale di formazione di The Crypto Gateway. Qui troverai infatti il corso di analisi on-chain, che potrai seguire in qualsiasi momento in modo completamente gratuito. Vai subito a dare un’occhiata e inizia il tuo percorso di apprendimento!

Detto questo, possiamo addentrarci nell’analisi di oggi e scoprire alcune preziose informazioni.

Metriche sul mining

Come preannunciato nell’introduzione, iniziamo la nostra analisi su Bitcoin guardando al mining, concentrandoci su come gli addetti ai lavori trattano i BTC estratti. Il focus sarà su due grafici: il Miner Net Position Change e il Miner Balance. Iniziamo da quest’ultimo.

Miner Balance

Questa metrica mostra la supply totale di BTC detenuta negli address dei miner del network.

Come sappiamo, i miner sono il cuore pulsante della chain: senza di loro, Bitcoin non esisterebbe. Conoscere quanti BTC detengono, e soprattutto se questo dato cresce o diminuisce, è indispensabile.

Il grafico è impostato su un intervallo temporale di quattro anni, da aprile 2020 a oggi. La linea nera mostra l’andamento del prezzo di BTC (dati sull’asse verticale più a destra, in dollari USA); la linea gialla rappresenta invece i BTC detenuti dai miner (dati sull’asse verticale di sinistra).

Non facciamoci ingannare dall’andamento, che sembra quasi aver sperimentato un crollo netto a gennaio 2021: è dovuto alla scala del grafico stesso. Nella realtà, si passò da un picco di 1.849.898 BTC nelle mani dei miner (25 dicembre 2020) a 1,8 milioni circa a febbraio 2021. Una diminuzione inferiore alle 50.000 unità.

Anche oggi ci ritroviamo in una situazione simile: dopo una nuova fase di accumulo, con picco nell’estate 2022, siamo scesi fino ai valori attuali, di poco superiori a 1,8 milioni.

Nota importante: attualmente, pre-halving, l’inflazione annuale di BTC è di circa 328.500 nuovi esemplari (6,25 per blocco).

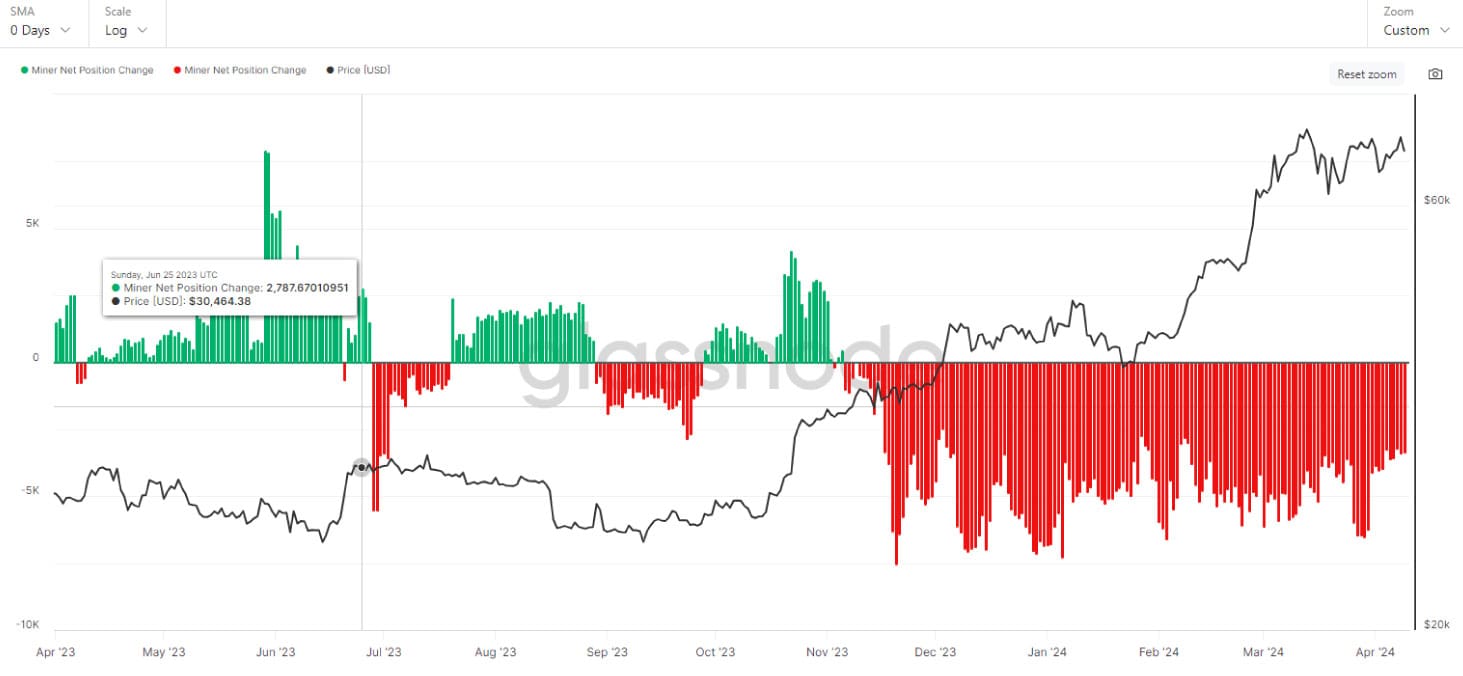

Miner Net Position Change

Spostiamoci sul Miner Net Position Change, strettamente legato a ciò che abbiamo appena osservato. Questo grafico illustra il cambiamento della supply detenuta dai miner, sia essa positiva o negativa.

Come in precedenza, troviamo anche l’andamento del prezzo dell’asset, espresso in dollari americani. Ogni colonnina, rossa o verde che sia, rappresenta un giorno.

Il grafico non mente: dallo scorso autunno, le posizioni dei miner sono negative. Ciò significa che sono più i BTC in uscita che quelli in entrata, quantomeno per quanto riguarda le tasche di chi fa mining.

Cosa possiamo dedurre?

Con la crescita del valore di bitcoin e l’arrivo dell’halving, i miner stanno scaricando un po’ delle loro quote e traendo profitto. Questa dinamica non è inedita e l’abbiamo già osservata in passato. Oltretutto, considerando le grandi difficoltà del 2022, è abbastanza fisiologico che chi fa del mining il proprio mestiere voglia mettere un po’ di fieno in cascina.

A questo punto, è fondamentale capire come si stanno comportando altri grandi attori del mercato. Esatto, stiamo parlando proprio delle whale!

Scarico e accumulo delle whale

Innanzitutto, chi sono le whale? Definiamo balene tutti gli address in possesso di almeno 1.001 bitcoin, fino a 10.000. Dopodiché si entrà nel territorio delle mega-whale, che qui però non tratteremo.

Concentriamoci quindi su un grafico in particolare, ossia quello del Whale Address Count.

Questo utile indicatore mostra l’andamento del numero di address whale (in giallo, dato sull’asse di sinistra), mantenendo il prezzo dell’asset (in nero, dato sull’asse di destra) per fare dei confronti e mettere in evidenza eventuali pattern.

Cosa possiamo dedurre?

Se guardassimo anche al passato, prima di maggio 2019 (partenza del grafico qui sopra), noteremmo ciò che già vediamo qui: le whale accumulano in momenti di ribasso o laterali, crescono anche mentre il mercato sale, ma scaricano quando ci si avvicina all’ATH.

La primavera del 2021 segnò una netta rottura tra numero di whale e prezzo, segno che a questi attori non importa arrivare ai massimi, ma preferiscono incassare il profitto nel momento in cui nel mercato arriva la massa (e tutta l’esaltazione che si porta dietro).

Purtroppo, da un paio di anni a questa parte non abbiamo grandi informazioni. Le whale sono diminuite costantemente, per tornare a crescere solo in questa prima parte del 2024 (ma l’ETF avrà giocato il suo bel ruolo). Nonostante ciò, tenere d’occhio questo parametro può aiutarci a capire quando è il momento di essere più prudenti: se le whale scaricano, può essere un segnale di “tirare i remi in barca” e iniziare a tutelarsi.

Il punto sugli holder a lungo termine

Giusto fare il punto anche sugli holder a lungo termine di questa criptovaluta.

Il grafico rappresenta il totale della supply circolante mantenuto da questi attori. Gli holder a lungo termine sono calcolati da Glassnode in questo modo, ma per nostra comodità diciamo che si tratta di address che detengono da un certo tempo la coin.

La supply nelle mani degli holder a lungo termine è in costante crescita sin dalla nascita del network. Anche se ci sono momenti di calo, al momento il dato si aggira intorno ai 14 milioni. A febbraio 2024, in corrispondenza del prezzo di BTC vicino ai 50.000 $, c’è stato un incrocio negativo della curva, già in declino da alcuni giorni. Ciò ha generato un passivo vicino al milione di esemplari (si è passati da un picco prossimo ai 15 milioni ai 14 attuali).

Cosa possiamo dedurre?

Ingrandendo lo scenario, osserviamo che questo parametro diminuisce prima del raggiungimento del picco di valore dell’asset (vedi grafico qui sotto). Se così fosse, il calo attuale andrebbe preso come un segnale positivo, perché lascerebbe spazio a ulteriore crescita di prezzo per BTC.

Tuttavia, la risalita di bitcoin (e il nuovo ATH) è passata quasi in secondo piano, con fin troppa quiete se confrontata rispetto al passato. Ci troviamo quindi in territori davvero inesplorati, in cui alcuni segnali potrebbero non essere più validi, così come dimostrarsi ancora una volta affidabili.

Il punto sugli ETF

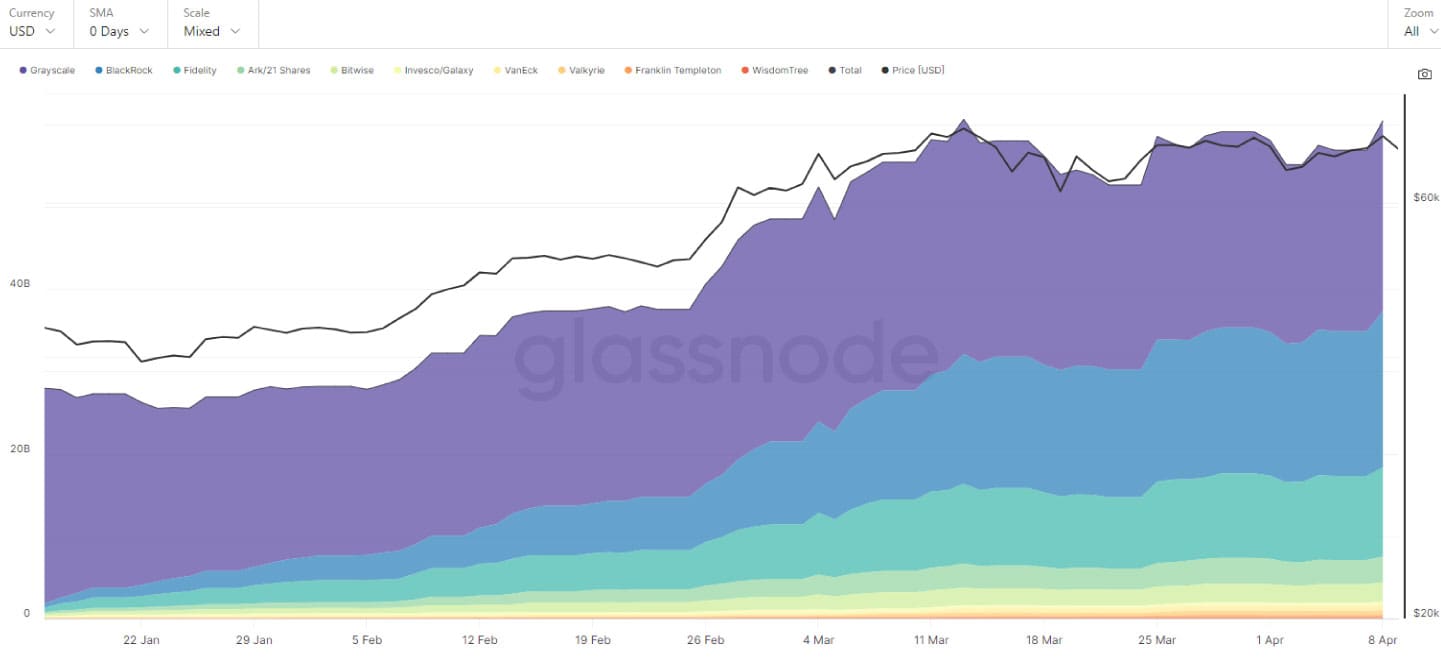

Ultimo punto, ma non per importanza, riguarda gli ETF: come si stanno comportando? Diamo innanzitutto uno sguardo al grafico sui bilanci, per poi passare ai flussi.

US Bitcoin Spot ETF Balances

Questo grafico mostra l’andamento dei bilanci dei dieci principali ETF spot BTC negli Stati Uniti (asse verticale di sinistra), mantenendo sempre un occhio anche al valore dell’asset.

Sin dal rilascio, gli ETF hanno avuto un buon successo e sono cresciuti parecchio. A dominare la scena sono soprattutto tre attori:

- GBTC di Grayscale (viola);

- IBIT di BlackRock (azzurro);

- FBTC di Fidelity (verde acqua);

Messi insieme, questi tre fondi raccolgono circa 50 miliardi di capitali (dato aggiornato a lunedì 8 aprile): si tratta dell’83% del totale.

Ma oltre a questa osservazione, vogliamo soprattutto evidenziare come l’andamento degli ETF e il prezzo di BTC siano pressoché identici. Perciò, possiamo sostenere che l’impatto di questi nuovi prodotti di investimento sia stato notevole sulla criptovaluta numero 1, come molti addetti ai lavori auspicavano già prima del “via libera” della SEC.

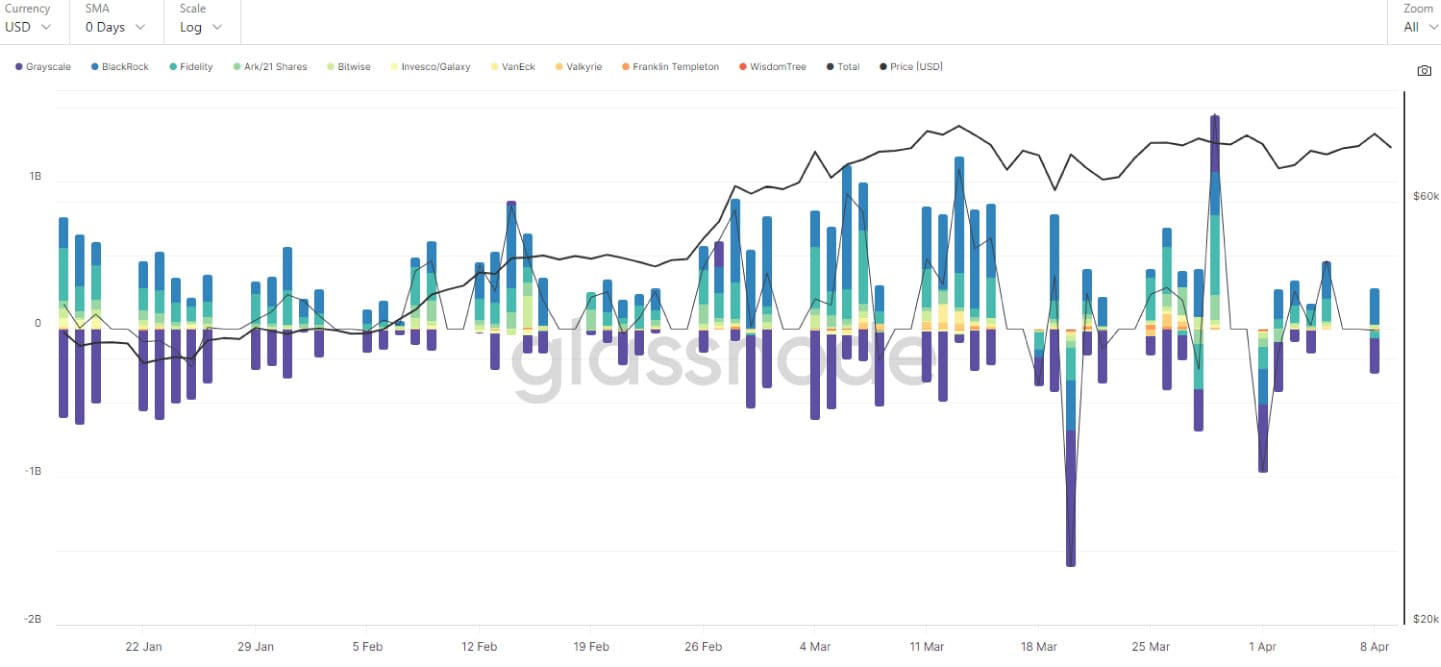

Flussi ETF

Analizzare i flussi ci permette di capire come si stanno comportando gli investitori ETF in un dato giorno, mettendo in luce possibili trend.

Nel complesso, il flusso è positivo, ma questo potevamo dedurlo già dal grafico precedente.

Oltre a ciò, possiamo dire che di recente non ci sono stati grandi flussi in uscita, salvo due giornate in particolare:

- 20 marzo, negativo da 1,6 miliardi di dollari;

- 1 aprile, -957 milioni e “spiccioli”.

Cosa possiamo dedurre?

Per quanto siamo in grado di osservare, non ci sono segnali di scarico da parte degli investitori che passano dagli ETF. Tuttavia, questi prodotti hanno una storia brevissima e non disponiamo di dati da poter confrontare e su cui basare le osservazioni.

Nonostante ciò, riteniamo che mantenere sotto osservazione queste metriche possa dare delle informazioni preziose sul sentimento degli investitori non propri del mondo crypto, per una miglior comprensione e anticipazione della price action.

Conclusioni

L’arrivo dell’halving si colloca in un momento ignoto sotto molti aspetti. Quest’anno abbiamo infatti avuto a che fare con l’All-Time High (passato quasi in sordina rispetto ai precedenti) e l’arrivo degli ETF spot.

Oggi su BTC investono molte più persone e non solo tramite gli exchange. L’adozione di massa è ancora lontana, ma è innegabile che la percentuale di chi conosce questo asset, e quindi il mondo crypto, sia cresciuta.

L’analisi on-chain ci ha aiutato a capire più nel dettaglio alcuni aspetti che riguardano il network e la coin.

Innanzitutto, sappiamo che i miner stanno scaricando BTC, ma non troppo aggressivamente. Nel mentre, le whale non offrono informazioni particolarmente utili.

Interessante quanto constatato sugli holder a lungo termine, così come è altrettanto notevole la crescita degli ETF e l’estrema correlazione al prezzo di BTC.

Potremmo essere vicini a un periodo turbolento, così come assistere alla calma piatta. L’esperienza insegna che nei momenti di grande cambiamento (e l’halving è uno di questi) non bisogna lasciare spazio alle emozioni. Fondamentale quindi avere un piano sin dal principio, creato nella massima lucidità.

Se l’arrivo dell’halving porterà a un dump improvviso, come ti comporterai? E se l’asset dovesse decollare? Trovare le risposte ora, pianificare in anticipo le mosse e prepararsi è l’unico modo per non ritrovarsi nei guai o nell’euforia eccessiva quando arriverà il momento (perché arriverà, lo sappiamo). Questa analisi può essere un punto di partenza per capire quale sarà la strada che vorrai seguire.