crvUSD: la stablecoin che ribilancia il collaterale

Di Massimiliano Casini

Approfondiamo crvUSD, la prima stablecoin LLAMMA (lending-liquating AMM algorithm) ed emessa da Curve, protocollo DeFi leader nello scambio di valute stabili e liquidità

Che cos’è crvUSD

crvUSD è la prima stablecoin LLAMMA (lending-liquating AMM algorithm), cioè una moneta sovra-collateralizzata ma che, attraverso un ribilanciamento algoritmico prima della fase di liquidazione, permette di rendere il capitale più efficiente. Per poter funzionare correttamente, il meccanismo alla base necessita di molta liquidità, nonché di LP efficienti. Non a caso, il protocollo che emette questa moneta è proprio uno dei più grandi aggregatori di capitale presente sulla DeFi: Curve.

Oggi cercheremo di comprendere il funzionamento di crvUSD mediante la comprensione di ciò che prevede il whitepaper ufficiale rilasciato da Curve. L’idea alla base sembra molto interessante e innovativa e potrebbe cambiare il settore dei CDP per sempre.

Indice

Funzionamento di una stablecoin sovracollateralizzata

Per comprendere il funzionamento di crvUSD è necessario capire come funziona una sua versione più semplice. Analizzeremo quindi come funziona una stablecoin, per poi spostarci su una stablecoin sovra-collateralizzata come DAI, creata dal protocollo MakerDao.

Essenzialmente, qualsiasi stable per funzionare ha bisogno di due cose imprescindibili:

- la stabilità del suo PEG rispetto alla coin a cui è ancorato

- il collaterale (o meglio, sovracollaterale) alla sua base.

Quest’ultimo è il punto di partenza, ed è importante capire che, quando un protocollo o un azienda emette/crea una stablecoin, questa ha bisogno di un collaterale che funzioni da garanzia. Infatti, se Circle, la società che emette USDC, creasse 1000$ in USDC da destinare al mercato, allora all’interno della sua “cassa” ci dovrà essere un controvalore in asset superiore a 1000$. Dietro alla collateralizzazione di queste stablecoin emesse da piattaforme centralizzate, definite anche “backed” stablecoin, solitamente ci sono valute liquide come il dollaro americano, oppure delle obbligazioni liquide di alta qualità come US Bond o di aziende giudicate “sicure” da qualche agenzia di Rating o infine dei commercial paper.

È molto importante che il collaterale sia effettivamente presente e liquido allo stesso tempo, poiché qualsiasi piattaforma o società che emette una stablecoin deve permettere la sua riconversione 1:1 in dollari americani (o nella valuta a cui è ancorata) in un qualsiasi momento. In caso contrario, l’azienda starebbe creando della moneta dal nulla, come una banca centrale non garantita dallo Stato.

Diventa quindi chiaro come la “fiducia” giochi un ruolo chiave per il PEG di una stablecoin.

Difatti, se non ci fosse abbastanza collaterale per coprire la quantità di USDC creati, non sarebbe possibile applicare questa regola imprescindibile, poiché non ci sarebbero abbastanza soldi da rendere a tutti. E ciò comporterebbe una vendita massiva della stablecoin a mercato, facendo calare il suo prezzo e scostandolo dall’equilibrio a cui dovrebbe sempre tendere, cioè 1$.

Il meccanismo che tiene in equilibrio una stablecoin è proprio basato sulla fiducia.

Se per un periodo USDC non valesse più 1$ ma 0,97$, qualche arbitraggista potrebbe “scommettere” sulla sua solidità e sulla “promessa” fatta inizialmente da Circle. Potrebbe acquistare 100$ di una di queste stable, ottenendone 103,092. Facendo in questo modo potrà decidere se aspettare che USDC torni al suo prezzo di 1$ per venderla a mercato e fare 3,092$ di profitto, oppure potrà optare per il redeem direttamente tramite Circle, obbligata a tenere fede alla sua parola e a rendere 1:1 il controvalore in dollari rispetto alla quantità di USDC resi, permettendo così all’arbitraggista di fare lo stesso tipo di profitto.

Tuttavia, c’è una terza e drastica possibilità, e cioè che Circle non disponga effettivamente del collaterale che dice di avere. A quel punto, l’azienda non potrà tenere fede alla parola data in caso di una forte richiesta di redeem. Questo comporterebbe una perdita di fiducia nei confronti di Circle e USDC che si estenderebbe a macchia d’olio nel mercato , facendo partire a catena una serie di vendite massiva di USDC a mercato. Ciò porterebbe il PEG ad allontanarsi sempre più dalla sua zona di equilibrio, con la stablecoin che entrerebbe in una sorta di “death spiral” creata da una rapida fuga di capitali verso altri asset.

Per motivi come questo, la DeFi ha trovato nell’ormai lontano 2020 una “soluzione” a questi problemi, ossia quello di emettere una stablecoin “decentralizzata” (seppur con due stablecoin centralizzate come collaterale) e sovracollateralizzata da asset digitali e attraverso l’utilizzo di smart contract.

Questo protocollo prende il nome di MakerDAO, responsabile dell’emissione di DAI, e il collaterale utilizzato per creare questa stable è composto da ETH, USDC ed USDT. Critiche a parte, il funzionamento tramite l’emissione di DAI è molto semplice e si chiama CDP, ossia Collateral Debt Position. Per farla semplice, non è nient’altro che un debito che l’utente contrae per creare dei DAI. Un esempio in questo caso ci sarà utile.

Diciamo che io abbia 1 ETH dal valore attuale di 2000$ e che voglia aumentare la mia esposizione a questo asset andando in leva. Come posso fare? Semplice: vado su MakerDao, deposito questo ETH dal valore attuale di 2000$ e apro un debito con la piattaforma pari a 1000$. Invece che darmi in prestito delle stablecoin come USDC o USDT, fornite a loro volta da qualche altro utente che ha fatto da lender come succede su AAVE o Compound, il protocollo MakerDAO crea 1000 DAI e me li cede. Quindi, la mia posizione LTV, ossia Loan to Value, è di 2:1, e il collaterale che ho depositato vale due volte il debito che ho contratto.

Posso adesso sfruttare i 1000DAI presi in prestito come meglio credo, potrei sfruttarli per andare a farmare in un altro protocollo o nello stesso, fare un trade, hedging di altre posizioni o molto altro.

Diciamo che nell’esempio che serve a noi andrò in leva. Dovrò quindi convertire i 1000 DAI presi in prestito e comprare 0,5ETH a mercato, così da aumentare la mia esposizione da 1ETH a 1,5ETH, beneficiando maggiormente da un eventuale pump di mercato della coin detenuta. Al tempo stesso, però, aumenterà la perdita in caso di dump.

Come vedete, MakerDAO può creare questa stable poiché alla base dei suoi Smart Contract una funzione mantiene l’equilibrio, cioè che il mio collaterale (1 ETH=2000$) valga più del prestito che ho contratto (1000DAI=1000$).

Ma cosa succederebbe se il prezzo di ETH scendesse del 45%? A quel punto il suo valore non sarebbe più di 2000$ ma sarebbe di 1100$ (2000*0.45= 900$ perdita). In questo caso, cominciando a temere che il prestito possa non essere più “garantito”, MakerDAO sarebbe costretto a vendere il mio collaterale a mercato, così da ripagare il debito.

Come vedete, in quanto basato su Smart Contract, MakerDAO non aspetta che il prezzo di ETH arrivi a 1000$, perché in quel caso starebbe rischiando molto se non trovasse qualcuno che volesse acquistare il mio collaterale per risanare il debito.

Per questo motivo, la piattaforma agisce prima che si manifesti questa eventualità. Questa tipologia di operazione di vendita forzata da parte del protocollo verso il collaterale si definisce “liquidazione”, e avviene qualche % prima che il LTV scenda sotto il rapporto di 1:1.In questo caso, MakerDAO andrà a mercato e offrirà a qualche liquidatore (acquirente di debito) il nostro ETH a un prezzo “premium”, ossia un prezzo più basso rispetto all’attuale quotazione. Il liquidatore sarà stimolato all’acquisto, permettendo a MakerDAO di chiudere il debito. Ovviamente, il liquidatore conseguirà un profitto dato dal prezzo “premium” di cui ha beneficiato.

Farò un esempio per far comprendere il funzionamento di questa operazione.

MakerDAO andrà a mercato quando il prezzo del mio ETH sarà a 1100$ e venderà l’asset ad un valore più basso, diciamo 1000$. Colui che compra l’ETH ( il liquidatore) avrà modo di venderlo con un leggero ritardo in un CEX o DEX facendo un profitto di più o meno 100$ escluse le commissioni. Al tempo stesso, Maker potrà utilizzare i 1000$ per chiudere il mio debito e rimanere solvente.

Mi pare giusto sottolineare che, in caso di liquidazione, io che sono colui che ha depositato l’ETH inizialmente e che ha contratto il debito con makerDAO ho perso il mio ETH depositato in origine, ma in “tasca” mi rimane comunque il mio debito, cioè 1000$. Quindi, la perdita reale sta “solo” nel premium che ho indirettamente pagato al liquidatore, a cui si aggiunge spesso qualche punto percentuale di fees che la piattaforma si intasca per questa operazione.

Adesso che è stato spiegato come funzionano queste stablecoin più comuni e il meccanismo di liquidazione, siamo pronti per comprendere crvUSD.

Funzionamento di crvUSD

Il meccanismo dietro a crvUSD è diverso da quello visto in precedenza, anche se nella fase iniziale è molto simile.

Diciamo che, in principio, l’emissione di crvUSD avviene allo stesso modo rispetto a quella di DAI. E anche il collaterale utilizzato per emettere questa stable è il solito, cioè ETH. Perciò, riprendiamo l’esempio visto in precedenza.

Possiamo vedere come 1 ETH dal valore attuale di 2000$ possa emettere 1000$ di crvUSD. Questa stable può essere usata come DAI per andare in leva su ETH, acquistare altre coin o per dare della liquidità e farmare attraverso altri protocolli di DeFi. La reale innovazione portata da questa tipologia di stable avviene quando il collaterale perde di valore rispetto al suo debito e si avvicina alla zona di liquidazione. Infatti, col diminuire del valore del collaterale, Curve utilizzerà la liquidità dei suoi Liquidity pool per auto-ribilanciare il contenuto del mio collaterale. La piattaforma convertirà proporzionalmente gli ETH alla diminuzione del controvalore in altre stablecoin come USDC o USDT, rendendo quindi il mio prezzo di liquidazione più lontano e mantenendo di conseguenza una sorta di distanza di sicurezza.

Potrebbe essere rappresentato metaforicamente come una macchina (debito) che regola la sua distanza dalla macchina davanti a sé (prezzo di liquidazione) per evitare il tamponamento (liquidazione).

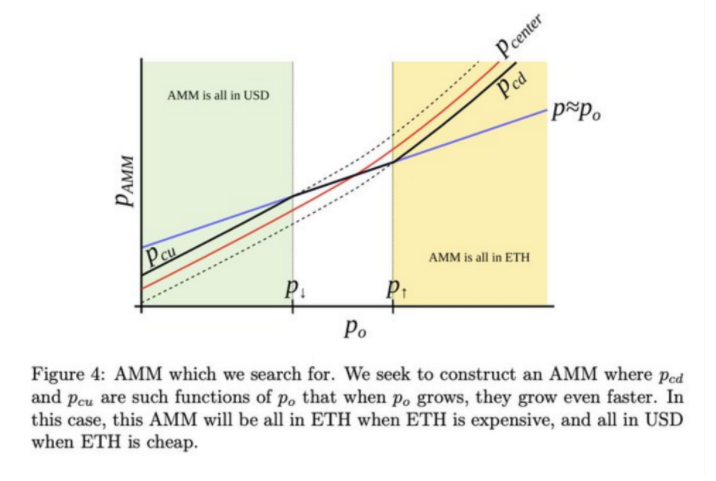

I documenti forniti in questo white paper ci consentono di vedere la posizione di debito graficamente.

Possiamo vedere come il prezzo del collaterale aumenta rispetto al debito (zona arancione), la stable sia collateralizzata da ETH e quindi da collaterale volatile. Al contrario, notiamo come viene collateralizzata da sempre più stablecoin (USD) nel caso di un calo del prezzo del collaterale originale, cioè ETH. Nella zona bianca invece la situazione non cambia e il collaterale rimane uguale senza subire questo auto-ribialnciamento. Come vedete, questo meccanismo di auto-ribilanciamento non sarebbe possibile senza i Liquidity pool di Curve, che hanno liquidità e algoritmi ben costruiti per poter permettere questo scambio costante di asset.

Questa nuova tipologia di stable chiamata LLAMMA permetterebbe quindi al capitale di essere più efficiente, poiché impedisce per prima cosa la liquidazione, e in più modifica la sua “natura” in funzione dell’attuale situazione di mercato. In questo modo, chiunque volesse prendere in prestito delle stable potrà farlo senza il rischio di liquidazione o la costante necessità di aggiustare la sua posizione di debito.

Considerando che il debito di stablecoin rappresenta quasi sempre della liquidità extra che viene impiegata o per svolgere delle strategie di farming oppure per fare delle operazioni di trading, sapere che il mio collaterale si ribilancierà durante tutta la durata di questa operazione è un game changer per l’intera industria dei CDP.

I vantaggi per Curve

I pro di questa stablecoin non si fermano ovviamente al semplice sviluppo innovativo, ma proseguono anche su diverse caratteristiche importanti per Curve:

– Aumento di liquidità nei Pool

– Revenue generate dal nuovo business model

Considerando che per generare crvUSD l’utente dovrà depositare i propri capitali all’interno dei pool di Curve, è chiaro fin da subito che il primo cambiamento da cui beneficerà sarà proprio l’aumento di TVL all’interno della sua piattaforma.

Maggiore TVL per un DEX significa anche minore slippage, che indirettamente porta più scambi all’interno della propria piattaforma e, di conseguenza, maggiori volumi e maggiori fees per un rendimento migliore per gli stake holder di CRV. Che, a sua volta, dovrebbe far aumentare il costo della moneta CRV e boostare i rendimenti per fornire liquidità al protocollo (per un ciclo che si ripete fino all’equilibrio di mercato).

Senza girarci troppo intorno, l’idea alla base di crvUSD per il business di Curve è un idea vincente, che implica un nuovo business model del protocollo che fino ad ora poteva solo contare sulle fees date dagli scambi. Adesso, invece, potrà aggiungere anche le revenue date dal minting del token crvUSD e dagli interessi pagati sul debito.

Su questo punto sarebbe interessante comparare le attuali revenue generate dai protocolli leader specializzati nelle CDP come MakerDAO e Liquidity, e fare un rapporto in funzione del TVL gestito da Curve. Tuttavia, ho paura che il TVL di quest’ultimo non possa darci una stima reale, poiché il business su cui si è basato sino ad ora (cioè lo swap) è una cosa completamente diversa dal prestito di capitali.

Oltre a questo, non sappiamo quale sarà la fees richiesta dal protocollo per mintare la sua stable, né come strutturerà il guadagno da questa nuova feature. Quindi, prima di fare delle supposizioni, ci toccherà attendere.

Problemi LLAMMA

Dopo aver elogiato e cercato di far comprendere il funzionamento di crvUSD, vorrei concentrarmi in questa sezione anche sugli attuali problemi oggettivi di questa stable. Dopodiché, nella prossima sezione mi concenterò sui dubbi o le perplessità che mi vengono in mente, così da raffreddare un po’ gli animi e approfittarne per poter fare qualche disclaimer sul perché queste cose siano tanto interessanti da studiare quanto rischiose a livello d’investimento. Bisogna quindi stare molto attenti sia all’esporsi a CRV, sia ad esporsi alla sua futura stable.

Il primo problema avviene con la costante quantità di scambi che avvengono all’interno del Liquidity Pool durante la fase di auto-ribialnciamento.

Infatti, questi comportano la creazione di PERMANENT LOSS (non IMpermanent loss) che potrebbe causare delle perdite ingenti sul nostro collaterale.

Considerate che durante tutta la fase di ribasso del collaterale il LLAMA venderà i nostri ETH mentre il suo valore scende, ricomprandoli mentre il suo valore sale, e creando quindi delle opportunità per gli arbitraggisti riducendo il nostro quantitativo iniziale di ETH.

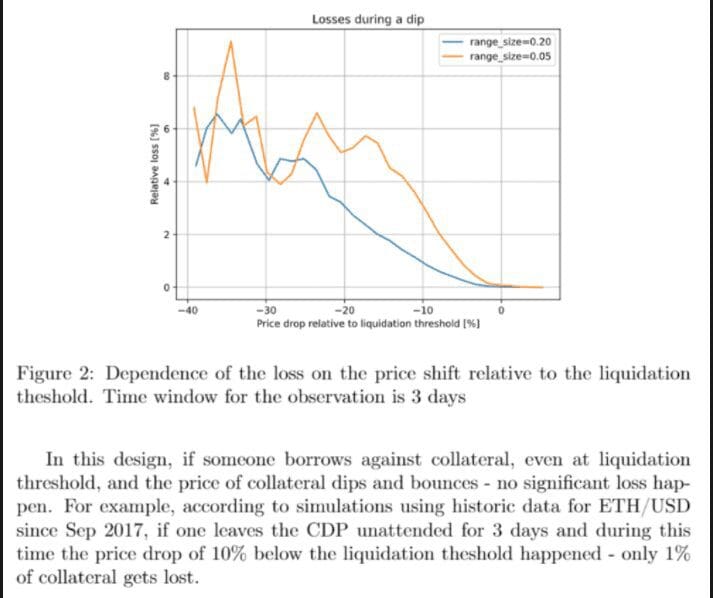

Da quello che possiamo vedere dai documenti di Curve, sembra che questa perdita non sia molto elevata. Infatti, dagli studi condotti sembra che se una persona lascia il CDP “collateral debt position” per 3 giorni all’interno di Curve, e il prezzo cala del 10% sotto il prezzo di liquidazione, la quantità di collaterale “perso” è dell’1%.

Tuttavia, come è visibile in questo diagramma, se il prezzo di liquidazione scendesse sotto al 20 o al 30%, il collaterale perso potrebbe anche raggiungere 4-6%, che a mio avviso è veramente molto.

Come avviene quasi sempre nella finanza e negli investimenti, la coperta è corta.

Da una parte c’è una stable sovra-collateralizzata come DAI che ci fa perdere un 5-10% in caso di liquidazione, una possibilità molto rara se l’utente ha modo di impostarsi degli alert o direttamente di automatizzare il processo di rendita del debito, ma comunque una possibilità. Dall’altra una stablecoin LLAMMA dove il rischio di essere liquidato è “praticamente nullo”. Tuttavia, durante tutto il processo di auto-ribilanciamento, il collaterale perde piccole percentuali costantemente.

Dubbi, perplessità e conclusione

Concludo elencando i miei dubbi e perplessità su questa nuova tipologia di stable, premettendo che sono molto intrigato da questa nuova tipologia soprattutto alla luce del fatto che, alle sue spalle, ci sono dei geni della matematica e della programmazione come i creatori di Curve.

1. Il primo dubbio che mi viene in mente ha a che fare con i costi relativi alla rete Ethereum. Tutte le operazioni di ribilanciamento automatico che avvengono nel LLAMMA hanno un costo che non può essere trascurato, e quasi sicuramente ricadranno sull’utente finale. Di conseguenza, sarà importante capire quante saranno e valutarne l’incidenza nel costo finale del debito.

2. Il secondo punto è già stato trattato all’interno della sezione precedente, e tratta proprio il “permanent loss” che avviene durante forti ribassi di mercato. Anche questo è un’aggiunta che va considerata. So che il LLAMA previene un rischio di liquidazione che, a seconda del money market, ha sempre oscillato di un 5/10% di penality. Tuttavia, voglio sottolineare che, se un trader o un utente è abbastanza scaltro, può ridurre il rischio di liquidazione quasi a zero.

3. Il terzo e ultimo dubbio è stato generato dalla lettura di questo articolo di Blockworks di settembre 2022. Il testo tratta le sorti delle stablecoin dopo l’ennesima regolamentazione negli USA. Infatti, si evince dalle attuali modifiche che le stablecoin emesse da qualsiasi società o protocollo debbano essere collateralizzate da:

⦁ US Dollar (Dollari Americani)

⦁ US Treasury Bills (Obbligazioni Americane)

⦁ Highly liquid asset (non sappiamo che cosa si intenda di preciso)

L’ultima tipologia ha anche una sorta di postilla che cita testualmente:

“It will also be illegal to

create a ‘endogenously collateralized stablecoins’, likely meaning a stablecoin that is

collateralized by a token within its existing ecosystem (eg. creating a UST-LUNA type stablecoin)”.

E, visto che ETH è la coin ufficiale della blockchain Ethereum su cui sono costruiti gli Smart Contract di Curve, non so se questo potrebbe far ricadere questa stable proprio nel modello non gradito dalla SEC.

A conferma di quanto l’articolo citato in precedenza possa fare la differenza su questi punti, vi riporto anche una comunicazione di MakerDAO di un mese fa, dove venivano allocati dal protocollo 500 Milioni di DAI in US Bond così da rientrare proprio nella regolamentazione citata in precedenza.

In ogni caso, sarà interessante vedere come questa nuova tipologia di stable cambierà ancora una volta la DeFi e il mercato stesso, oltre a questo è importante sottolineare come la necessità del mercato di una vera stable decentralizzata non sia stata ancora soddisfatta e che quindi sarà importante seguire sviluppi come questo che provano a dare delle alternative concrete. A proposito di questo se aveste ancora voglia di leggere vi lascio un articolo scritto da me sul funzionamento di Frax Finance e della sua Stable semi-algoritmica, FRAX, che è l’unico protocollo rilevante e che attualmente da un alternativa a crvUSD.

In ogni caso, è importante notare come nonostante il mercato non stia dando particolari gioie o set-up a livello di prezzo, gli sviluppatori dei progetti più seri sfruttano questa situazione per evolvere, sviluppare e continuare a portare innovazione nel settore dimostrando resilienza sui fondamentali.