Le stablecoin sono sicure? Breve analisi dei rischi

Di Gabriele Brambilla

Dopo la caduta di UST, molti investitori si pongono con preoccupazione questa domanda. Analizziamo i rischi e scopriamo se le stablecoin sono sicure

Stablecoin, UST e sicurezza: studiare per proteggersi

Le stablecoin sono sicure? Ecco una domanda sempre di moda, soprattutto fra coloro che si sono da poco avvicinati al mondo delle criptovalute.

Generalmente si tende a concordare sul fatto che queste valute abbiano un buon grado di stabilità. Dopotutto, le stablecoin hanno un solo compito: restare ancorate al valore di un altro asset.

Gli avvenimenti legati a UST e alla blockchain Terra, avvenuti a maggio 2022, riportarono all’attenzione il tema.

In questo approfondimento cercheremo di mettere in luce i rischi delle stablecoin. Ci concentremo soprattutto sulla distinzione tra le varie tipologie, così da poter prendere decisioni consapevoli. Ovviamente, non mancherà una breve descrizione di quanto accaduto a UST.

Prima di iniziare, ricordiamo che qualsiasi strumento possiede un certo livello di rischio. Investendo in stablecoin, dobbiamo accettarlo. Abbiamo comunque la possibilità di optare per valute più sicure, oppure altre che lo sono molto meno: la scelta è nostra e dipende dalla strategia che desideriamo mettere in pratica.

Diamo il via all’approfondimento con un ripasso sulle tre tipologie di stablecoin.

Indice

Tipologie di stablecoin: da USDC a UST

Le stablecoin sono a tutti gli effetti delle criptovalute. La loro particolarità sta nel valore che possiedono: anziché libero di fluttuare, esso è ancorato (pegged) a un altro asset. Quest’ultimo può essere di varia natura ma generalmente consiste in una fiat currency come il dollaro americano.

USDT, USDC e BUSD sono gli esempi più noti e capitalizzati: 1 pezzo di queste coin ha costantemente il valore di 1 $, salvo leggere variazioni di cui parleremo più avanti.

Le stablecoin appena menzionate sono collateralizzate dallo stesso dollaro. Ciò significa che per ogni USDC, il Centre Consortium (la realtà dietro a questa moneta) possiede 1 $ a garantirne il valore.

Questa famiglia di stablecoin non è però l’unica esistente. In base alla collateralizzazione, possiamo individuare tre gruppi di valute stabili: fiat-collateralized, crypto-collateralized e non collateralizzate (algoritmiche).

Stablecoin fiat-collateralized

La prima tipologia è quella descritta qualche riga sopra: stablecoin che detengono delle riserve in valuta tradizionale.

Tutte queste realtà hanno il valore garantito da una quantità di dollari pari alla loro offerta.

In alcuni casi, come USD Coin, la trasparenza regna sovrana: grazie a periodici audit e reportistica resa pubblica, possiamo sempre sapere a quanto ammontano le riserve.

Al contrario, altre realtà non sono così cristalline. Citando quella più nota, Tether USDT è più fumosa e meno chiara nei confronti di utenti e investitori.

Probabilmente, solo una parte delle riserve è effettivamente depositata. Il resto sarà investito in altri strumenti finanziari e/o crypto, così da generare superiori introiti aziendali. Questa pratica è diffusa anche tra le banche e non deve essere motivo di esagerata preoccupazione. Potendo scegliere, meglio comunque optare per una realtà più trasparente possibile.

Stablecoin collateralizzate crypto (crypto-collateralized)

La seconda categoria è quella delle stablecoin collateralizzate dalle criptovalute.

In questo caso, le riserve non consistono in fiat currency. A garantire il valore della coin troviamo ad esempio Ethereum, bitcoin e altre stablecoin.

Un esempio famoso è DAI, il prodotto di MakerDAO. Tra le altre protagoniste troviamo anche cEUR e cUSD, le stablecoin della blockchain Celo.

Ovviamente, questo gruppo porta dei rischi superiori rispetto a quello precedente: le criptovalute sono asset volatili, perciò le riserve potrebbero subire importanti variazioni. Per ovviare a questo problema si ricorre a una collateralizzazione superiore a quanto necessario.

Stablecoin non collateralizzate

Infine, eccoci all’ultima categoria: le stablecoin non collateralizzate.

Qui il gioco si fa più duro: non esistono riserve, solo un algoritmo a protezione del peg. È il caso di UST, la coin che ha purtroppo dato il via alla spirale distruttiva dell’intera blockchain Terra.

Ora che abbiamo ripassato le famiglie delle stablecoin, spostiamo il focus al riassunto di quanto accaduto a Terra USD.

"Dietro al termine "stablecoin" si celano realtà tecnicamente molto differenti fra loro"

Perdita del peg di UST: cos'è successo?

Riassumiamo in poche righe cosa è successo a UST, Terra e LUNA. Chi volesse saperne di più può consultare l’articolo dedicato al crollo della blockchain Terra.

Nei primi giorni di maggio 2022, un flusso di liquidità in uscita portò a una leggera perdita del peg di UST, comunque decisamente contenuta.

A seguire, un vero e proprio attacco speculativo causò uno scostamento più significativo. A questo punto, la preoccupazione iniziò a serpeggiare tra la community.

Complice una risposta poco reattiva da parte della Luna Foundation Guard, gli utenti iniziarono a convertire gli UST in altre crypto, di fatto rimuovendo ulteriore liquidità all’intero ecosistema Terra.

Questo trend non fece altro che causare una perdita del peg sempre più consistente, alimentando ulteriori vendite. Presto l’algoritmo alzò bandiera bianca: troppe uscite da gestire, impossibile riportare la situazione alla normalità.

Presto, la bank run divenne frenetica, portando UST alla capitolazione.

Il risultato finale è pazzesco:

- UST vale ormai stabilmente pochi spiccioli;

- LUNA subì un colpo peggiore, divenendo di fatto carta straccia;

- L’intero network Terra è tuttora allo sbando, dotato di capitali ridicoli se paragonati a quelli depositati prima degli avvenimenti descritti. La creazione di una nuova chain Terra non ha di fatto portato a nulla.

In seguito al crollo di UST, altre stablecoin vissero momenti preoccupanti.

Ad esempio, USDT, stablecoin completamente collateralizzata dal dollaro, cadde poco sopra i 95 centesimi, per poi riprendersi in pochi giorni

In generale, l’intero comparto accusò un duro colpo. Ci furono comunque realtà che sostennero egregiamente la pressione, come USDC e DAI.

"Difficile sfuggire alle ripercussioni provocate dal crollo di UST: l'intero settore crypto soffrì parecchio"

Paure e incertezze: il caso di USDT

Viene quindi da chiedersi “Ma perché USDT perse il peg?”. Domanda assolutamente lecita.

Le stablecoin collateralizzate dalle fiat currency sono le più sicure dell’intero comparto. In ogni caso, anch’esse possono subire i trend del mercato se particolarmente forti.

Resta comunque un’importante distinzione rispetto alle realtà prive di riserve: essendo collateralizzate, le stablecoin come USDT sono in grado di riprendersi entro tempi ragionevoli. Inoltre, esse possono reggere meglio l’impatto di movimenti molto potenti.

Al contrario, le realtà algoritmiche sono più delicate e possono andare in affanno con maggior facilità.

USDT perse il peg a causa del panico generatosi in seguito al crollo di UST. L’intero comparto crypto entrò in sofferenza, segnando minimi che non si vedevano da parecchio tempo. C’è poco da fare: quando i numeri diventano estremi, nessuno viene risparmiato.

Tether ricordò prontamente che tramite il portale tether.to era comunque possibile convertire i propri USDT e ricevere dollari in proporzione 1:1.

Alla base di Tether c’è proprio questo principio: la compagnia è sempre pronta a dare 1 $ in cambio di 1 USDT, così come è disponibile a fornire 1 USDT per 1 $.

Insomma, speculazione e regole del mercato non risparmiano neppure le stablecoin, inutile negarlo.

Tuttavia, dobbiamo essere in grado di distinguere le varie situazioni. Infatti, accadde a UST non è neanche lontanamente paragonabile al momentaneo depeg di USDT.

Riconoscere prontamente gli eventi è fondamentale per tutelare i nostri risparmi e, perché no, approfittarne e ottenere un guadagno.

Passiamo quindi al paragrafo più importante di questo approfondimento. Risponderemo a diverse domande e scopriremo se possiamo fidarci delle stablecoin.

Le stablecoin sono sicure? Quale scegliere?

Iniziamo con il quesito più gettonato e passiamo poi ad altri piuttosto ricorrenti.

Le stablecoin sono sicure?

In linea generale, la risposta è sì: le stablecoin sono sicure ma con alcune riserve. Trattandosi di coin dal valore fisso nel tempo, la volatilità del mondo crypto viene azzerata.

Al tempo stesso però dobbiamo ricordarci che si tratta appunto di criptovalute, asset intrinsecamente rischiosi e non adatti a tutti gli utenti. Perciò, la risposta più corretta sarebbe la seguente: le stablecoin sono sicure se confrontate alle altre realtà crypto; ovviamente, portano appresso dei pericoli maggiori rispetto alle valute tradizionali. Pensare di acquistare stablecoin ed essere in una botte di ferro sarebbe un grave errore.

Comprendo i rischi ma voglio comunque investire in stablecoin. Per quale dovrei optare?

Abbiamo esplorato le diverse tipologie di coin stabili e la scelta deve essere dettata da diversi aspetti, soprattutto la propensione al rischio e le esigenze personali.

Se decidessimo di acquistare stablecoin ma volessimo al tempo stesso restare in un territorio il più sicuro possibile, dovremmo propendere per quelle collateralizzate dalle fiat currency. Seppur non esenti da pericoli, queste valute sono quelle che possono resistere maggiormente a situazioni di mercato complesse. Ovviamente non c’è alcuna certezza e qualcosa può sempre andare storto.

Al tempo stesso, dovremo mettere sul piatto della bilancia anche le esigenze personali. Complesse strategie di investimento potrebbero richiedere particolari stablecoin. Oppure, potremmo decidere di prenderci dei rischi maggiori per usufruire di APY elevati. Da qui dovremmo calcolare cosa ci conviene fare e agire di conseguenza.

In generale, teniamo sempre in mente che i pericoli sono dovunque e solo un’attenta analisi ci permette di riconoscerli e accettarli (o rifiutarli).

Come dovrei comportarmi in caso di perdita del peg della stablecoin che detengo?

In casi come questo, la conoscenza dello strumento e del contesto è fondamentale.

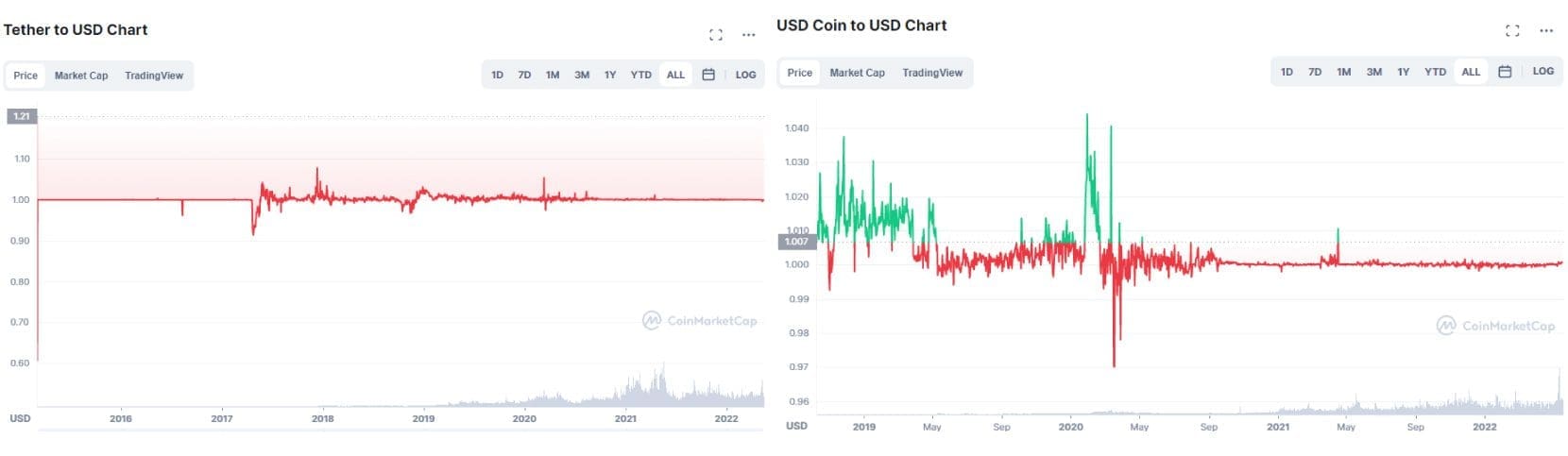

Come prima cosa, valutiamo di che scostamento stiamo parlando: piccole variazioni sono assolutamente normali e non dovrebbero farci preoccupare, soprattutto quando si parla di stablecoin collateralizzate. Ecco un’immagine che mostra l’andamento di USDT e USDC nel tempo fino a maggio 2022: possiamo notare che il peg talvolta viene a mancare.

Cerchiamo poi di capire perché il peg sia andato perso. C’è stata una vendita di massa? Oppure è solo una fase transitoria? Sono avvenuti eventi catastrofici, ad esempio il crollo di UST? Comprendere lo scenario potrà fornire un ulteriore indizio sulla gravità della situazione.

Prima di prendere qualsiasi decisione è necessario resettare la mente e riportarla alla lucidità: solo così saremo in grado di compiere azioni sensate.

Dopodiché, avendo chiare le motivazioni dietro la perdita del peg, potremo decidere di restare posizionati, vendere tutto e incassare una perdita o persino di incrementare a scopo speculativo. Vorremmo poter fornire risposte certe ma non esistono: ogni evento è diverso, così come la reazione di ciascuna persona.

Si continua a parlare di rischi legati alle stablecoin ma…quali sono?

Il rischio principale dietro una stablecoin è ovviamente la perdita del peg. Questo pericolo è variabile e dipende dalla tipologia di valuta, dalla quantità di riserve e dalla gestione che opera dietro le quinte.

Vi sono poi i classici rischi legati alle criptovalute. Particolare attenzione è richiesta a chi opera nella finanza decentralizzata, ambiente in cui attacchi, bug e problemi tecnici non sono così rari. Dopotutto, si tratta di un luogo sperimentale e pionieristico.

Perciò, diventa fondamentale la corretta custodia delle nostre crypto, impiegando anche un Ledger per incrementare gli standard di sicurezza. In aggiunta, dovremo studiare con attenzione ciascun protocollo prima di investire; i nostri tutorial DeFi vengono in soccorso.

Occhio anche alle strategie di investimento che si mettono in atto: pericoli come l’impermanent loss sono sempre in agguato.

Ci sono altre criticità che dovrei conoscere?

Sì, c’è dell’altro e viene in mente soprattutto l’inflazione. Dopotutto, se una fiat currency si svaluta, la crypto a essa peggata subirà lo stesso trattamento.

Fortunatamente, grazie agli interessi derivanti dalla rendita passiva, l’inflazione viene contrastata. È quindi sufficiente far lavorare le nostre stablecoin per dimenticarci di questo problema, magari limitandosi all’utilizzo di un buon servizio CeFi come Nexo. Attenzione però che i servizi centralizzati non sono privi di rischi.

Le stablecoin sono regolamentate?

In linea generale no, non lo sono, anche se con l’arrivo di regolamentazioni come il MiCA le cose cambieranno.

Se fatto bene, questo passo è certamente una buona cosa e donerebbe all’intero comparto crypto maggior credibilità. Ovviamente, dobbiamo sperare che i legislatori coinvolgano anche gli attori del settore, così da comprendere appieno gli strumenti su cui devono produrre le norme.

Comunque, esistono realtà che cercano di essere trasparenti e che comunicano in continuazione con le autorità. USDC, Binance BUSD e PAX Dollar fanno parte di questa cerchia.

In definitiva, cosa dovrei acquistare?

A questa domanda può rispondere solo il diretto interessato. In ogni caso, pur ripetendoci, ecco un elenco di punti da tenere in considerazione prima di procedere:

- Ragionare su cosa dobbiamo fare con le stablecoin. Un conto è investire su una realtà solida, un altro è lavorare su una piattaforma DeFi appena nata. In base a quello avremo già un’idea di cosa potrebbe fare al caso nostro.

- Valutare la nostra propensione al rischio. Se siamo audaci e pronti a perdere soldi faremo probabilmente scelte diverse rispetto all’essere prudenti.

- Analizzare con attenzione le opzioni a nostra disposizione. In linea generale, preferire realtà solide e presenti da tempo sulla piazza.

- Prima di investire, contare fino a 10 e domandarsi un’altra volta se siamo consapevoli di ciò che stiamo facendo.

Solo ragionando con la nostra testa e prendendo in considerazione anche la peggiore delle ipotesi potremo raggiungere i nostri obiettivi. L’investitore di successo non è mai imprudente ma valuta con attenzione maniacale ogni singolo passo.