Lido: DeFi per il liquid staking

Di Gabriele Brambilla

Nell'Olimpo delle piattaforme DeFi, Lido è un Must-Know per ogni investitore in criptovalute su diverse blockchain, Ethereum su tutte

Lido: liquid staking per tutti

Questo approfondimento è dedicato a Lido, una delle piattaforme di finanza decentralizzata più famose e utilizzate in assoluto.

Essendo investitori in criptovalute, lo staking dovrebbe essere qualcosa di conosciuto. Sappiamo bene come sia importante collocare nel giusto luogo i nostri preziosi capitali, così da poter generare una buona rendita passiva.

Lo staking ha però dei limiti. Quello principale sta nel non poter disporre di liquidità: la coin messa in stake resta bloccata e non c’è alcuna possibilità di sfruttarla su più livelli; è un vero peccato, le opportunità nel panorama DeFi sono numerose.

Lido viene in nostro soccorso e rimedia a questa e ad altre criticità (soprattutto relative a Ethereum 2.0, chiamiamolo ancora così per intederci).

Non facciamo spoiler: nei prossimi paragrafi spiegheremo tutto ciò che serve per poter interagire con Lido e approfittare delle ottime proposte di investimento.

Inizialmente ci concentreremo sulla blockchain Ethereum, per poi spostarci su altri network supportati dal protocollo.

Carta, penna e wallet alla mano: mettiamoci all’opera.

Indice

Che cos'è Lido Finance?

Lido è una delle piattaforme DeFi più note e autorevoli, dedicata in origine al liquid staking di Ether e oggi estesa ad altre coin.

Il progetto nasce nell’autunno del 2020, in concomitanza con il lancio dello staking su Ethereum 2.0. Update attesissimo, quest’ultimo ha da subito mostrato diverse criticità.

Prima di tutto, mettendo in stake i propri ETH, essi sarebbero rimasti bloccati fino all’avvio delle transazioni su Ethereum 2.0. Questo punto è di fatto superato.

A seguire, vi era il problema dello sbarramento iniziale: gli utenti avrebbero potuto mettere in stake su Ethereum 2.0 solo i multipli di 32. Insomma, cifre impegnative e non da tutti! Perciò, lo sbarramento di ingresso era decisamente importante.

Infine, ecco il problema dell’illiquidità: i fondi versati in stake restano fermi, senza alcuna possibilità di sfruttarli come collaterale o per altre strategie.

Questo elenco di problematiche è alle fondamenta di Lido finance. Il protocollo è infatti pensato per consentire lo stake di Ethereum a tutti, abbattendo limiti e criticità appena affrontati.

Il meccanismo messo in atto da Lido è tanto semplice quanto efficace.

Innanzitutto, l’investitore mette in stake i propri Ethereum (ETH) sulla piattaforma; questa gira i capitali ricevuti in stake su Ethereum. L’utente riceve in cambio un asset sintetico chiamato stETH, scambiabile e investibile su numerose piattaforme DeFi.

Il risultato è una strategia multilivello: gli ETH versati su Lido generano una rendita dallo stake su Ethereum 2.0. Gli stETH conseguono ulteriori profitti in base a dove sono stati investiti, ad esempio in una farm oppure come collaterale per ottenere un prestito in stablecoin.

Oltre a quanto appena detto, gli stETH possono essere tranquillamente scambiati con altri token.

Leggi di più: la blockchain Ethereum

Wrapped token di Lido e strategie multilivello

Il concetto fondamentale di Lido è questo: prendere una coin, metterla in stake e restituire un token sintetico che rappresenti la quota versata dall’utente.

Abbiamo già parlato di Ethereum e dei vantaggi che derivano dall’utilizzo di questo protocollo Defi. Di fatto, Lido rende accessibile lo staking su Eth, cosa piuttosto complessa per gli investitori più piccoli. Non solo: anche chi dispone di ingenti capitali può approfittare del servizio per sviluppare strategie differenti e più profittevoli.

I vantaggi si estendono anche agli utenti operativi su altre blockchain. Ad esempio, è possibile mettere in stake una coin e non dover dipendere dai tempi di unstaking, spesso decisamente lunghi per questioni di sicurezza. Qui basterà vendere il token in cambio della crypto iniziale.

Responsabili di questa “magia” sono i wrapped token. Il valore di questi asset è garantito e legato a quello della relativa coin. In aggiunta, essi rappresentano la quota inizialmente versata dall’utente.

Vediamo un rapido esempio: versando 10 ETH su Lido, inizieremo a generare una certa rendita passiva. In cambio acquisiremo una quantità simile in stETH, investibili e scambiabili altrove.

Il caso appena esposto è simile a ciò che avviene su Marinade Finance di Solana: versiamo SOL in stake e riceviamo mSOL da allocare altrove. In questo modo porteremo “in cascina” sia gli interessi sui SOL che quelli sugli mSOL…non male!

Il token LDO di Lido

LDO è il governance token della piattaforma Defi Lido, utilizzabile tramite la Lido DAO.

Il meccanismo di voto è identico a quello di numerose realtà di finanza decentralizzata: maggiore è la quantità di LDO detenuta e bloccata, superiore sarà la forza di voto.

La supply del token è di 1 miliardo di esemplari. A oggi ne sono in circolazione quasi 900 milioni di esemplari.

Come spesso accade con i token delle piattaforme DeFi, il prezzo di LDO ha oscillato parecchio nel corso del tempo.

In ottica di investimento, sicuramente abbiamo davanti un asset piuttosto rischioso (vedi allocazione) e dai casi d’uso limitati. Sono quindi necessarie ricerche approfondite, una buona analisi fondamentale e considerazioni personali prima di posizionarsi.

Certo, se si ha particolarmente a cuore Lido e si desidera partecipare al suo sviluppo, acquistare e detenere token LDO diventa una scelta obbligata: la governance è attuabile solo mediante questa criptovaluta.

Dove comprare LDO? Questo token è ampiamente disponibile su numerosi exchange centralizzati e piattaforme di finanza decentralizzata. Ecco qualche nome:

Leggi di più: gli exchange crypto

"Lido DAO è un token non adatto a tutti gli investitori"

Governance e Lido DAO

La DAO di Lido è il cuore pulsante della piattaforma, dove si decide il destino della stessa.

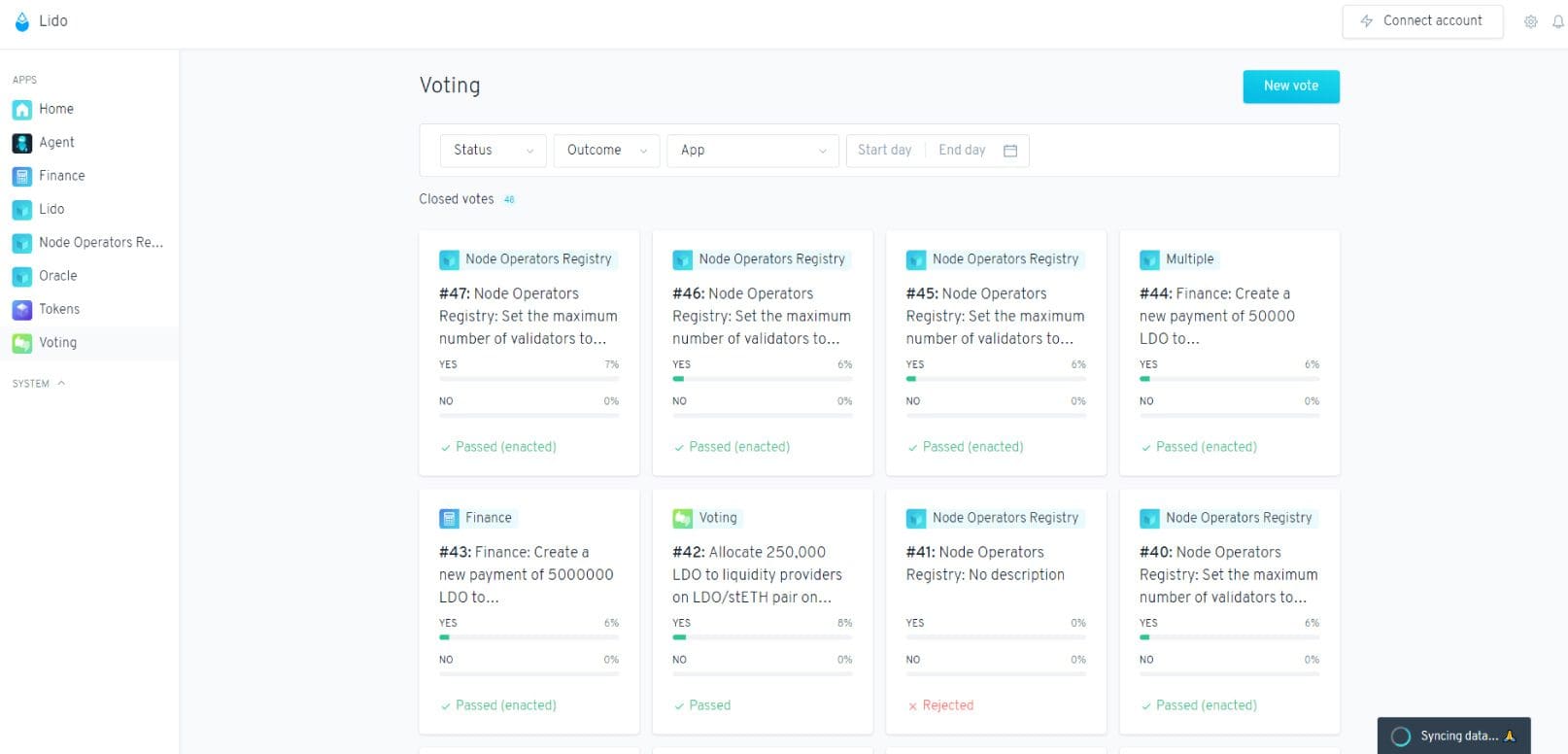

L’area dedicata al voto (Voting) colpisce subito l’occhio. L’attività è continua e le proposte sono davvero numerose e di varia importanza.

Sarebbe però limitativo definire Lido DAO come una piattaforma di governance: c’è molto di più.

L’utente può infatti consultare svariati dati in tempo reale: dal registro riguardante i nodi alle finanze della treasury, nulla sfugge.

L’esperienza è certamente positiva e dal sapore realmente democratico. Al contrario di altre piattaforme che si professano tali, Lido DAO è trasparente e coinvolge l’utente.

La nota stonata sta nell’allocazione del token LDO, il mezzo che consente di avere potere decisionale. Infatti, sono riservate delle quote importanti a fondatori, team e investitori. Perciò ci sono delle “balene” in sede di voto, in grado di indirizzare agevolmente gli esiti dello stesso.

Ciò non toglie comunque che la piattaforma sia ben curata e trasparente; gli utenti hanno quindi modo di monitorare con facilità il comportamento di queste “mani forti della governance”.

Lido: un'ottima piattaforma per liquid staking

Lido è davvero un gran protocollo sotto tutti i punti di vista: interfaccia semplice e intuitiva, lato tecnico privo di problemi e buona trasparenza.

Per completezza, ricordiamo che la piattaforma ha superato diversi audit e offre ottime ricompense a chi dovesse riscontrare dei bug relativi alla sicurezza. Insomma, c’è dietro gente che ci sa fare.

Ultime note prima di chiudere.

Lido propone una documentazione davvero completa e chiara, oltre a una buona FAQ e un Help Center dedicato a chi fosse in difficoltà. Queste funzionalità sono accessibili facilmente dalla homepage lido.fi, sotto le voci del menu Developers e About.

Inoltre, la community è attiva su diversi canali fra cui Discord e Telegram. Vogliamo porre una domanda o curiosare? Questi sono i luoghi perfetti.

Chi fosse alla ricerca di un buon portale dedicato al liquid staking non può ignorare Lido.