Olympus DAO: reserve currency protocol su Ethereum

Di Gabriele Brambilla

Gambling o investimento? Olympus DAO propone rendite elevatissime a fronte di rischi e criticità che sollevano qualche dubbio di sostenibilità

Olympus: Decentralized Autonomous Organization innovativa

Questo approfondimento ci porta “tra gli Dei” della DeFi: parleremo di Olympus DAO, la piattaforma che cambia il concetto di stablecoin e sfrutta elementi di teoria dei giochi.

L’argomento non è semplice ma cercheremo di renderlo tale.

Prima di tutto, partiamo dal significato della sigla DAO, cioè Decentralized Autonomous Organization: un’entità senza controllo centrale, trasparente e in grado di muoversi in completa autonomia. Vedremo che su Olympus c’è qualche riserva riguardo a queste peculiarità.

Qual è lo scopo di una DAO? dipende dal progetto.

Restando in casa Ethereum, MakerDAO nasce con l’idea (riuscita!) di creare una stablecoin decentralizzata ma comunque sicura.

Perché esiste Olympus DAO? Quali sono i suoi obiettivi? Troveremo tutte le risposte in questo articolo.

Teniamo sottomano liquidi e cibo: ci vorrà un po’ per analizzare a fondo questa piattaforma. Pronti? iniziamo!

Indice

- Che cos'è Olympus DAO?

- Il token OHM di Olympus DAO

- Quale wallet utilizzare su Olympus DAO?

- Stake di OHM su Olympus DAO

- Bond su Olympus DAO: acquistare OHM a prezzo scontato

- Teoria dei giochi e criticità di Olympus DAO

- Give: fare del bene con Olympus DAO

- Olympus PRO

- Altre funzionalità: wrap, bridge, governance e docs

- Olympus DAO: gambling o investimento?

Che cos'è Olympus DAO?

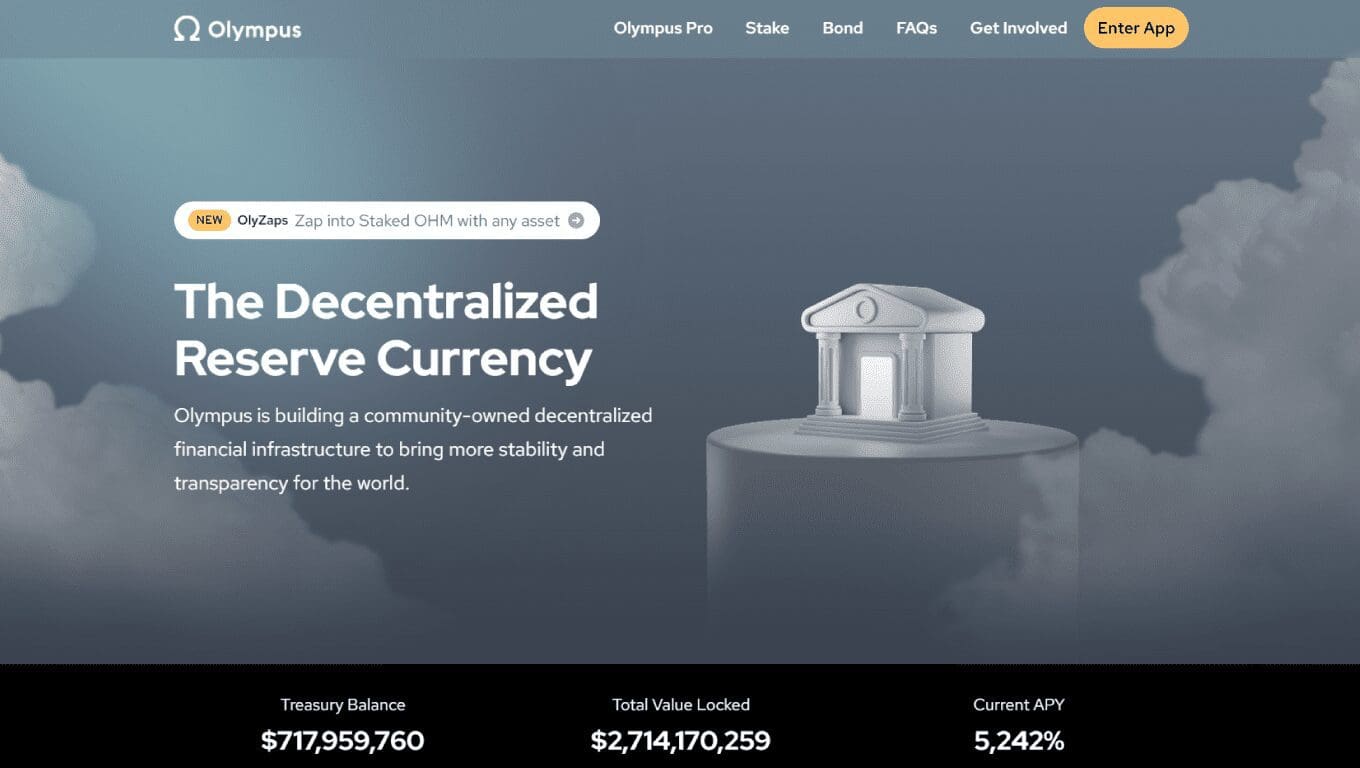

Olympus DAO è un reserve currency protocol su blockchain Ethereum, nato nel marzo del 2021.

Ok, quanto detto finora non è molto esplicativo: facciamo qualche passo indietro e tutto diverrà sempre più chiaro.

Un tempo, il sistema monetario internazionale era basato sul gold standard.

In questo contesto, il valore di una moneta veniva assicurato da una certa quantità di oro, depositata in ciascun Paese in luoghi adibiti allo scopo (come Fort Knox negli Stati Uniti).

Il gold standard non è stato l’unico sistema: ad esempio, è esistito anche il silver standard e, molto diffuso, il bimetallismo.

In ogni caso, che si parlasse di dollari, sterline o lire, il valore di ciascuna banconota o moneta trovava un corrispettivo di oro, argento o altro nei caveau statali.

Per ragioni che non spiegheremo in questa sede, questi sistemi sono stati abbandonati per quelle che oggi chiamiamo Fiat currencies. In questo contesto, le valute sono prive di un asset di copertura (come accadeva nel gold standard) e il valore è stabilito unicamente dalle autorità statali.

Di fatto, i cittadini devono avere fiducia verso i decisori, augurandosi che sappiano quello che stanno facendo.

Nel mondo delle Fiat currencies, sono fondamentali le riserve di valuta (locale ed estera) detenute dalle banche centrali dei vari Paesi, dette anche reserve currencies.

Mantenendo un certo quantitativo di monete si ottengono diversi vantaggi:

- Innanzitutto, avendo già le valute estere in casa, si favoriscono gli scambi e il commercio internazionale.

- Comprando o vendendo, è possibile influenzare il cambio, nonché la stabilità della moneta locale.

- In generale, si garantisce il corretto funzionamento del sistema economico e finanziario.

È davvero difficile riuscire a spiegare in poche righe secoli di trattati e sviluppi. Il messaggio importante è questo: l’economia monetaria (e con essa tutto il resto) funziona sulla base di precise regole.

Un cittadino italiano può acquistare un prodotto americano senza pensare che dietro ci sono dei meccanismi che rendono euro e dollaro convertibili fra loro a un determinato prezzo. Senza di essi ciò non sarebbe possibile: per gli americani, gli euro sarebbero solo carta straccia; stessa cosa per noi italiani ed europei verso il dollaro.

Il mondo delle criptovalute non viene risparmiato da queste leggi.

Ad esempio, un AMM funziona secondo i pool di liquidità: non possiamo scambiare un token con un altro se non esiste uno specifico pool da cui poter attingere.

In un exchange tradizionale, l’incontro tra domanda e offerta è fondamentale: senza le trattative non ci sarebbero prezzi di cambio e non si potrebbe procedere.

Veniamo ora alle stablecoin e a Olympus DAO.

Prendiamo Tether (USDT).

Il valore di questa stablecoin è peggato al dollaro: ciò vuol dire che 1USDT = 1$.

In qualsiasi momento possiamo dare un dollaro e ricevere un USDT, oppure compiere il procedimento inverso.

Com’è possibile garantire il cambio?

Dietro a Tether c’è l’omonima azienda che detiene le riserve di dollari americani a garanzia del valore di USDT.

Sembra tutto perfetto ma ci sono due criticità:

- Tether è un’azienda e detiene il controllo di USDT. Di fatto, noi dobbiamo fidarci di chi c’è dietro. Se un giorno la proprietà decidesse di ritirare le riserve, USDT non avrebbe più alcun valore. Certo, è un’ipotesi bizzarra, niente di più.

Resta il fatto che la centralizzazione è totale e gli utenti sono semplici consumatori del servizio offerto. Nel mondo delle crypto si dovrebbe cercare di uscire il più possibile da questi meccanismi passivi, favorendo la partecipazione attiva della comunità. - Essendo peggato al dollaro, USDT è suscettibile all’inflazione. Ad esempio, detenendo questa stablecoin per dieci anni senza investirla, andremmo certamente a perdere potere di acquisto.

Qui entra in gioco Olympus DAO e la sua valuta OHM.

L’obiettivo del protocollo è quello di creare una stablecoin sostenuta (backed) da altre criptovalute.

Siamo molto vicini al sistema di funzionamento di valute e banche centrali tradizionali. La differenza sta nel fatto che Olympus DAO detiene una riserva eterogenea che comprende fra i vari asset DAI, wrapped Ethereum e FRAX.

Possiamo quindi immaginare Olympus DAO come una banca centrale che distribuisce la sua valuta, OHM, sostenuta dalle riserve.

Da dove vengono queste ultime? Come funziona OHM? Lo scopriremo tra poco.

Il token OHM di Olympus DAO

Eccoci al token-pilastro di Olympus DAO.

OHM è una stablecoin un po’ diversa dal solito.

Nella nostra mente, una valuta di questo tipo dovrebbe appunto avere un valore stabile, garantito da riserve o dalla sovracollateralizzazione di altre crypto (come DAI di MakerDAO).

OHM è invece libera di fluttuare: non c’è alcun meccanismo né algoritmo che mira a riportarla a un determinato livello.

Le riserve di criptovalute detenute da Olympus servono a garantire una base di valore minima.

Per capire meglio, OHM possiede due numeri chiave:

- Il prezzo, in grado di oscillare senza limitazioni.

- Il Risk Free Value, cioè la collateralizzazione minima garantita per ciascun token. Se OHM dovesse crollare di prezzo, le riserve di Olympus DAO sarebbero in grado di assicurare questo valore a ogni esemplare.

Così facendo, l’inflazione derivante dalle politiche monetarie delle banche centrali non esiste: OHM non è peggato a nessuna valuta.

Le criptovalute nelle riserve offrono la sicurezza di un valore minimo. La differenza tra questo dato e il prezzo è dettata dal mercato, con tutti i rischi e le opportunità che ciò comporta.

Olympus DAO sembra molto valido e innovativo. Tuttavia ci sono delle ombre che rendono tutto quanto rischioso e incerto.

Per comprendere perfettamente questo discorso, proseguiamo esplorando le funzionalità della piattaforma. Dopodiché, conoscendo i meccanismi di bond e stake, saremo in grado di capire cosa lascia qualche perplessità.

Quale wallet utilizzare su Olympus DAO?

Questa piattaforma gira su Ethereum e dovremo quindi possedere un wallet in grado di supportare questa blockchain.

Dall’App di Olympus DAO, lanciabile dalla homepage, cliccando sulla scritta “Connect Wallet” in alto a destra avremo due opzioni:

- Utilizzare tramite QR code un wallet compatibile con WalletConnect.

- Selezionare un wallet desktop come Ledger Live, Tokenary o Infinity Wallet.

La scelta è libera e dipende dalle nostre conoscenze e abitudini.

Vorresti migliorare la sicurezza delle tue criptovalute? acquista un Ledger, l’hardware wallet più utilizzato al mondo.

"Olympus DAO è su chain Ethereum: utilizziamo un wallet compatibile e assicuriamoci di avere degli ETH per pagare le gas fee"

Stake di OHM su Olympus DAO

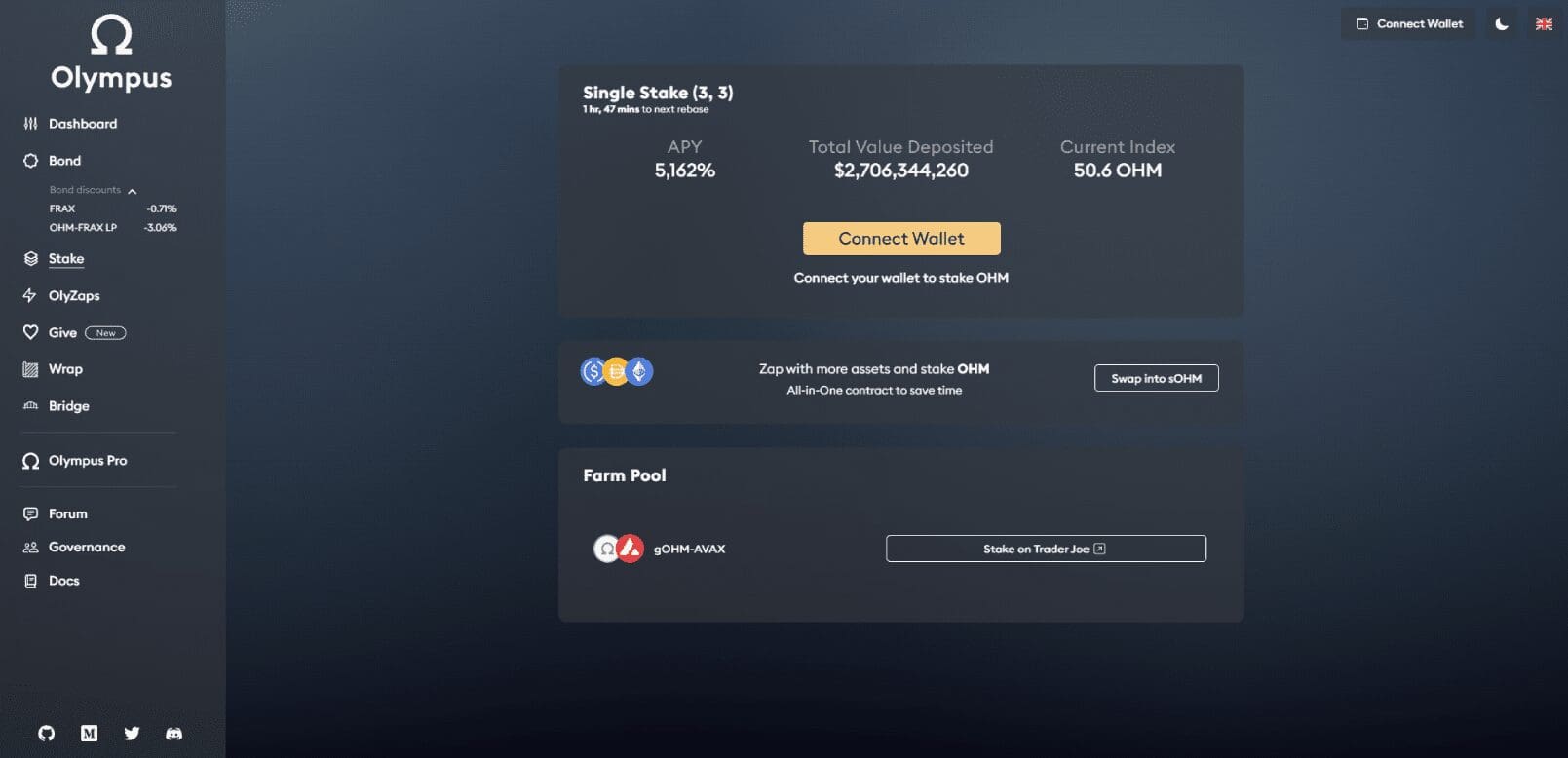

Lo stake è la prima forma di rendita su questa piattaforma.

Nell’operatività, non vi è alcuna differenza rispetto a quanto già visto tante volte: depositiamo OHM e contribuiamo alla stabilità della protocollo. In cambio, riceviamo un interesse annuo decisamente elevato.

Dopo aver connesso il wallet, dalla schermata Stake dovremo cliccare sul pulsante giallo con la scritta “Approve”. In questo modo abiliteremo l’operatività con OHM.

In seguito, sarà sufficiente selezionare la quantità di token da versare, confermare e approvare la transazione nel wallet.

Buona notizia: il sistema fa automaticamente compounding.

Per l’unstake, la procedura è altrettanto semplice: clicchiamo sul pulsante “Unstake”, indichiamo la quantità di token, confermiamo e approviamo.

Lo stake è uno dei due pilastri su cui si basa tutto il sistema di Olympus DAO. Senza di esso, la piattaforma non sarebbe in grado di sopravvivere (vedremo il perché tra qualche paragrafo).

L’APY è elevatissimo e rappresenta una buona opportunità di investimento.

Attenzione ai rischi: non investiamo soldi che non possiamo permetterci di perdere!

Bond su Olympus DAO: acquistare OHM a prezzo scontato

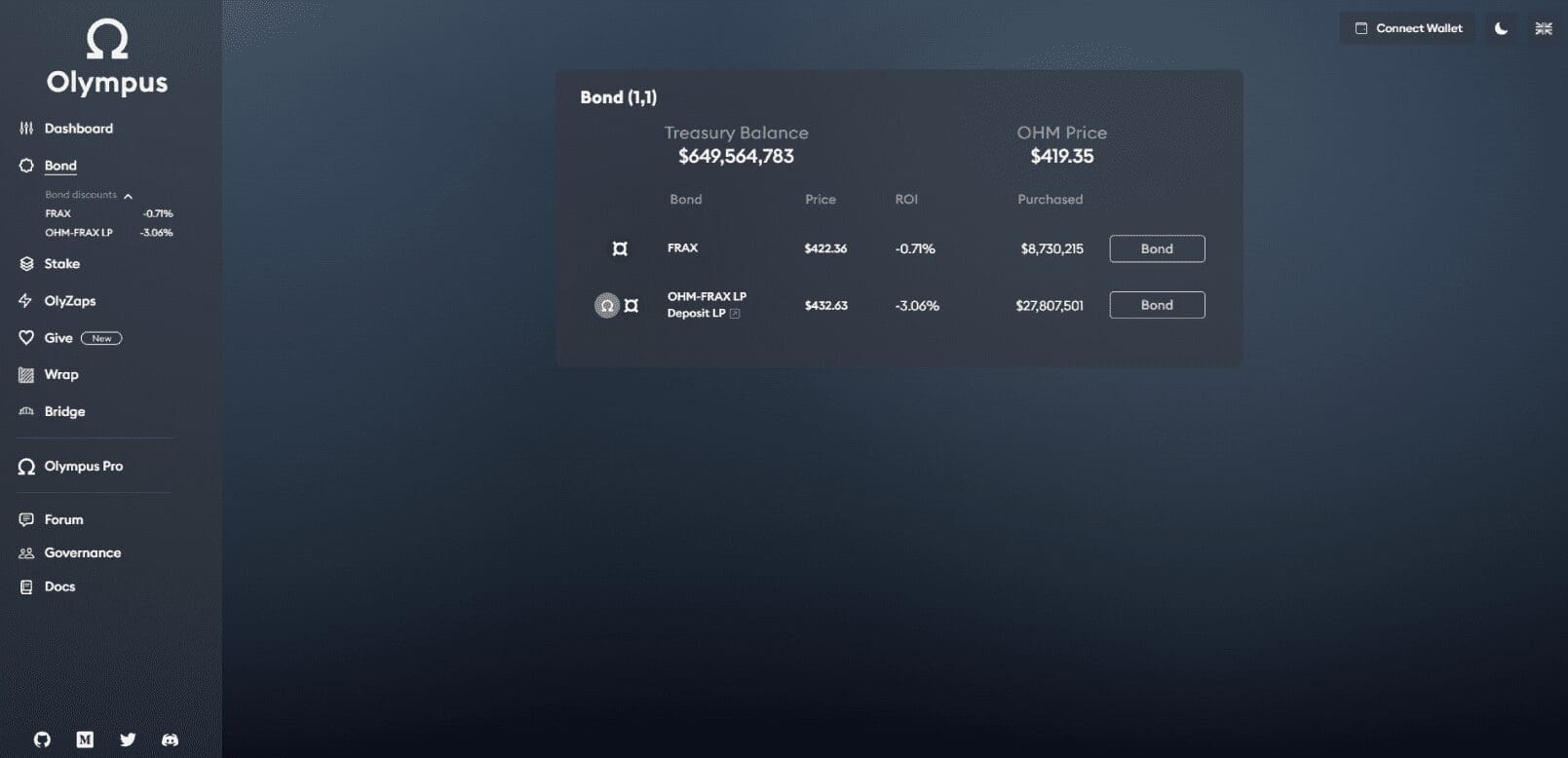

L’altro metodo di rendita offerto da Olympus DAO è il bond.

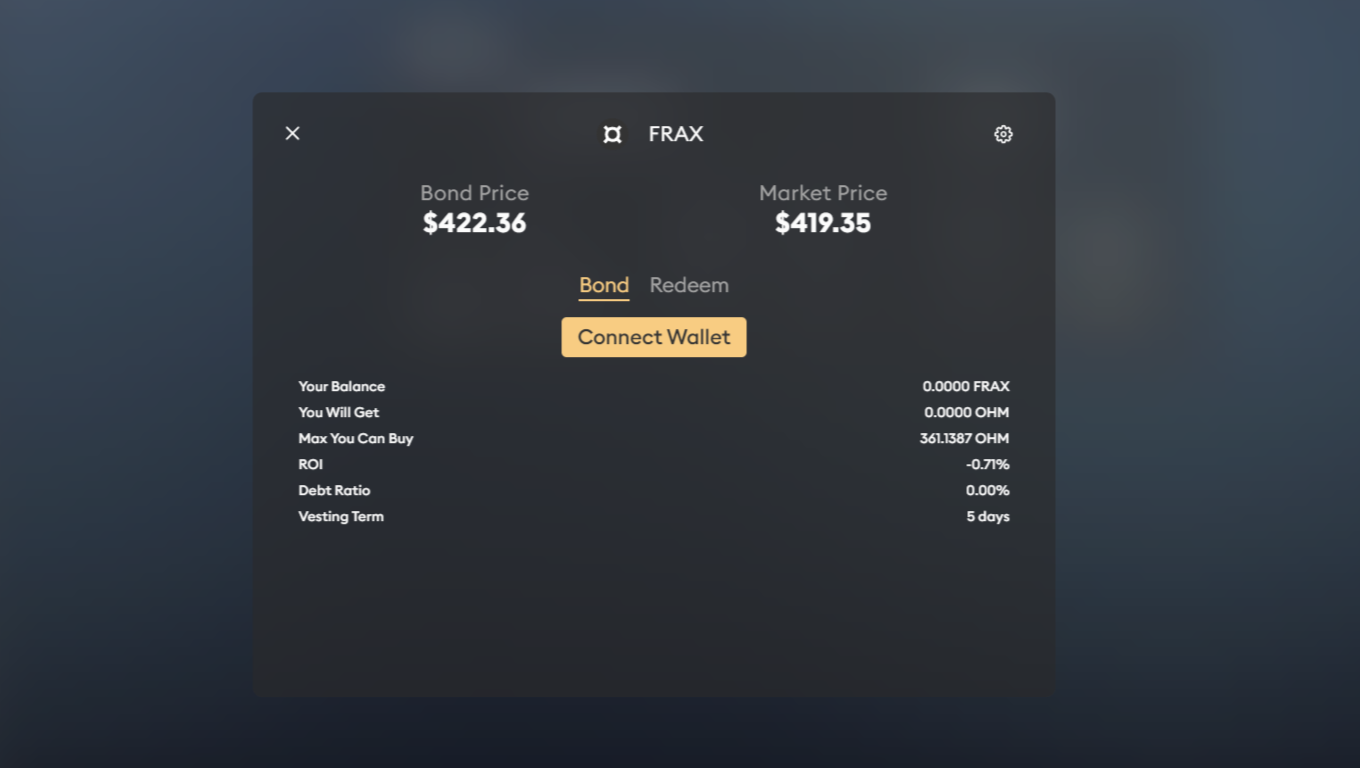

Ecco come funziona: l’investitore versa un asset (al momento FRAX o LP token del pool OHM-FRAX, nel tempo l’offerta varia). In cambio, la piattaforma dà all’utente dei token OHM a prezzo scontato rispetto a quello di mercato.

In realtà, vi è un periodo di vesting (5 giorni) prima di poter ricevere gli OHM a cui si ha diritto.

Se il token non ha perso valore, l’investitore ottiene profitto; in caso contrario, vi è il rischio di subire una perdita. Vediamo due esempi per comprendere meglio:

Caso A: OHM ha un prezzo di mercato di 400$. Tramite il bond, otteniamo i token pagandoli solo 350 al pezzo. Dopo 5 giorni riceviamo i nostri OHM; nel frattempo, la coin è rimasta stabile (o addirittura aumentata di valore). Abbiamo fatto un ottimo affare.

Caso B: come prima, però nel frattempo OHM scende sotto il prezzo di mercato di partenza di 400$. Il nostro investimento è stato negativo e abbiamo perso dei fondi.

Si tratta di una strategia rischiosa ma che ripaga rapidamente in caso di andamento positivo.

Perché Olympus DAO propone questo strumento? semplice: con il bond, il protocollo si assicura vitale liquidità per un corretto funzionamento.

Ok, però qualcosa non torna lo stesso.

Lo stake propone APY assurdi.

Il bond dà diritto a sconti dal prezzo di mercato.

Come può essere sostenibile questo meccanismo?

Ecco il problema di Olympus DAO: lo è fino a un certo punto. È giunto il momento di analizzare le criticità che rendono questa piattaforma un ambiente ad alto rischio.

Prima però, due parole sul processo di bonding.

Dalla pagina dedicata, vediamo le tipologie di bond proposte.

La prima cosa su cui focalizzarci è il ROI: se negativo, non procediamo in quanto andremmo a spendere di più rispetto al prezzo di mercato. Se positivo, possiamo continuare.

Clicchiamo sul tasto recante la scritta “Bond” per ritrovarci nella finestra seguente.

Con il wallet connesso vedremo un altro pulsante con la scritta “Approve”: come per lo stake, dovremo dare questo consenso una sola volta. Fatto questo, sarà possibile indicare la quantità di token da investire, confermare e approvare la transazione.

Selezionando la scritta “Redeem” potremo ricevere le nostre ricompense mediante un procedimento rapido e semplice.

Teoria dei giochi e criticità di Olympus DAO

Olympus DAO si basa sulla teoria dei giochi, nello specifico al famoso dilemma del prigioniero.

La polizia arresta due ladri ma non dispone di elementi sufficienti per incastrarli.

Essi vengono quindi interrogati in celle separate, impedendo che possano comunicare fra loro.

I poliziotti propongono a entrambi di confessare, così da ottenere una pena ridotta.

Ci sono tre possibili scenari:

- Uno dei due collabora con le autorità e ottiene una pena mitigata, l’altro subisce la peggiore delle condanne.

- Entrambi collaborano. La pena sarà ridotta ma comunque abbastanza severa.

- Nessuno tradisce l’altro. La polizia potrà punirli in modo molto blando o addirittura dovrà liberarli.

Qual è la situazione migliore per i due ladri? ovviamente l’ultima: entrambi vincono.

Cosa c’entra questo gioco psicologico con Olympus DAO? ora ci arriviamo.

Prendiamo due persone, Orso e Toro (nomi originali ma quasi da assistente sociale 😀 ).

Il prezzo di mercato di OHM è di 10 $.

Orso acquista 10 OHM, versando quindi 100 $ nelle casse di Olympus, sottoforma di DAI. Questi finiscono nelle riserve della piattaforma. In questo momento, ogni OHM è coperto alla perfezione.

A questo punto, Orso prende gli OHM e li mette in stake. Gli APY sono galattici, sembra di essere nel bel mezzo di un film di Star Wars.

Come fa Olympus DAO a permettersi di pagare questi tassi? la risposta sta nel Risk Free Value (RFV) di cui abbiamo parlato qualche paragrafo prima: il protocollo garantisce che ciascun OHM sia sostenuto (backed) da 1 DAI. Questa cifra è ufficiale, indicata nella documentazione.

Però, al momento 1 OHM ha un prezzo di mercato di 10$, perciò Olympus DAO dispone di 9$ extra da poter gestire come meglio crede. Ecco com’è possibile offrire questi APY.

Già così, si capisce quanto rischio ci sia dietro. Senza contare il fatto che 1 OHM è attualmente scambiato a oltre 400$: gli investitori strapagano l’asset.

Attenzione però: non è finita qui.

Arriva Toro e decide di sfruttare i bond. Versa dei FRAX e ottiene degli OHM a un prezzo scontato di 8$. Olympus DAO non ci perde, anzi: seppur venda il token a meno rispetto al mercato, la differenza tra il prezzo scontato e l’RFV è ancora elevatissima.

Il “gioco” continua in questo modo: gli APY elevati spingeranno Toro a mettere in stake e lasciare lì la liquidità. Orso vedrà salire il numero di token e tutti saranno contenti.

Tornando al dilemma del prigioniero e adattandolo a Olympus DAO:

- Se uno preleva i fondi, magari poi liberandosene, l’altro subisce una perdita pesante.

- Se entrambi prelevano i fondi, è probabile che non riusciranno a rivenderli tutti sul mercato, perdendo comunque parecchio.

- Invece, se ambedue lasciano tutto sulla piattaforma, il sistema continua a crescere.

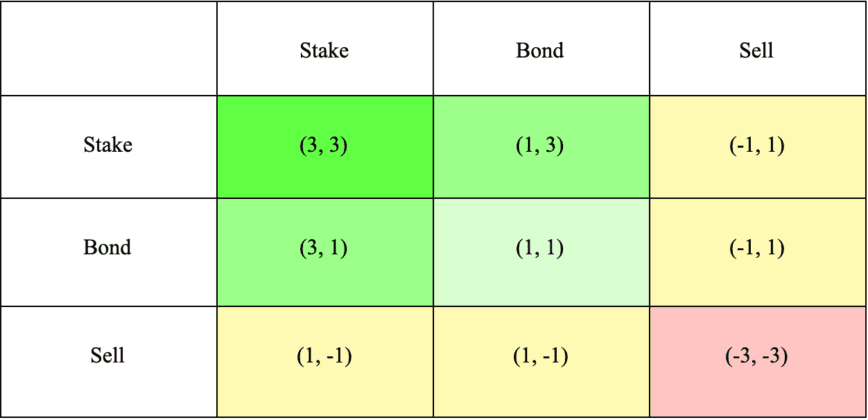

Avete presente quei numeri (1,1) e (3,3) che si vedono nelle sezioni Stake e Bond? Fanno riferimento proprio alla teoria dei giochi.

Se tutti tengono in stake è un win-win (3,3). Se invece tutti vendono, è una sconfitta (-3,-3). Nella tabella sopra, sono presenti tutte le possibili combinazioni (più alto è il numero, meglio è).

Molti di noi lo staranno pensando e sì: c’è tanta Ponzinomics in questo sistema.

Finché girano capitali, tutto è bellissimo. In un mercato bullish, si può guadagnare parecchio.

Però, nel momento in cui dovesse esserci una vendita di massa (per un qualsiasi motivo) la catena si spezzerebbe e molti utenti si farebbero parecchio male.

Ma il peggio deve ancora arrivare.

Le riserve di Olympus DAO non sono solo in DAI, FRAX e via dicendo: vi sono infatti anche degli LP token.

Pensiamo a uno scenario in cui inizia una vendita massiccia di OHM: il prezzo si abbassa.

Di conseguenza, i pool di liquidità contenenti OHM si equilibrano, aumentando il numero di questo token e diminuendo quello dell’altro. Così facendo, la continua discesa di OHM porterebbe a degli LP token composti sempre più dallo stesso. Di conseguenza, anche i token LP perderebbero molto valore (e con essi, le riserve del protocollo).

Perciò, in un caso estremo ma non impossibile, anche l’RFV potrebbe non essere garantito. Ripetiamo: caso estremo ma il mondo delle criptovalute è volatile e molto pericoloso, lo sappiamo bene.

Perciò, Olympus DAO è innovativo e dietro c’è un gran lavoro di studio, davvero degno di nota.

Però, il sistema dipende troppo da stake e bond: se le persone escono, l’ingranaggio si inceppa.

La teoria dei giochi dovrebbe servire a questo: perché togliere dallo stake se si ottiene una rendita così elevata? Beh, prima o poi ci sarà qualcuno che vorrà prendere profitto, no? È impensabile credere che gli investitori lasceranno a vita tutto sul protocollo “perché rende”.

La criticità principale di Olympus DAO è questa.

Inoltre, il team è totalmente anonimo.

Il contratto della treasury della piattaforma è custodito da una 4 su 7 multisig. Ciò vuol dire che le risorse sono controllate da 7 individui differenti (o meglio, 7 indirizzi wallet) e sono necessarie almeno 4 firme per avere accesso ai fondi.

Meglio pensar male piuttosto che dare per scontato che andrà tutto bene: non si sa chi ci sia dietro, come facciamo a essere certi che queste persone non facciano un bel rugpull, prendendosi tutti i fondi?

Probabilmente si arriverà al punto in cui essi cederanno il controllo alla community. Fino ad allora, non possiamo non considerare questo pericolo.

Infine, la documentazione di Olympus DAO non fa riferimento ai rischi.

Dovremmo ben sapere che la DeFi è un ambiente pericoloso, però sembra che alcuni passaggi chiave vengano proprio omessi.

Ad esempio, il discorso sugli LP token come riserva non viene menzionato. O meglio, non viene detto “attenzione, se OHM si svaluta, gli LP token si saturano dello stesso e perdono valore, creando un buco nelle nostre riserve”.

Ok, siamo drastici ma quando ci sono i nostri soldi di mezzo bisogna considerare qualsiasi situazione, soprattutto quella peggiore.

"Rendite stratosferiche ma tanti rischi: Olympus DAO non va assolutamente preso alla leggera!"

Give: fare del bene con Olympus DAO

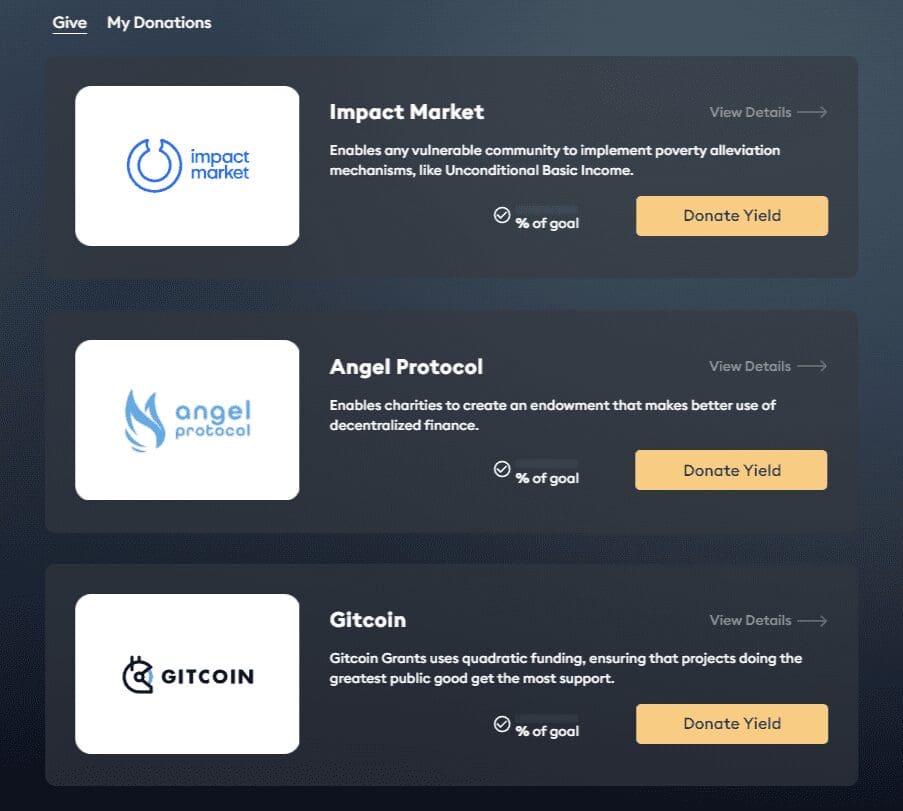

Stemperiamo un po’ quanto detto poco fa e vediamo una proposta molto bella di questo protocollo.

Tramite la sezione Give, possiamo donare parte dello Yield a iniziative benefiche.

Fra queste, le proposte sono diverse e mirano ad aiutare le comunità, cercando di sfruttare il mondo crypto per avere un impatto positivo.

Un’iniziativa assolutamente lodevole e che dovevamo evidenziare.

Olympus PRO

Olympus DAO propone altri strumenti attraverso Olympus PRO.

Si tratta di un marketplace dove è possibile investire in bond.

A differenza di quelli classici e visti in precedenza, in questo caso otteniamo altri token dopo il periodo di vesting.

Il protocollo offre un ricco elenco di coin e LP token che possiamo depositare, ottenendo in cambio una rendita pagata con altri asset.

Il meccanismo di deposito e claim è identico a quello della sezione Bond classica.

Per accedere a Olympus PRO, è sufficiente cliccare sulla scritta dalla barra del menu della piattaforma.

I partner che collaborano con il protocollo per fornire questi strumenti sono molti, fra cui troviamo StakeDAO, Alchemix e FRAX.

Anche in questo caso, attenzione: durante il periodo di vesting gli asset potrebbero deprezzarsi, portando a delle perdite. È quindi indispensabile svolgere una buona analisi tecnica, evitando inoltre di investire somme che non possiamo permetterci di perdere.

"Olympus PRO consente di fornire liquidità ai partner del protocollo in modo facile e rapido"

Altre funzionalità: wrap, bridge, governance e docs

Dal menu principale di Olympus DAO possiamo accedere ad altre pagine, vediamole insieme.

Wrap ci consente di convertire fra loro i token sintetici sOHM e gOHM.

Questa funzionalità andrebbe utilizzata sono nel caso in cui volessimo adottare alcune operatività più avanzate e multilivello: nel dubbio meglio non fare nulla di tutto ciò.

Come ogni procedimento su Olympus, dovremo seguire questi passaggi:

- Approvare il wrap (o l’unwrap) solo la prima volta.

- Confermare.

- Approvare la transazione.

Bridge ci rimanda a Synapse Bridge, da cui potremo spostare facilmente i nostri gOHM fra varie chain. Se avessimo questa necessità e fossimo in possesso di sOHM dovremo prima utilizzare la funzionalità Wrap del punto precedente.

Cliccando su Forum verremo reindirizzati nel luogo in cui si può discutere su varie tematiche riguardanti il DAO.

Selezionando Governance finiremo invece nella sezione dedicata appunto al processo decisionale del protocollo. Da qui sarà possibile consultare ogni singola proposta, vedere l’esito delle votazioni e partecipare attivamente alla vita di Olympus DAO.

Docs rimanda alla documentazione, abbastanza chiara e completa. Come già accennato, le criticità non vengono messe in luce: ci auguriamo che questo articolo vada a compensare il vuoto 🙂

Sono inoltre disponibili i link ai social, compreso l’attivissimo canale Discord.

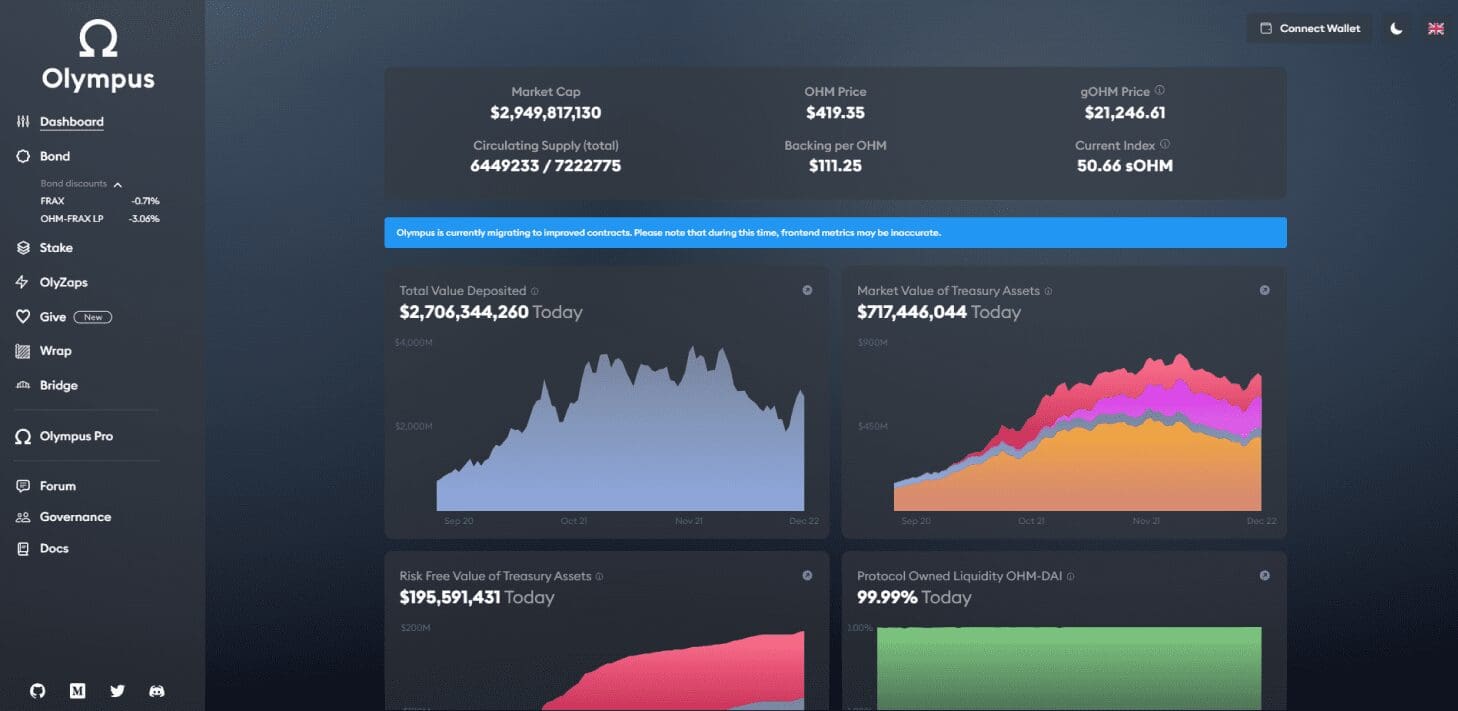

Infine, cliccando su Dashboard è possibile consultare parecchi dati e grafici riguardanti l’andamento del protocollo. Data la natura rischiosa del progetto, è consigliabile un monitoraggio frequente.

Olympus DAO: gambling o investimento?

Non giriamoci troppo attorno: Olympus DAO è puro gambling, gli investimenti sono altro.

Questo non vuole essere un attacco, anzi: il protocollo è ben fatto, le rendite sono elevate e c’è dietro un raffinato mix di competenze matematiche, informatiche e psicologiche.

Il team è sicuramente preparato e dotato di menti brillanti, non si può dire il contrario.

Però, i pericoli sono molti.

Tralasciando l’accenno al rugpull, probabilmente esagerato, a far paura è la combo unstake-vendita di massa del token OHM.

Non è un’eventualità così remota: un bear market, il bando delle crypto in alcuni paesi, un avvenimento sociopolitico particolarmente forte…le criptovalute non sono risparmiate da questi fattori. Anzi, la maggior volatilità dovrebbe farci stare ancor di più con le antenne ben drizzate.

Quindi, Olympus DAO andrebbe evitato? No: basta stare attenti e utilizzare solo somme che siamo disposti a perdere.

Magari saremo fortunati e potremo ottenere ottimi profitti.

Al tempo stesso, forse il team di Olympus svilupperà un sistema per evitare scenari catastrofici, rendendo le fondamenta del protocollo più solide.

Fino ad allora, trattiamo questa opportunità per quello che è: una rischiosa (ma remunerativa!) scommessa.

Hai già utilizzato Olympus DAO?

Trovi le nostre critiche eccessive o concordi sui pericoli evidenziati?

Faccelo sapere tramite i nostri canali social 🙂