Bitcoin ETF approvato: e ora?

Di Matteo Bertonazzi

Via libera agli Exchange Traded Fund su bitcoin spot: che cosa succede adesso?

Introduzione al focus on di oggi

Bentornati crypto investitori al nostro appuntamento settimanale di approfondimento, dove poniamo l’attenzione sugli argomenti di maggiore interesse e scendiamo nel dettaglio tramite un focus dedicato.

In questa settimana ovviamente non si è parlato d’altro se non dell’ETF spot di bitcoin e delle scene teatrali che hanno fatto da sfondo ad uno degli episodi che entreranno nella storia del nostro settore.

Bitcoin, l’asset con le migliori performance degli ultimi dieci anni, ha ottenuto il via libera dal principale ente di regolamentazione dei mercati americano.

Questo porterà inevitabilmente un numero sempre crescente di istituzionali ad inserirlo nel proprio portafoglio e a proporlo ai propri clienti come asset class non correlata.

Nell’articolo di oggi faremo il punto della situazione su ciò che abbiamo imparato da questo viaggio durato anni, su quali sono stati i player che hanno permesso all’ETF di vedere la luce e su cosa ci riserverà il futuro. Scommetto che se hai già un’idea di quale possa essere il prossimo spot ETF crypto, ancora non ti sei fatto nessuna idea su quale sarà il terzo della lista.

Questo focus on è stato pubblicato in esclusiva sulla nostra newsletter Whale Weekend del 12 gennaio 2024. Iscriviti per non perdere articoli inediti, analisi, news della settimana e tanto altro ancora!

Indice

Punto della situazione sull'ETF BTC

La promozione di tutti gli ETF simultaneamente è stato un avvenimento particolare data l’eccezionalità della domanda e la necessità di promuovere un mercato equo e concorrenziale, soprattutto nelle fasi iniziali.

Approvare anticipatamente un emittente piuttosto che un altro, nonostante la prontezza che alcuni player hanno dimostrato rispetto ad altri, non sarebbe stato in linea con gli obiettivi dei regolatori americani, i quali avrebbero concesso indirettamente un vantaggio strategico fondamentale ad uno strumento particolare.

Tolto quindi il vantaggio della data, gli 11 competitori hanno iniziato una guerrilla senza frontiera sul lato dei costi di gestione di questo strumento.

Di seguito possiamo vedere la tabella aggiornata con le fees al 11/01. I più attenti si saranno sicuramente accorti di quante news sono state divulgate rispetto alle modifiche dei costi degli ETF: dall’1% di partenza, siamo arrivati ad un livello di stabilizzazione intorno ai 50/25 bps con diverse agevolazioni per i primi che decideranno di acquistare il prodotto.

Le fees molto basse, e di conseguenza i margini di guadagno per dollaro in AUM altrettanto ridotti, fanno pensare che i livelli di domanda siano sufficientemente alti da giustificare il listing di questo prodotto finanziario. Infatti, se un emittente non si aspetta di avere alta domanda per uno strumento, aumenterà i costi dello stesso; mentre se si aspetta una domanda molto elevata, competerà per catturare il maggior volume possibile e guadagnare quindi dagli alti volumi.

Da notare anche come i costi di GBTC, all’1.5%, sono completamente fuori scala. Indipendentemente dalle ragioni alla base della decisione di Grayscale di non partecipare a questa corsa al ribasso delle fees, ciò porterà a un forte esodo di capitali dai $20miliardi under management dell’attuale ETP di Grayscale.

Potrebbe essere che non siano in grado di abbassare la fee a causa dei costi di mantenimento, oppure che non ritengano che i gli altri operatori possano mantenere le fees così basse a lungo. Quello che sicuramente sarà da osservare è il trend che prenderà la linea che rappresenta gli asset under management di GBTC.

Quello che è certo è che uno o due prodotti vinceranno lo sprint iniziale attraendo la maggior parte della liquidità. Questo vantaggio competitivo è probabile che gli permetterà di rimanere avanti.

Diversificazione istituzionale

Prima di partire con questo capitolo voglio darvi una definizione semplice di Sharpe Ratio, perchè ci aiuterà ad introdurre meglio l’argomento successivo.

Lo Sharpe Ratio è una misura che ci aiuta a capire se il rendimento aggiuntivo che otteniamo da un investimento vale la pena rispetto al rischio che ci assumiamo diversificando su un altro asset. In sostanza, indica se il “bonus” di rendimento che guadagniamo da un investimento è giustificato rispetto alla volatilità o al rischio che porta all’interno del portafoglio. Uno Sharpe Ratio più alto indica un miglior rapporto tra rendimento e rischio.

Nel 2018, Cambridge Associate scrisse un appello al mondo istituzionale affermando che per quanto fossero focalizzati a definire Bitcoin un Ponzi o uno spreco di energia, i dati finanziari mostrano un comportamento tipico da nuova asset class, non correlata al resto del mercato se osservata sotto il profilo del rischio rendimento.

Ecco perché quello che probabilmente avverrà su questa nuova classe di ETF e strumenti finanziari sarà comparabile a ciò che è accaduto con le emergenti asset class del passato.

Per esempio, possiamo parlare di come negli anni 70/80 la stella nascente tra le asset class fosse il real estate e di come gli investitori istituzionali iniziarono a investire l’1% dei propri portafogli, salendo gradualmente al 5% nel corso del decennio successivo.

O come, dopo il consolidamento degli Emerging Markets in un elemento di investimento unico, l’allocazione istituzionali partì da 1% incrementando fino a tendere al 5%.

Arkk investments research sostiene infatti che, per minimizzare la volatilità di un portafoglio istituzionale, l’allocazione ottimale in BTC dovrebbe essere del 2%; mentre se si volesse massimizzare lo Sharpe Ratio (return per unit of risk) l’allocazione dovrebbe essere intorno al 6%.

Questo sostanzialmente forzerà i mutual funds, gli hedge funds e i vari consulenti finanziari, ad inserire BTC tra le proprie posizioni in portafoglio, perché la matematica parla una lingua inequivocabile; quindi, se questi attori vorranno un portafoglio più performante nei prossimi anni, dovranno diversificare in ogni nuova asset class. Da Mercoledì sarà il turno di Bitcoin.

Emittenti del Bitcoin ETF e curiosità

Compresi i potenziali flow istituzionali in entrata, ci viene spontaneo chiederci chi beneficerà di tutto questo trasferimento di ricchezza?

Ovviamente nel lungo periodo gli holder di bitcoin potranno beneficiare dell’apprezzamento dato dal rapporto tra domanda e offerta, ma coloro che non saranno in grado di adottare Bitcoin nella sua totalità dovranno affidarsi agli emittenti degli ETF.

Tra questi attori uno tra tutti spicca in termini di ricchezza e potere. Stiamo parlando di Blackrock; il colosso di New York è stato probabilmente uno dei più convincenti sostenitori dietro l’approvazione.

Infatti, se non bastasse la partecipazione in praticamente tutti i mercati americani e internazionali con quote di rilevanza, non trascurabile è il rateo di approvazione delle proprie richieste di approvazione di ETF, con quella appena ottenuta, porta il proprio risultato a 576 approvati contro 1 solo ETF bocciato.

Dall’altra parte abbiamo invece player che oltre ad essere orientati al profitto hanno anche un forte commitment verso la diffusione di un messaggio. Infatti, per attori come Bitwise e VanEck non esistono solo i numeri legati al proprio reparto vendite, ma anche la celebrazione del prodigio che Bitcoin rappresenta, non tanto come moneta quanto più come protocollo, open source e incensurabile.

Per questo entrambe le società hanno promesso di devolvere i profitti dei propri ETF agli sviluppatori di Bitcoin, rispettivamente parlando del 10% per BitWise e del 5% per VanEck.

ETF SPOT ETH

Ophelia Synder, founder di 21Shares, uno dei principali emittenti di ETP in Europa, rispondendo alla domanda sull’ETF di Ether in un’intervista rilasciata a Bankless sostiene che ”Qualsiasi cambiamento di pattern è un buon segno per ottenere un risultato diverso”.

Questo sottintende che, se finora un ETF sulle crypto listato in America sembrava un sogno irraggiungibile, ad oggi le carte in tavola sono mutate. Un cambiamento iniziato nella seconda metà del 2023, dove insieme alle numerose richieste di approvazione degli ETF su BTC si sono viste timide proposte anche per ETF Spot su ETH.

Questo è il cambiamento di pattern di cui parla Synder. Ether e molte altcoin sono ancora sotto i riflettori della SEC, ma gli eventi che hanno visto vincere in aula progetti crypto contro le accuse di vendita di securities non registrate hanno segnato un cambio di direzione; e chissà, magari ricorderemo il 2024 non solo come l’anno di approvazione dell’ETF Spot su BTC, bensì come l’anno della FoMO istituzionale sugli ETF crypto.

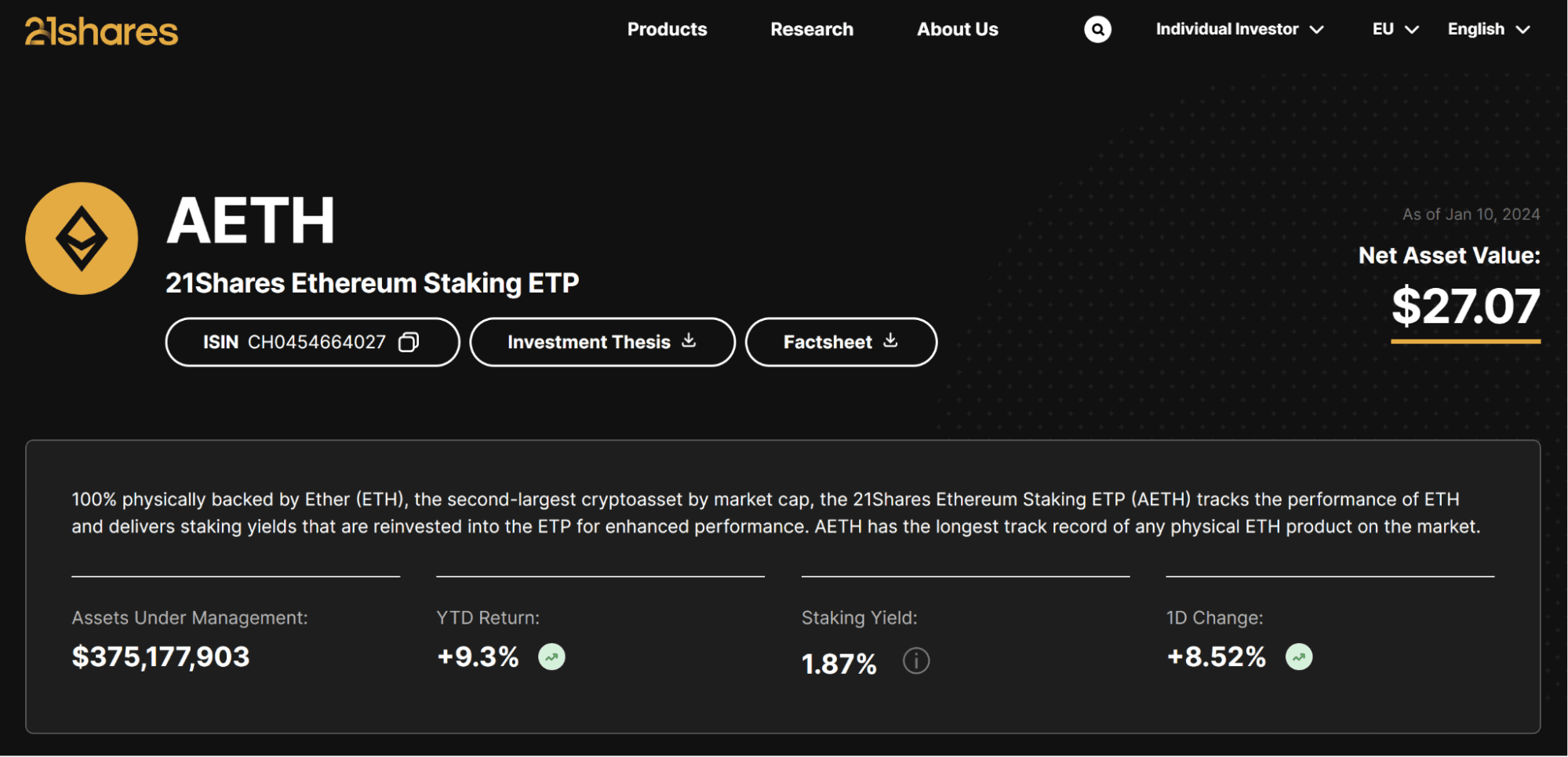

Ci siamo spinti fin qui, ma sull’argomento Ether c’è un passo ulteriore da fare: lo staking.

21Shares in Europa offre già numerosi prodotti finanziari sulle altcoin in PoS, le quali all’interno prevedono ricompense da staking che coprono interamente o in parte i costi di gestione tramite il compound del’ETP stesso.

In DeFi il trend dei Real World Asset sta prendendo piede e sarà sempre più presente e in grado di integrare benefit come lo yield degli UST. Allo stesso modo anche in finanza tradizionale è probabile che prenderà piede il trend dei Crypto World Asset; ci chiediamo quindi perché essi non dovrebbero essere in grado di integrare i benefit della DeFi come per esempio lo staking di Ether.

Di seguito possiamo osservare una lista aggiornata a novembre 2023 di tutti gli attuali applicanti per un ETF Spot su ETH. Facciamo attenzione, tra questi c’è il signor 576-1, Mr. Blackrock, e l’ultima data in cui la SEC può approvare o bocciare l’apripista delle richieste è maggio 2024.

NEXT ETF SPOT

Ci siamo spinti in là con le ipotesi ma lasciateci fare un’ultima considerazione. Abbiamo visto un’accelerazione nei processi di application per registrare prodotti finanziari con esposizione a sottostante crypto; abbiamo capito che questi attori quando si muovono è perché intravedono il consenso normativo e sono supportati da domanda istituzionale e retail. Quindi, cosa ci fa dubitare che tutti i prodotti crypto di questi enti non vengano convertiti in prodotti regolamentati entro il prossimo anno?

La risposta la lascio dare a voi. Quello che invece può essere intelligente fare è cercare di capire oltre a bitcoin ed Ether quale altra crypto è più frequentemente posizionata tra gli strumenti istituzionali.

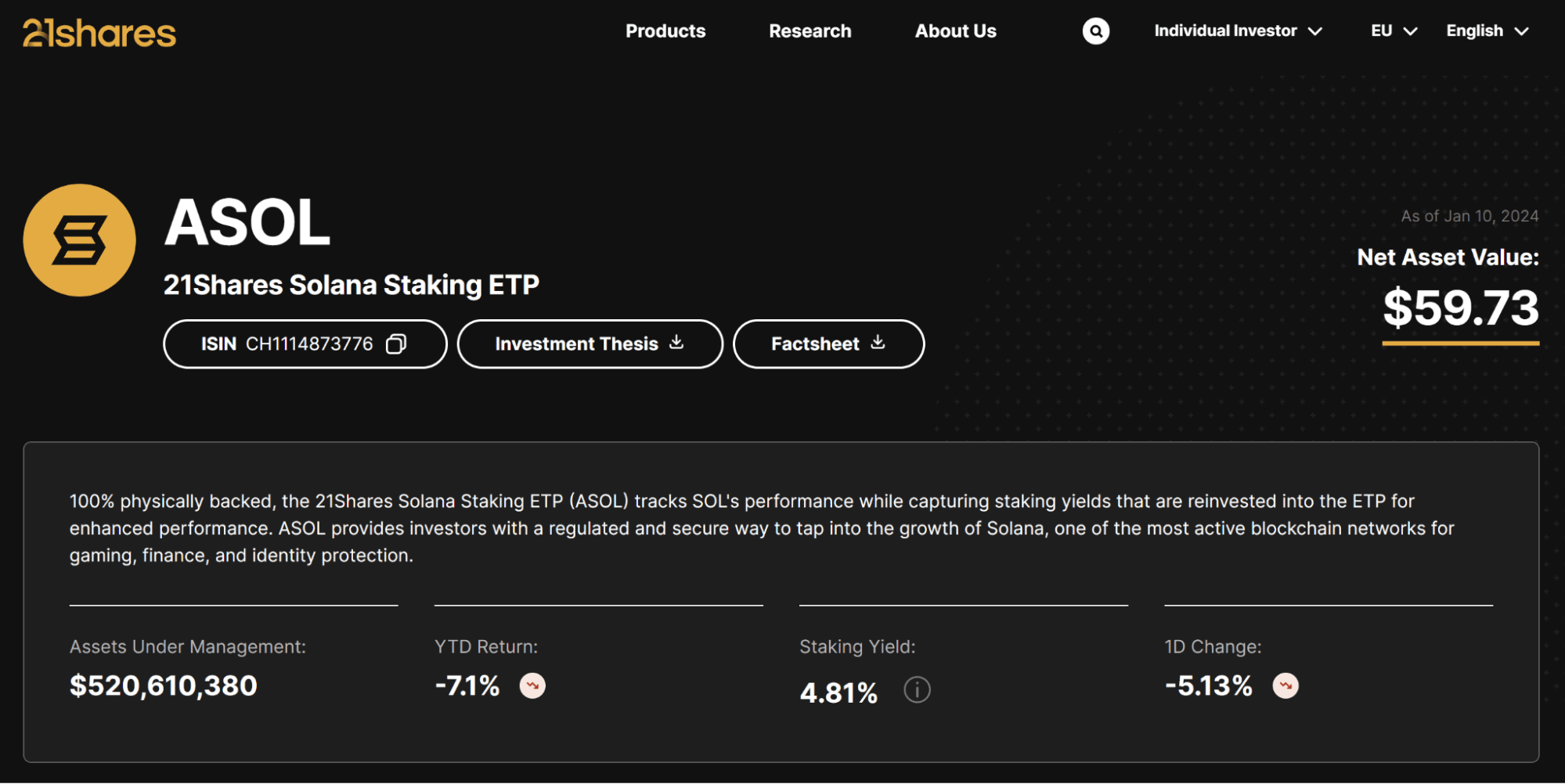

Solana è una di quelle che dimostra maggiore trazione a livello retail e che mantiene sempre uno dei più alti AUM presso tutti gli emittenti.

Bitwise, Coinshares e 21Shares offrono tutte prodotti singoli e differenziati delle coin a maggior capitalizzazione ma anche Polkadot, Litecoin, Atom o Uniswap.

Ricordiamo che 21Shares offre oltre 40 prodotti con esposizione a crypto singole e ad indici crypto. VanEck, CoinShares e Grayscale allo stesso modo offrono ETP ed ETN sulle crypto. È un cavallo di troia che aprirà le porte del mondo crypto alla finanza tradizionale, c’è ora da chiedersi chi saranno i troiani e chi i greci.

Conclusioni

Gli eventi di questa settimana pongono una solida pietra miliare nella storia delle criptovalute, i flussi di liquidità che vedremo impattare il nostro settore grazie a questa tipologia di apertura eccede di diversi zeri rispetto a quello a cui siamo abituati.

Siamo arrivati a 4.33 miliardi in volumi di scambio da 700.000 transazioni individuali, solo il primo giorno di trading dell’ETF, secondo quando riportato dall’analista di Bloomberg Eric Balchunas, 2 miliardi in contrattazioni, probabilmente in uscita date le fees per Grayscale e poco più di un miliardo per l’ETF di Blackrock.

Ricordiamoci l’effetto di 1,5 miliardi in acquisto da parte di Tesla nel 2021 e che se è vero che nel lungo periodo grandi quantità di capitale tendono a smorzare la volatilità è altresì vero che capitali di queste dimensioni non possono entrare in un mercato come il nostro senza farsi sentire.

Allacciamo le cinture Crypto investitori, ciò a cui assisteremo nei prossimi anni non sarà per deboli di cuore, e diciamocelo: i primi spot pubblicitari su bitcoin ETF fanno già un certo effetto.