Macro Seasonality: il ciclo del debito e della liquidità

Di Matteo Bertonazzi

La stagionalità del mercato è un concetto fondamentale per ogni investitore, soprattutto per chi opera nel campo delle criptovalute

Introduzione al focus on

Questo focus on è stato pubblicato in esclusiva sulla nostra newsletter Whale Weekend del 17 maggio 2024. Iscriviti per non perdere articoli inediti, analisi, news della settimana e tanto altro ancora!

Benvenuto crypto-investitore nel nostro appuntamento settimanale di approfondimento. Oggi affronteremo un argomento in grado di mettere luce su quali potrebbero essere i futuri scenari dell’economia, dei mercati e di conseguenza del nostro settore. Seguici perchè sarà un articolo piuttosto interessante!

Quando la macroeconomia diventa complessa e noiosa, poco trattata dai media mainstream, è il momento in cui tipicamente torna a farsi sentire con i suoi effetti sui prezzi delle varie asset class. Quando il sentiment degli investitori propende verso una direzione in maniera quasi univoca, tipicamente l’atteggiamento contrarian è quello che più ripaga.

Quello che vediamo e percepiamo nei mercati in questo secondo trimestre del 2024 è proprio un preponderanza a focalizzarsi sull’azione dei prezzi piuttosto che sul contesto economico e finanziario e una forte predisposizione a vedere questo ciclo nella sua fase terminale. L’attenzione sui flussi negativi degli ETF, il mantra “è andato su troppo velocemente scenderà altrettanto in fretta”, la narrativa dell’estate (intesa come stagione reale, non economica) come un periodo di ribassi e il motto “Sell in May and go away” sono sulla bocca di tutti.

Oggi affronteremo un analisi antitetica rispetto a queste narrative, che osserva il ciclo economico, fiscale e politico da una distanza maggiore e ci permette di inalare aria fresca. Un respiro di speranza in questo clima torrido di crypto summer che continua ad essere rimandata.

Indice

Il ciclo dei 4 anni

Quando si parla di economia e finanza ai giorni d’oggi non è possibile non parlare di credito e debito, due facce della stessa moneta che permeano il nostro sistema e che da sempre hanno fatto il buono e il cattivo tempo nella vita dei cittadini.

Coloro che capiscono il funzionamento di questo meccanismo sanno come proteggersi. Chi invece ignora l’importanza di questa variabile rimane succube delle ripercussioni.

Senza risalire all’origine della storia dell’uomo, concentrandoci sulla storia moderna il 2008 è stato un anno di svolta, dove a causa della crisi dei derivati sui mutui gli stati nazionali hanno dovuto intervenire per salvare l’economia con manovre precedentemente mai esplorate.

In particolare quello che hanno fatto, per salvare il sistema finanziario al collasso alla ricerca disperata di liquidità, è stato abbassare il costo della moneta, il costo dei prestiti, a zero e resettare il ciclo dei mezzi di finanziamento dei governi ad un lasso temporale di 3/5 anni.

All’epoca, il presidente Bush arrivava alla fine del suo secondo ed ultimo mandato e veniva eletto il presidente Barack Obama che tramite una serie di manovre di salvataggio negli 8 anni successivi guidò il mercato finanziario ed economico al di fuori della Grande Depressione. Curiosità: sapete chi era il vicepresidente di Obama? Joe Biden, sapete che si dice che Biden sia solo un burattino guidato da un presidente ombra? Esatto, ci sono teorie che parlano di Obama come colui che prende decisioni per questo governo.

Di seguito potete vedere l’ammontare in percentuale delle maturità degli strumenti finanziari volti a finanziare il debito pubblico, ossia la spesa dei governi. Questo fa sì che ogni circa 4 anni scadano e vadano rifinanziate la maggior parte delle somme prestate al governo da investitori privati e da istituti finanziari, privati e nazionali.

Com’è possibile pagare queste somme che continuano ad aumentare di anno in anno, considerando che il rapporto tra Prodotto interno lordo e debito degli stati nazionali è in costante aumento? Se il prodotto interno degli stati non è sufficiente a pagare queste somme l’unica strada percorribile è proprio l’utilizzo degli stimoli delle banche centrali.

Elezioni americane: candy to the kids

Abbiamo detto poco fa che in concomitanza a questo reset nel ciclo del debito e alla ripartenza del comparto finanziario ci sono state le elezioni americane, momento in cui gli stati della federazione statunitense si riuniscono per decidere chi guiderà il paese per i successivi anni. Il ciclo presidenziale dura quattro anni, esattamente come gli strumenti di finanziamento del governo.

Insomma, c’è una concomitanza tra chi decide quanto spendere e l’emissione di nuovi strumenti di finanziamento e alla fine del mandato presidenziale, al cambio di ruolo, queste somme devono essere ripagate. Questo fa sì che i governi in carica si preoccupino di prendere più debito possibile ad inizio mandato per sostenere la propria attività governativa e che a fine mandato prendano in prestito dalle banche centrali le somme per pagare buona parte di questi debiti.

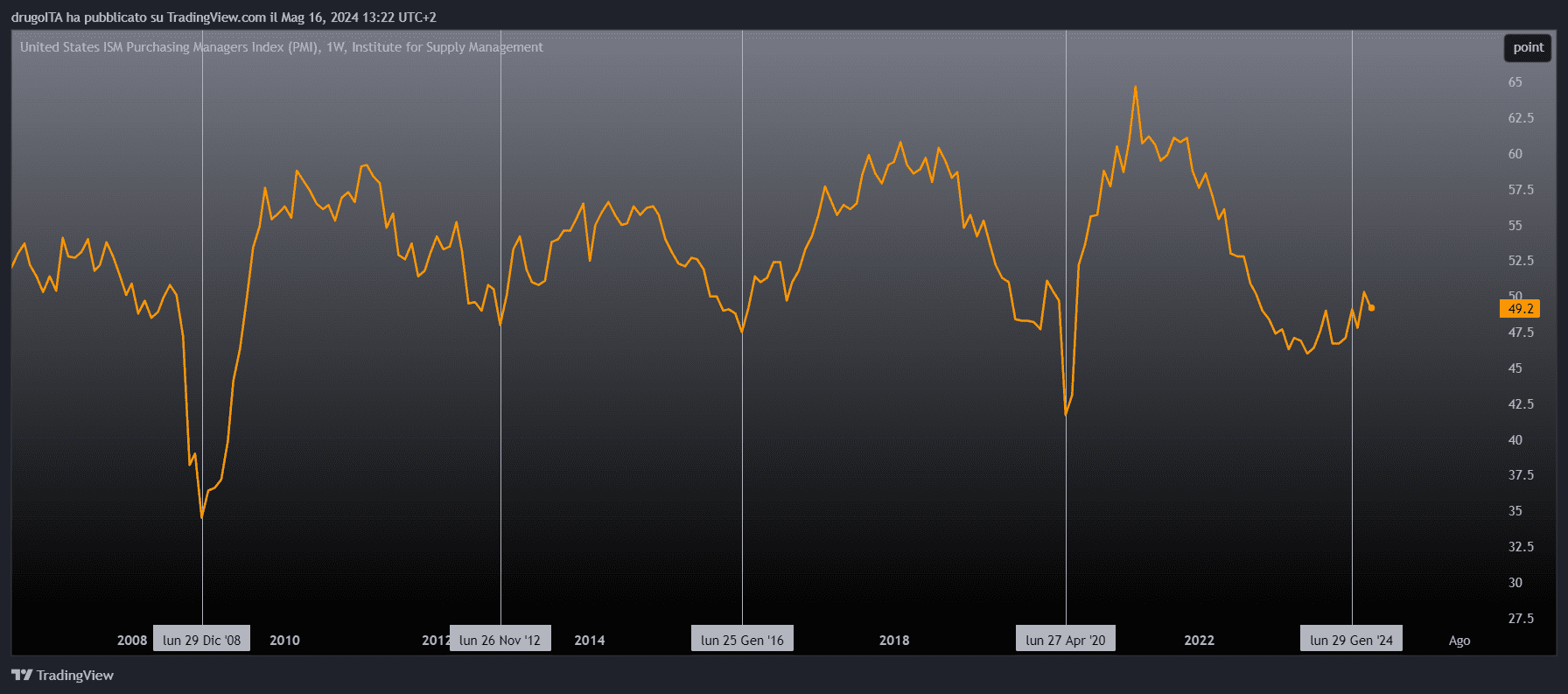

Il sentimento da parte dell’economia rispetto a queste operazioni è visibile anche da un altro dato, oltreché dalla ciclicità dei mercati che affronteremo tra poco, ossia dal PMI, l’indice degli approvvigionamenti dei manager delle aziende. In particolare il manifatturiero è il più rilevante, che guardate un po’? Segue un perfetto ciclo quadriennale, sovrapposto a quello del debito e delle elezioni presidenziali.

Si dice candy to the kids, l’operazione che ogni nuovo presidente, all’inizio del proprio mandato, compie nei confronti dei mercati per dimostrare di essere in grado di rispettare le proprie promesse elettorali e di stimolare il mercato.

Whitepaper di Bitcoin

Indovinate cosa succede nel 2008 e che avvia un nuovo ciclo di 4 anni perfettamente coincidente con quelli appena descritti? Esatto: il nostro caro Satoshi Nakamoto codifica all’interno del codice di Bitcoin la cadenza semi quadriennale del processo di halving.

Questo “involontariamente” fa si che a cadenza regolare, nel momento in cui il dollaro subisce una svalutazione dovuta al rifinanziamento del debito, Bitcoin riduca il suo tasso di emissione, creando un volano in grado di tramutare la perdita di potere d’acquisto del dollaro in aumento di valore esponenziale di un asset scarso.

In generale l’investimento in asset è una salvezza dalla diluizione della moneta FIAT, dato che i salari non aumentano di pari passo alla perdita del potere di acquisto. Il problema è che tipicamente gli indici azionari, principale mezzo di mantenimento del valore, salgono di % coerenti con la svalutazione ma sono soggetti a tassazione, il che porta a malapena a Break Even il patrimonio degli investitori. Bitcoin sovraperforma a tal punto queste asset class che diventa concretamente l’unico mezzo in grado di salvare il proprio potere di acquisto.

La stagionalità dei cicli

Winter

L’anno del Bear Market è tipicamente quello peggiore per le asset class, vediamo ritracciamenti importanti, contrazione della liquidità, smaltimento degli eccessi generali dovuti agli stimoli che si sono riversati sui mercati. Un anno di austerity che tramite politiche fiscali e monetarie riduce la capacità di spesa e di investimento dei cittadini.

Le crypto hanno vissuto principalmente tre inverni: nel 2014, nel 2018 e nel 2022, dove il mercato ha subito ritracciamenti importanti in concomitanza con una contrazione della liquidità generale nei mercati finanziari globali.

È l’anno in cui sparisce la speculazione, la FoMO viene distrutta e i retail vengono allontanati da brutali -90% sulle loro altcoin favorite. I progetti che sono stati in grado di fare scorte possono sperare di sopravvivere ma non è solo la quantità di utili accumulati a garantire la sopravvivenza.

Per sopravvivere ad un inverno bisogna avere un prodotto solido, aver sviluppato una primitiva indispensabile al mercato, avere un team capace di innovare e di lavorare a testa bassa per garantire un nuovo flusso di attenzione quando il freddo passerà e la primavera tornerà portando un nuovo soffio di vita, insieme al ritorno della liquidità.

Spring

La primavera è tipicamente l’anno prima delle elezioni, quello in cui si ristabilisce l’economia e in cui i progetti crypto sopravvissuti, contate le proprie ferite, tornano a guardare fiduciosi all’orizzonte. Parliamo in particolare del 2015, del 2019 e del 2023.

Dovendo iniziare a ripagare i propri debiti e a concludere il mandato senza rovinare ulteriormente la propria immagine nei confronti dell’elettorato, sperando in una rielezione, i governi aumentano le proprie spese a sostegno dell’economia e stabilizzano i dati finanziari con stimoli “nascosti”, vedete i BTFP di marzo 2023 a seguito della crisi delle banche regionali.

Summer

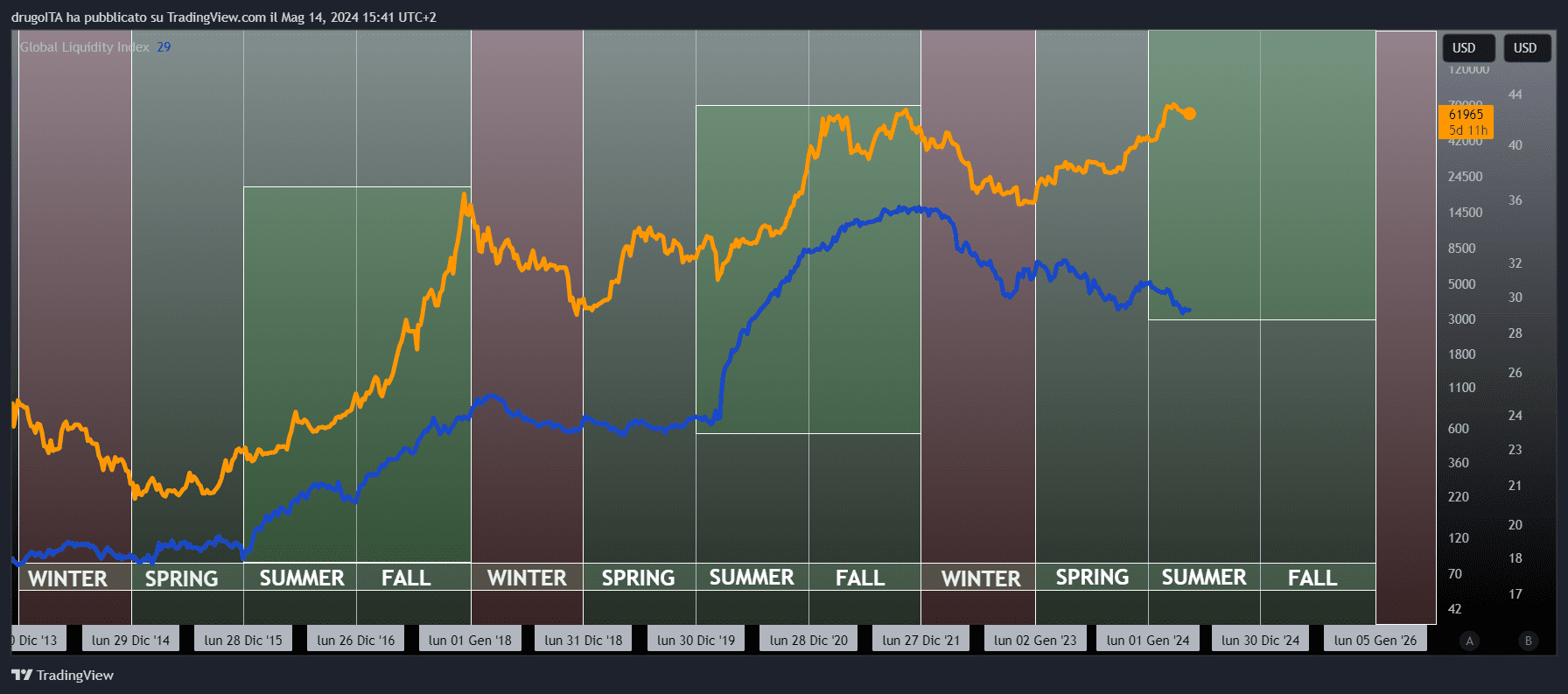

L’estate arriva dopo l’halving e nell’anno delle elezioni, dove i mercati generalmente prendono la strada del risk on e spingono sull’acceleratore, questo è dovuto principalmente ad un ritorno importante della liquidità nei mercati, visibile dal grafico di quella globale, in cui i governi sistemano le ultime crepe invernali per consegnare in buono stato la casa al ciclo elettorale. Siamo stati testimoni di ciò nel 2016, nel 2020 e lo stiamo vivendo ora nel 2024.

Ciò che osserviamo in particolare nel mercato crypto è la Bitcoin Dominance che tende a diminuire in favore delle altcoin, ETH/BTC trova il proprio bottom e quindi porta l’attenzione degli investitori su monete alternative con maggiori potenzialità di crescita; nuovi profitti portano nuovi partecipanti, nuovi partecipanti portano nuova liquidità e abbiamo un sistema di autoalimentazione della FoMO e dell’adozione.

È quel periodo in cui secondo Raul Pal, fonte di ispirazione per questo articolo, entriamo nella Banana Zone, dove tutti gli asset performano il famoso pattern Banana. L’immagine di seguito dovrebbe essere sufficientemente esplicativa per capire come mai questo nome tanto bizzarro.

Fall

Qui arrivano le complicazioni, l’autunno è un periodo di incertezza, perché si iniziano ad annusare i primi odori dell’inverno, cadono le prime foglie (e le prime castagne) e allo stesso modo crollano i primi castelli di carte e vengono rivelati i primi spinosi scam. Contemporaneamente però il mercato è in grado di dare colpi di coda finali impressionanti, lo possiamo notare nel 2017 e nel 2021, dove bitcoin e alcune altcoin hanno addirittura trovato nuovi massimi.

Nel 2017 abbiamo avuto diversi ritracciamenti oltre il 30/40%; nel 2021 un forte ritracciamento del +50%, per poi in entrambi i casi dare performance inimmaginabili, anche se nel primo caso abbiamo assistito a un’esplosione parabolica e incontrollata, non paragonabile a quella del 2021 che è stata solo una presa di liquidità al di sopra dei massimi. Quindi è in generale un periodo, quello dell’autunno, che porta con sé incertezza.

Chissà nel 2025 cosa vedremo, se il fatto che questo ciclo è iniziato prematuramente porterà ad un inverno anticipato, se davvero le mezze stagioni spariranno anche nel mercato finanziario o se a seguito di questa estate avremo inerzia sufficiente per correre al rialzo riprendendoci ciò che ci è stato negato nel 2021. Ma come dice Pal in un’intervista a Bankless, questo non ci interessa: ora siamo in estate.

Conclusioni

Le criptovalute sono un enorme regalo concessoci nel momento storico in cui viviamo. Se l’industria tecnologica è in un enorme trend di adozione e di ritorni, fin dalla fine degli anni ’80, le Crypto sono il cavallo più veloce di questa carovana di performance, sia a livello di adozione che di sviluppo, ma in particolare nell’ambito dei ritorni sull’investimento.

Lo possiamo notare dai dati: Bitcoin è il best performing asset dell’ultimo decennio. Solo l’intelligenza artificiale ci batte in questo, dalla nascita di OpenAI le applicazioni di intelligenza artificiale hanno performato meglio, ma rimangono le crypto il principale protagonista del grande trasferimento di denaro e ciò che è speciale è che se le AI mantengono i soldi all’interno di un sistema altamente controllato, le crypto per natura offrono una via di fuga anche da questo apparato di controllo.

Le percentuali da battere per evitare la svalutazione della moneta sono intorno alla doppia cifra. Come abbiamo visto in questo approfondimento, il settore Web3.0 ci offre ritorni complessivi, considerando anche i ritracciamenti dell’inverno economico, che vanno ben oltre il 150% annualizzato.

Non sprechiamo questa opportunità, non azzardiamo su progetti fuffa, non esageriamo ad esporci nella curva del rischio, perché il mondo finanziario è costruito intrinsecamente per trasferire denaro dalle mani deboli alle mani forti. Con la giusta preparazione e pazienza possiamo essere noi quelle mani forti in grado di accumulare e incamerare le ricchezza che può cambiare le sorti delle generazioni future.

Ora siamo agli albori dell’estate economica, la massa e la FoMO non sono ancora arrivate nel nostro settore, le performance recenti di Gamestop ci ricordano ciò che i retail sono in grado di fare, quindi preparate i vostri carri, ferrate i vostri cavalli migliori, perchè la corsa verso il prossimo inverno si farà sempre più frenetica ed imprevedibile.