Real World Asset (RWA)

Di Massimiliano Casini

I Real World Asset promettono di essere il trend del futuro e collegare i mondi finanziari tradizionale e crypto. Che cosa sono? A che punto siamo?

Introduzione al focus on

Benvenuto Criptoinvestitore nella sezione focus della newsletter settimanale, dove cerchiamo di fare chiarezza sugli argomenti più interessanti del momento.

Visto che nell’ultimo periodo il mercato sembra essere immobile, andiamo a parlare di quello che sta avvenendo a cavallo dei due mondi finanziari, crypto e TradFi, concentrandoci sul settore dei RWA, ossia Real World Asset.

Iniziamo facendo chiarezza su quali sono gli asset tradizionali riportabili su blockchain o su DLT, cercando di motivare perché avrebbe senso spostarli su questa tecnologia. Dopodiché ci dedicheremo alle varie categorie di piattaforme DeFi RWA che stanno nascendo, nonché sui protocolli che stanno innovando maggiormente.

Quindi, mettete la testa all’ombra e allontanatevi dal campo da beach volley per scoprire uno dei trend che porterà alla DeFi maggior valore nei prossimi anni.

L’approfondimento è stato scritto dal formatore TCG Massimiliano.

Questo approfondimento è stato pubblicato in esclusiva sulla nostra newsletter Whale Weekend del 18 agosto 2023. Iscriviti per non perdere articoli inediti, analisi, news della settimana e tanto altro ancora!

Indice

Cosa sono i RWA?

Per Real World Asset intendiamo tutti quegli asset esistenti attualmente nel mondo della finanza tradizionale, che potrebbero sfruttare la tecnologia DLT o blockchain per aumentare aspetti come:

- Dinamicità: una volta creato, l’asset potrebbe essere scambiato e mintato da qualsiasi persona dotata di un wallet;

- Performance: la possibilità di creare un asset frammentabile, consentirebbe anche a piccoli investitori di acquistarlo. In questo modo si potrebbe potenzialmente raccogliere un capitale maggiore e più rapidamente, grazie alla facilità di acquisto e di vendita;

- Riduzione dei costi: l’assenza o la riduzione degli intermediari calerebbe notevolmente i costi di gestione di alcuni asset, aumentandone la richiesta da parte del mercato;

- Trasparenza: essendo questi asset portati su una tecnologia open source, i vari investitori o regolatori potrebbero vedere 24/7 lo stato di un asset tramite block explorer pubblici o dashboard di dati;

- Componibilità: mediante l’utilizzo di piattaforme di DeFi, questi asset potrebbero sbloccare delle funzionalità extra date dalla componibilità accessibile in vari protocolli, aumentando di conseguenza i rendimenti ottenibili e i casi d’uso per gli investitori.

Tutti questi meccanismi, a oggi in gran parte solo teorizzati, potrebbero creare e modificare la finanza del futuro dando vita a una versione molto più sicura e performante, aumentandone la trazione anche in luoghi della terra ora sconnessi da questo mondo. Questo processo di creazione di asset su DLT e blockchain si definisce tokenizzazione.

La tokenizzazione

La tokenizzazione consente di creare o di ricreare, sotto forma di token, asset della finanza tradizionale. Tuttavia è possibile anche dar vita a versioni NFT per differenti scopi e modelli di vendita. Il procedimento di tokenizzazione o di rappresentazione tramite NFT può avvenire essenzialmente in due modi:

- Native token: l’azienda/istituto stesso crea direttamente l’asset finanziario su blockchain come NFT a tiratura unica o limitata, oppure sotto forma di token a tiratura limitata o illimitata.

- Non-Native token: qui troviamo un’azienda/istituto che acquista per primo questi asset nella finanza tradizionale, diventandone quindi custode e poi emettendone una versione tokenizzata su blockchain sotto forma di NFT o token.

Potremmo quasi vedere questa prima differenza come quella che c’è tra un asset nativo o un asset wrappato (tipo WBTC). Infatti, in questo esempio l’asset nativo esiste sulla chain su cui è emesso per primo, mentre la sua versione wrappata consente di spostarlo su una chain NON nativa.

La differenza che ci potrebbe essere invece tra l’emissione di NFT o token ha a che fare con la sua frammentazione.

Se ad esempio avessimo un immobile da ufficio dal costo di 200k e affittabile per 500€ al mese, potremmo emetterlo o sotto forma di X token, così da ridurne il costo per singola entità, oppure come un unico NFT da 200k. La scelta varia a seconda dell’azienda o persona che lo ha creato. L’obiettivo potrebbe essere quello di venderlo in blocco a un investitore, oppure di ridurne il costo tramite frammentazione, così da lasciare una parte del rendimento generato dall’affitto dell’asset.

Ecco un articolo per comprendere meglio il meccanismo di tokenizzazione e lo stato delle regolamentazioni.

Outlook di mercato

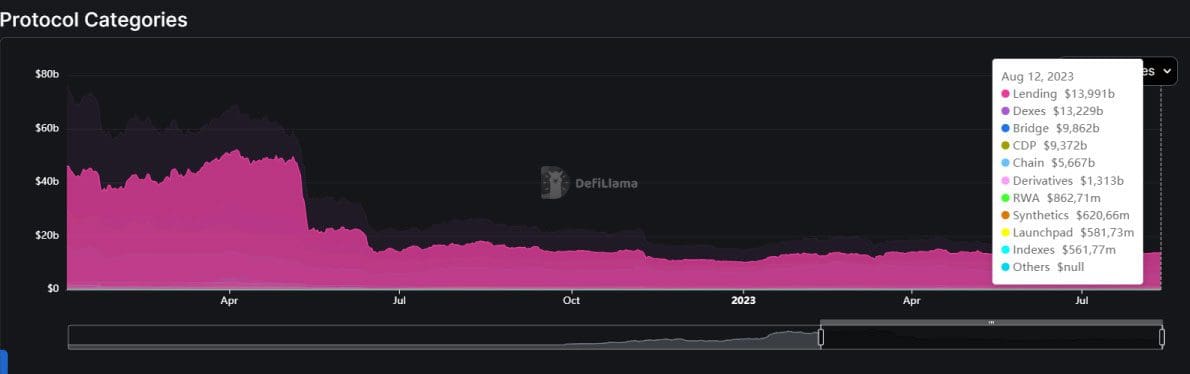

Il mercato dei RWA è ancora molto piccolo rispetto a quello di altre tipologie di protocolli DeFi come i DEX, le piattaforme di lending, i CDP e i portali di liquid staking.

Questo perché se gran parte dei protocolli di DeFi nati negli ultimi tre o quattro anni si sono mossi e hanno offerto dei servizi tramite l’utilizzo di asset digitali come le criptovalute e gli NFT, la tipologia dei RWA necessita che vengano prima tokenizzati asset della finanza tradizionale. Per fare ciò, è indispensabile una regolamentazione chiara, unita alla fiducia da parte di grandi istituzioni finanziarie tradizionali.

Come possiamo vedere in questa immagine presa da DeFiLlama, la categoria dei RWA detiene in termini di TVL solo 860 Milioni di dollari. Rispetto a gruppi come i DEX o le piattaforme di lending, questa è quasi 1/15.

La cosa realmente intrigante è che il mercato degli asset tradizionali, quindi quello di azioni, obbligazioni, materie prime, immobili ecc. è infinitamente più grande rispetto a quello dell’intera DeFi. Sarà quindi interessante vedere come e quanta liquidità potrà attrarre la transizione da un mondo all’altro. Insomma, un vero game changer.

Il TVL di questa categoria è aumentato dopo che uno dei protocolli di DeFi più grandi, ossia MakerDAO, ha effettuato una proposal molto interessante che ha richiamato l’attenzione di numerosi investitori istituzionali.

Il protocollo creatore della stablecoin sovra-collateralizzata DAI ha cambiato le riserve a collaterale della stessa, aggiungendo ai soli asset digitali anche alcuni reali come i bond americani. In questo modo, sicurezza e liquidità del collaterale alla base di DAI sono aumentate; la stablecoin è ora compliant con le leggi americane e diventa un asset produttivo.

Il protocollo MakerDAO ha cercato di raccogliere capitali sotto forma di DAI tramite un suo “sotto-protocollo” chiamato Spark, che consentirebbe ai vari investitori di depositare DAI in cambio di sDAI. Quest’ultimo è un token ERC-4626 che rappresenta una ricevuta del token originale bloccato dentro il Dai Saving Rate (DSR) module e che riceve passivamente un interesse dell’8% annuo pagato direttamente da MakerDAO.

Tipologie di RWA esistenti

Esistono numerose tipologie di Real World Asset nel mondo DeFi e tantissime altre dovranno ancora essere create.Ma soprattutto, esse dovranno trovare un meccanismo di business e tokenomics innovativo per funzionare veramente.

Ci sono però gia alcuni protocolli che lavorano bene da qualche anno e che hanno trovato la loro piccola nicchia di mercato. In ogni caso, dovranno crescere molto in termini di TVL prima di diventare appetibili per investitori più grandi.

Andiamo a vedere le varie categorie di RWA e spendiamo qualche parola per descriverne l’utilità e il funzionamento:

- Money Market: questa tipologia offre la possibilità ad aziende o istituzioni del mondo tradizionale di prendere dei prestiti tramite delle piattaforme di lending in DeFi. Il funzionamento può poi variare in funzione di come vengono raccolti i capitali:

- Depositi interbancari collateralizzati: la piattaforma offre dei prestiti per quelle società che vogliono prenderli e possono depositare, sotto forma di collaterale, asset tokenizzati di qualsiasi tipo o tramite depositi interbancari;

- Cessione del credito: questa tipologia offre la possibilità ad aziende o istituzioni del mondo tradizionale di prendere dei prestiti tramite delle piattaforme di lending in DeFi. Il funzionamento solitamente ruota attorno la cessione del credito. Il portale fa quindi da ponte per chiunque voglia cercare di vendere del credito di breve o lungo periodo in cambio di liquidità istantanea;

- …

Gli esempi più famosi in questo caso sono Polytrade e Defactor.

- Equity e Debt: tokenizzazione di asset come stock e bond governativi e non, con rilascio di dividendi, corredati di mercati secondari in cui comprarli e venderli prima della scadenza (se necessario). In questo caso avremo la sicurezza di asset tradizionali che in molti casi hanno basso rischio di fallimento e volatilità ridotta, oltre alla possibilità di guadagnare passivamente dividendi da parte di alcune azioni, oppure cedole rilasciate giornalmente o alla chiusura di un blocco da parte di alcune obbligazioni. L’esempio più famoso in questo gruppo è sicuramente Centrifuge, una parachain di Polkadot in collaborazione con AAVE e MakerDAO, oppure Maple Finance, GoldFinch, Ondo Finance e Tprotocol.

- Real estate: tokenizzazione di asset real estate per ottenere rendite passive date dall’affitto, o per renderli asset collateralizzabili e utilizzabili per ottenere prestiti in altre piattaforme di DeFi. I portali che si stanno muovendo meglio su questo aspetto sono Tangible e Propy.

- Commodity: tokenizzazione di commodity come lingotti d’oro, argento e materie prime tramite società terze. La società crea una versione tokenizzata e scambiabile a mercato dell’asset reale, così da renderlo più liquido e facendo lei da garante. Le piattaforme più utilizzate sono la ormai famosissima Paxos, che ha creato la versione più nota dell’oro, ossia PAXG, e anche Landx, che invece cerca di essere più concentrata sulle commodity legate all’agricoltura.

- Luxury e collezionismo: tokenizzazione di asset legati al lusso come:

- Orologi;

- Quadri;

- Capi di alta moda;

- Vini;

- Oggetti da collezione. In questo caso la società funge come un banco dei pegni che garantisce un credito parziale in funzione del costo dell’oggetto messo a collaterale e lo vende a mercato nel caso il debito superi una certa soglia o una determinata data.

Questa nicchia è ancora molto piccola perché richiede molta fiducia e regolamentazioni più stringenti, oltre ad avere necessità di valutare la legittimità del prodotto alla base. In ogni caso, le applicazioni che stanno facendo maggiori passi avanti sembrano essere Galileo Protocol e la già citata Tangible.

- Carbon credit: crediti che le aziende che emettono CO2 sono obbligate ad acquistare al superamento di una certa soglia chiamata cap and trade per non dover pagare una multa. In questo modo le aziende sono incentivate a ridurre le loro emissioni, così da acquistare meno crediti e nel contempo venderli a mercato a qualche altra società interessata. Le piattaforme di questo tipo tokenizzano i carbon credit così da creare un mercato libero e per poter raccogliere maggiore liquidità. Le realtà più avanti in questo settore sono Toucan e KlimaDAO.

Speculazione e use case ipotetici

Pensando alle possibilità di questo mercato e a ciò che si potrebbe esprimere sotto forma di DeFi, onestamente non vedo fine.

Il punto fondamentale e che mi è sempre più chiaro è che non sarà il mercato crypto a essere portato nel mondo della TradFi, ma che al contrario l’ultimo sfrutterà le potenzialità offerte da questa tecnologia per creare i propri prodotti.

Immaginate di poter collegare e di tokenizzare tutto il mondo tramite wallet, smart contract e blockchain. Potremmo collegare il conto dell’azienda per cui lavoriamo a uno smart contract che smista il nostro stipendio lordo, direttamente nel wallet, in contributi che andremo a versare, nelle tasse da pagare e in molto altro. Potremmo poi rendere il nostro contratto di lavoro un NFT, valutabile da qualche società di rating o da qualche money market con un certo valore di credito.

Questo valore ci potrebbe dare accesso a un determinato debito, ripagato automaticamente e giornalmente, settimanalmente o mensilmente, direttamente dallo smart contract che smistava in precedenza il nostro stipendio lordo. In questo modo potremmo sfruttare la possibilità di credito senza la necessità di dover pagare un intermediario fisico, riducendo così costi e rischi.

Un’altra possibilità è legata all’affitto di una casa o al suo valore economico a mercato. Potremmo sfruttare la collateralizzazione dell’NFT, che rappresenta il valore economico di una casa o il rendimento passivo che genera, per prendere un prestito in un money market tramite un meccanismo simile a quello che abbiamo visto in precedenza. Oppure, potremmo dirottare una parte di tale credito a breve termine per ottenere della liquidità istantanea spendibile per un’eventuale spesa imprevista.

Come vedete, il limite è solo l’immaginazione e la complessità nella realizzazione di un meccanismo così difficile e lontano dal nostro presente. Però, tutti i tasselli stanno piano piano inserendosi nel mosaico; presto o tardi ci arriveremo.

Conclusioni

I real world asset saranno molto probabilmente il ponte che permetterà alla liquidità del mercato finanziario tradizionale di fluire liberamente in quello crypto. Speriamo anche che questo assist iniziale possa far scoprire alle varie istituzioni, ancora non molto consapevoli delle potenzialità del settore, quali use case potrebbe portare e come potrebbe migliorare il funzionamento di molti asset e settori finanziari.

Gli ostacoli da superare sono ancora molti. Prima di tutto il limite tecnologico ancora presente nella tecnologia delle DLT e delle blockchain, sia lato scalabilità che di sicurezza informatica. Le chain e gli smart contract non sono ancora pronti all’arrivo della mass adoption.

Fondamentale poi che la regolamentazione per questo settore sia chiara e non troppo stringente, atrimenti potrebbe fare il bene delle istituzioni ma il male alla immediatezza e alle possibilità che offre.

Fatto ciò ci sarà un lungo processo di valutazione, audit, custodia, sicurezza e fiducia che dovrà passare attraverso le varie società che decideranno di buttarsi in questo mondo e fare da apripista.

Come sempre, l’essere dei precursori di un trend comporta aspetti negativi come quello di rischiare molto e vedere numerosi progetti andare a zero a causa di errori banali o di scam clamorosi. Ci sono però anche aspetti positivi come la possibilità di poter beneficiare di rendimenti elevati e di costi d’acquisto minori.

Con il passare del tempo vedremo che cosa succederà al settore cripto, alla DeFi e infine a quello dei RWA. Voi che cosa ne pensate? Quali sono i progetti che state tenendo sott’occhio prima dell’arrivo della massa?

Articoli utilizzati per prendere spunto:

- Crypto.com – Report sui Real World Asset

- Chainlink – Tokenizzazione dei Real World Asset

- RWA Tokenization: What Does it Mean to Tokenize Real-World Assets?

- Real-World Asset (RWA) Tokenization for Blockchain Mass Adoption