Raydium: il protocollo DeFi...nitivo di Solana

Di Luca Boiardi

Raydium è un AMM costruito su Solana, chain sicura e veloce. Scopriamo come si utilizza e quali servizi offre!

Solana e Raydium: DeFi veloce, sicura e conveniente

Allacciate le cinture perché stiamo per fare un viaggio alla scoperta di una delle piattaforme di finanza decentralizzata di primo piano: Raydium.

Tra i numerosi ecosistemi del mondo crypto, Solana è uno di quelli più apprezzati e utilizzati. Questa blockchain fa di sicurezza, velocità ed economicità delle transazioni i propri punti di forza.

Oltre a questi aspetti, Solana può vantare diversi servizi DeFi innovativi e ricchi di opportunità. Scopriamo quindi cosa offre Raydium, punta di diamante di questo network.

Vorresti conoscere meglio il mondo crypto? Scopri i nostri corsi gratuiti e i workshop; li trovi sulla piattaforma di formazione The Crypto Gateway Learn!

Indice

Che cos’è Raydium?

In breve, Raydium è un AMM (Automated Market Maker) che offre diversi servizi fra cui lo swap, i pool di liquidità, il farm e lo staking.

Alla prima occhiata, tutto sembrerebbe come qualcosa di già visto in altri ecosistemi (e in parte è effettivamente così). Non facciamoci però ingannare: esplorando meglio la piattaforma, si scoprono alcune caratteristiche che la rendono particolare e innovativa. Fra queste, spicca soprattutto la liquidità.

Il classico AMM non è dotato di order book ma si fonda sui pool di liquidità. Perciò, durante l’acquisto o la vendita, l’utente interagisce con il pool e non con una persona. Al contrario, in un exchange come Binance, l’order book è l’elemento centrale di ogni compravendita: io vendo, tu compri e viceversa.

Raydium adotta una soluzione ibrida e molto innovativa. In passato integrava l’order book di Serum, mentre oggi non condivide più la liquidità con terze parti. La natura ibrida, non da puro AMM con pool di liquidità, consente alla piattaforma di offrire una soluzione che si adatta perfettamente alle esigenze dell’utente, riducendo le problematiche legate alla scarsa liquidità.

Il token RAY

Raydium è dotato di un proprio utility token (RAY) che può essere messo in stake, combinato nei pool di liquidità e utilizzato per partecipare alla governance della piattaforma stessa.

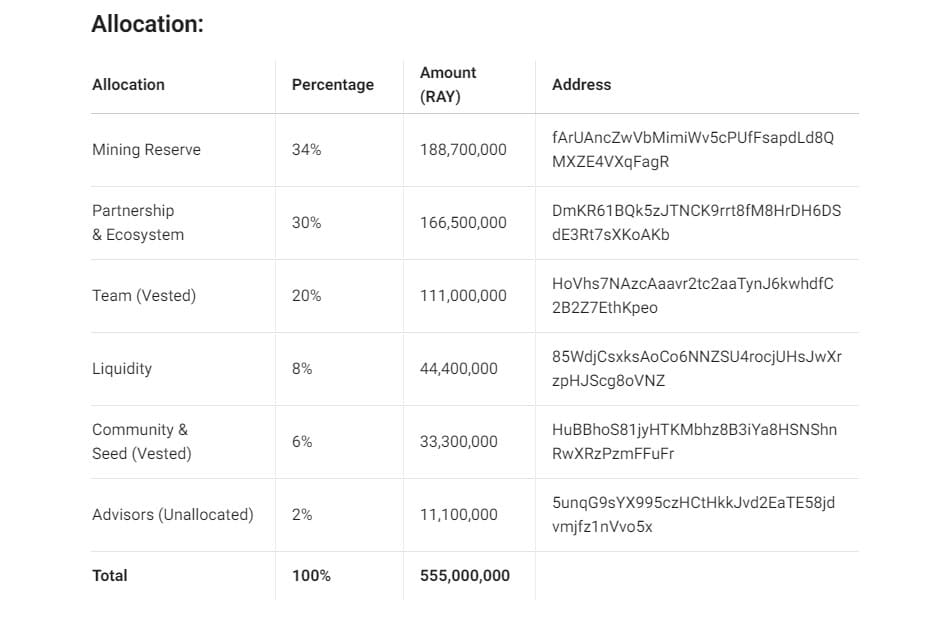

Lanciato a febbraio 2021, RAY ha una supply massima di 555 milioni di token, rilasciati gradualmente. A oggi, sono in circolazione poco meno di 300 milioni di pezzi.

Da segnalare che il 12% delle fee di trading generate sulla piattaforma vengono utilizzate per riacquistare RAY. Perciò, più Raydium DEX va bene e aumenta i volumi di scambio, migliore sarà la performance del token RAY, almeno in parte.

Su questo punto non ci sono particolari da evidenziare: è il classico token di un protocollo, dotato di funzioni e dinamiche molto simili a quelle di tanti suoi “colleghi”. Qui sotto puoi trovare l’allocazione del token.

Ok, ora siamo tutti incuriositi e pronti a metterci all’opera. Non perdiamo altro tempo ed esploriamo tutto ciò che Raydium ha da offrire!

Raydium Solana 101: come utilizzare il DEX

Innanzitutto, andiamo sul sito di Raydium, dove ci accoglie la schermata dedicata al Raydium swap, impostata di default sulla coppia di scambio RAY/SOL.

Per procedere allo scambio, abbiamo bisogno di un wallet adatto.

Le opzioni sono numerose e la scelta dipende da preferenze personali e abitudini. Ovviamente, Raydium supporta i principali wallet dell’ecosistema Solana (Solflare e Phantom), oltre all’hardware wallet Ledger, a MetaMask e altre opzioni. Il consiglio è quello di optare per quello che conosciamo meglio, così da rimuovere una variabile che potrebbe generare difficoltà e/o confusione.

Raydium accoglie l’utente con una grafica pulita ed elegante. Dal menu, ogni operazione è a portata di click in questo ordine: Swap, Liquidity, Portfolio e More, che ospita a sua volta Staking, Bridge, la documentazione e il disclaimer. Andremo a esplorare tutte queste funzionalità.

Nell’angolo in alto a destra troviamo il pulsante che ci consente di connettere il nostro wallet; inseriamo la password, approviamo e siamo pronti ad iniziare.

Vediamo quindi tutte le possibilità offerte da Raydium.

Raydium Swap

Come in ogni protocollo DeFi, non poteva mancare lo strumento per comprare e vendere token e coin, di ruolo assolutamente centrale.

Finora nulla di diverso rispetto al solito. Troviamo infatti i due classici riquadri in cui indicare i token da scambiare (uno sarà già in nostro possesso, l’altro sarà invece quello che andremo ad acquistare al suo posto). Completa l’opera il grafico, non presente nelle vecchie versioni della piattaforma.

Una volta selezionati i token, basta cliccare sul grande pulsante “Swap”, approvare la transazione nel wallet e attendere pochi secondi. A questo punto comparirà un messaggio di conferma della transazione.

I pulsanti sopra il riquadro di swap offrono alcune opzioni. Concentriamoci sulla scritta “0,5%”: si tratta dello slippage, impostato di default su questo valore. Possiamo modificare il dato se necessario, ma attenzione all’impatto che quest’azione potrebbe avere sui costi.

Raydium Liquidity: guadagnare fornendo liquidità

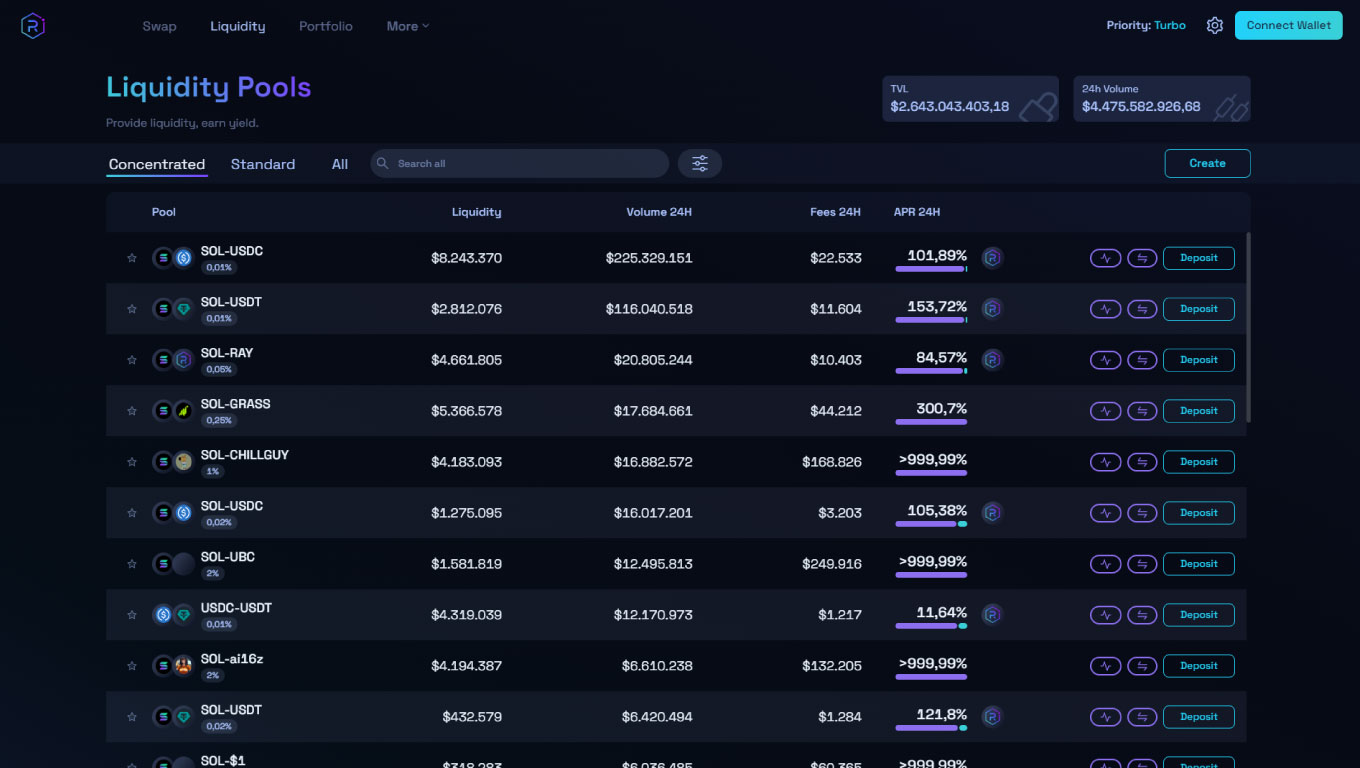

In questa sezione si trovano tutti i pool di liquidità disponibili su Raydium.

Subito prima della lunga lista abbiamo la possibilità di scegliere quali visualizzare tra Concentrated e Standard. Qual è la differenza? I pool di Raydium standard sono quelli classici, come li conosciamo anche da altri protocolli di finanza decentralizzata. I pool concentrati consentono ai fornitori di liquidità di impostare un range di prezzo in cui la liquidità è attiva, concentrandola in un’area specifica (da qui il nome “concentrated”). Questo articolo di Raydium spiega nel dettaglio il funzionamento anche lato tecnico.

Chiaramente non c’è una scelta giusta o sbagliata: sarà il liquidity provider a scegliere su quale pool versare il proprio denaro, a caccia di una rendita passiva che propone cifre di tutto rispetto (variabili nel tempo).

Fornire liquidità è semplice, basta seguire questi passaggi (l’immagine a fine paragrafo può aiutare):

- Scegliere su quale pool vogliamo versare dei fondi;

- Cliccare sul tasto Deposit;

- Indicare la quantità di crypto da depositare. Eventualmente, dovremo anche scegliere in che range offrire liquidità (solo per i pool concentrati);

- Confermare e attendere qualche secondo per completare l’operazione.

Una volta che saremo diventati liquidity provider, avremo modo di visualizzare dalla pagina Portfolio la nostra situazione. Se volessimo, compiendo la procedura inversa potremo anche prelevare parte o tutto l’importo precedentemente versato.

Attenzione: riceveremo in cambio dei token LP, una sorta di attestazione della liquidità che abbiamo deciso di fornire. Dovremo conservarli per poterli restituire nel momento in cui vorremo tornare in possesso dei capitali versati nel pool.

È finalmente giunto il momento: dobbiamo parlare della rendita, l’aspetto più caldo e interessante. Dalla pagina siamo in grado di visualizzare le percentuali di fee annuali che andremo a guadagnare. Come dicevamo, almeno per ora, si tratta di numeri decisamente interessanti e di tutto rispetto.

Le rendite vengono accreditate direttamente in LP token, perciò non è richiesta alcuna azione aggiuntiva da parte nostra. Se si è nel mondo Solana, Raydium è davvero un ottimo protocollo: buoni guadagni ed elevata sicurezza.

Curiosità: da dove arrivano le somme che otteniamo come compenso?

A ogni swap, Raydium applica una commissione variabile tra lo 0,1 e lo 0,01%. Le fee generate da uno specifico pool di liquidità vengono in parte distribuite ai liquidity provider, rispettando le proporzioni dei capitali versati dagli stessi (più liquidità fornita = maggiore quota di fee).

Avendo parlato di guadagno, dobbiamo però trattare anche di perdita, nello specifico di impermanent loss. È fondamentale valutare bene su quali pool puntare ricordando che all’aumentare della rendita aumenta anche il rischio. LP con APY/APR stellari sono probabilmente composti da coin/token molto volatili, il che richiede davvero molta cautela. Se una coin cresce più dell’altra, probabilmente subiremo impermanent loss. Oppure, se le monete crollano di prezzo, APY/APR galattici potrebbero comunque non farci rientrare dalla perdita.

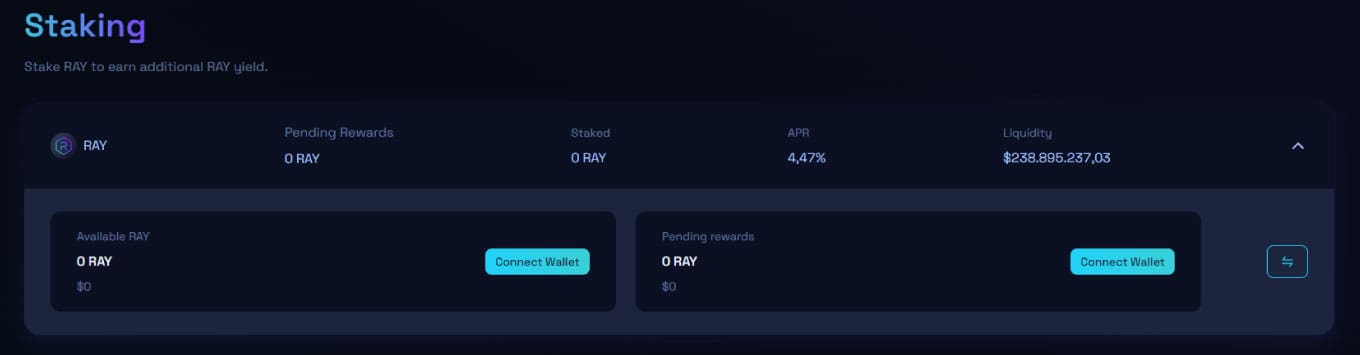

Raydium DEX Staking: guadagna con RAY

I token RAY possono essere messi in stake per generare altra rendita. Dalla pagina Staking, sotto la voce More del menu, è possibile procedere in questo senso. È sufficiente cliccare sull’unica sezione disponibile, riferita appunto al token RAY.

Il compounding è da fare manualmente. Ciò significa che i guadagni generati vanno reinvestiti in autonomia. È però un processo più rapido e semplice rispetto a quello delle farm: qui basta raccogliere e poi mettere direttamente in stake i token ottenuti.

Anche in questo caso sarà necessario fornire l’approvazione al wallet per ciascuna azione; nello specifico, una per la raccolta e una per il versamento in stake.

Ovviamente, in ciascuna delle due operazioni pagheremo delle fee (molto contenute).

AcceleRaytor di Raydium

Dopo aver esplorato le funzionalità maggiormente utilizzate, diamo un’occhiata anche al resto.

Iniziamo da AcceleRaytor, un launchpad dedicato a nuovi e promettenti progetti su blockchain Solana.

Il concetto è molto simile a quanto già visto su altre piattaforme, come Binance: tramite il launchpad, i nuovi progetti raccolgono capitali per proseguire nella loro avventura.

Le persone che decidono di investire ottengono i token a un prezzo vantaggioso, assicurandosi un guadagno quasi certo (mettiamo sempre un “quasi” per sicurezza). AcceleRaytor ha diversi meccanismi di allocazione delle coin: massima e lottery.

Il primo imposta un limite massimo per utente e distribuisce i token proporzionalmente.

Il secondo invece è più aleatorio e assegna le coin agli utenti in possesso di ticket vincenti (i ticket si ottengono depositando degli USDC).

Al momento, tutti i pool sono conclusi e nessuno è in arrivo. Tuttavia, è consigliabile tenere d’occhio spesso questa sezione per non perdersi alcuna opportunità!

Nota di novembre 2024: questa funzionalità è deprecata e quindi non più disponibile sul portale.

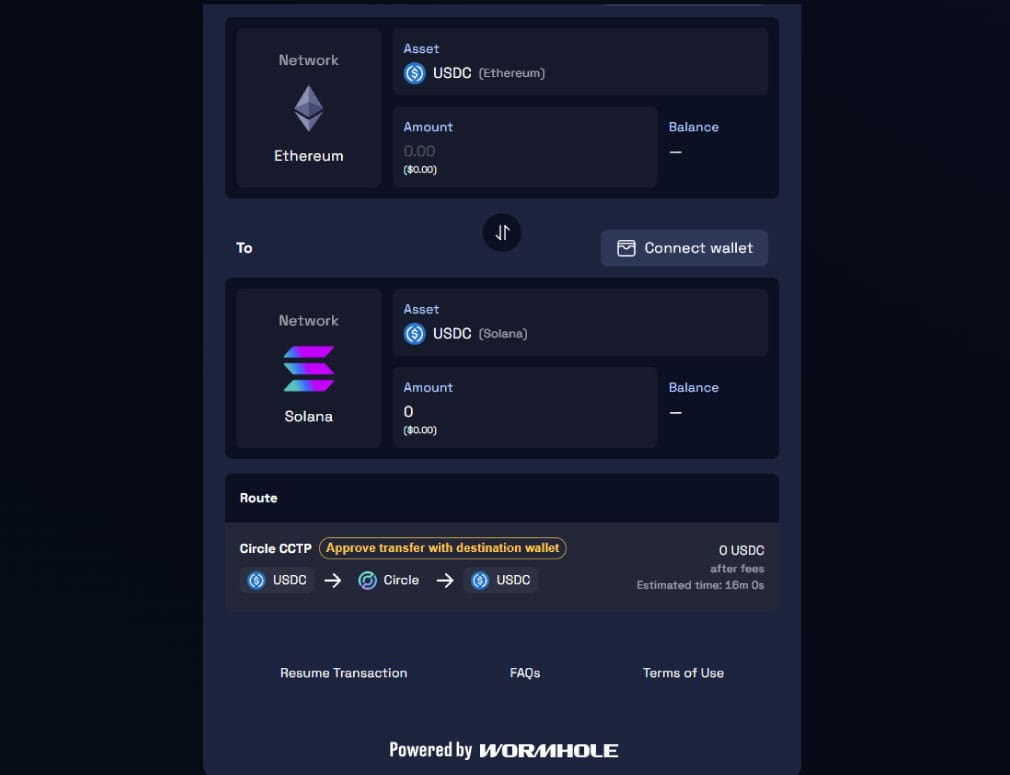

Bridge Raydium x Wormhole

In collaborazione con Wormhole, Raydium propone un bridge interno per spostare gli asset tra diverse blockchain e Solana. Al momento della scrittura troviamo Ethereum, Avalanche, Optimism, Arbitrum, Polygon e Base.

Costi e dettagli sono visibili nella FAQ accessibile direttamente dalla pagina Bridge.

Raccomandiamo attenzione quando si utilizzano i ponti tra network: seppur comodi, possono essere soggetti a bug e attacchi esterni. Procedere solo se si comprendono i rischi e se si ha estrema necessità, altrimenti optare per altre soluzioni, come la conversione su exchange.

Raydium: il protocollo DeFi di Solana che va oltre i soliti standard

Ora che ne sappiamo di più possiamo dirlo senza problemi: definire Raydium Crypto solo un AMM è riduttivo.

Oltre a offrire tutti i servizi di un Automated Market Maker, questo protocollo fa dei passi in più verso l’ottimizzazione, mantenendo un’esperienza d’uso intuitiva e pulita.

Semmai potremmo assegnarli il titolo di AMM 2.0, già in tempi non sospetti avanti rispetto ai competitor. Impossibile ignorarlo se si è nell’ecosistema di questa chain. In costante crescita e aggiornamento, è assai probabile che la piattaforma proporrà ulteriori novità che non vediamo l’ora di scoprire.

Solana si conferma un ambiente carico di idee, opportunità e innovazioni: Raydium ne è l’ennesima prova.