Come funzionano gli Oracoli?

Di Massimiliano Casini

Gli oracoli sono dei middleware che permettono di riportare su blockchain dei dati verificati presi dall’esterno

Introduzione al focus on

La blockchain è una tecnologia innovativa e disruptive che, grazie alle sue caratteristiche fondamentali come il fatto di essere basata su una rete p2p, di essere trasparente e di poter archiviare dati che diventeranno immutabili. Ha grandi potenzialità per essere integrata in molti settori che utilizziamo quotidianamente.

Purtroppo però, una blockchain di prima generazione come quella di Bitcoin sembra presentare limitazioni nelle funzionalità principali che osserviamo oggi, come la possibilità di costruire applicazioni complesse. Per questo motivo, nel 2013, Vitalik Buterin e altri membri della Ethereum Foundation diedero vita a Ethereum e agli smart contract.

In realtà, il concetto di smart contract era già stato ideato nel 1997 da Nick Szabo, ma si pensava che la loro implementazione avrebbe appesantito la rete Bitcoin e che l’obiettivo principale del network fosse creare un’alternativa al sistema di valuta tradizionale. Per queste ragioni, l’idea non ricevette l’attenzione necessaria.

I contratti intelligenti possono essere creati e installati su una blockchain e sono in grado di eseguire funzioni più complesse rispetto alle classiche operazioni di transazione e verifica dei dati.

Grazie a questa tecnologia, nel 2017 sono state create le prime altcoin attraverso il processo di ICO (Initial Coin Offering), e successivamente un numero sempre crescente di applicazioni decentralizzate, consentendo la costruzione di dApp finanziarie, sociali, legate all’economia reale (RWA) e molto altro.

Questo focus on è stato pubblicato in esclusiva sulla nostra newsletter Whale Weekend del 2 agosto 2024. Iscriviti per non perdere articoli inediti, analisi, news della settimana e tanto altro ancora!

Tuttavia, gli smart contract non sono così “intelligenti” come spesso si crede. Infatti, non possono accedere direttamente a dati esterni alla blockchain, definiti off-chain. Questo li limita nella capacità di conoscere il valore reale di una moneta scambiata al di fuori della propria catena, il prezzo di un asset reale nei mercati tradizionali o eventuali informazioni presenti su siti web.

Per questo motivo, poco dopo la nascita degli smart contract sono stati introdotti degli strumenti chiamati Oracoli. Questi possono essere installati come middleware all’interno dei contratti per potenziarne le funzionalità e aumentarne le possibilità di utilizzo.

Ma ci siamo mai chiesti come funzionano veramente, quali sono i principali casi d’uso e quali progetti stanno ritagliandosi una fetta crescente di mercato? Nel focus di oggi lo scopriremo nel dettaglio.

Guida alla lettura: nella parte iniziale scopriremo che cosa sono gli oracoli; poi ci sposteremo sulle feature principali; infine, parleremo dei più noti protocolli e token. Puoi passare direttamente all’argomento che ti interessa saltano delle parti.

Indice

I layer e le caratteristiche di una blockchain

Prima di addentrarci nel dettaglio nel funzionamento degli oracoli è bene capire come funziona una blockchain e quali sono le sue caratteristiche principali. Così facendo sapremo bene quali caratteristiche tecniche vengono ereditate dallo smart contract costruito al di sopra e, quindi, gli scopi principali per cui può essere utilizzato.

Una blockchain non è altro che un registro distribuito su più nodi p2p, che utilizza la crittografia per proteggere l’identità dei partecipanti al network e per consentire agli utenti di detenere asset digitali tramite l’utilizzo di wallet composti da una chiave pubblica e privata.

La blockchain si basa su alcune caratteristiche principali:

- Decentralizzazione: il network non è controllato da una singola entità o organizzazione. Invece, il controllo è distribuito tra tutti i partecipanti della rete, cioè i nodi, che collaborano per validare e registrare le transazioni.

- Trasparenza: tutte le transazioni registrate su una blockchain sono visibili ai partecipanti della rete, poiché il software alla base è open source. Ciò garantisce un alto livello di trasparenza, poiché ogni nodo mantiene una copia aggiornata del registro delle transazioni.

- Immutabilità: dopo che una transazione è registrata sulla blockchain, non può essere modificata o cancellata. Questo è garantito dalla struttura a catena dei blocchi e dall’uso della crittografia, che rende i dati registrati permanentemente verificabili e sicuri.

- Sicurezza: garantita da algoritmi crittografici che proteggono le informazioni e verificano le transazioni. Inoltre, la natura distribuita rende difficile per i malintenzionati alterare i dati, poiché richiederebbe il controllo della maggior parte della rete. Questo attacco viene definito: 51% attack.

- Consenso: le blockchain utilizzano meccanismi di consenso per validare le transazioni e mantenere l’integrità del registro. I meccanismi principalmente utilizzati sono il Proof of Work (PoW) e il Proof of Stake (PoS); esistono poi delle alternative simili.

- Pseudo-anonimato: mentre le transazioni sono trasparenti, i partecipanti della rete sono identificati da indirizzi alfanumerici che non necessariamente rivelano l’identità reale dell’utente. Ciò garantisce un certo grado di privacy, pur mantenendo la trasparenza delle transazioni.

Grazie a queste caratteristiche è considerata un ottimo luogo dove poter ricreare delle applicazioni che prendono spunto dal web 2, nonché delle versioni più elaborate che consentirebbero alle informazioni contenute all’interno di essere difficilmente manipolabili e incorruttibili.

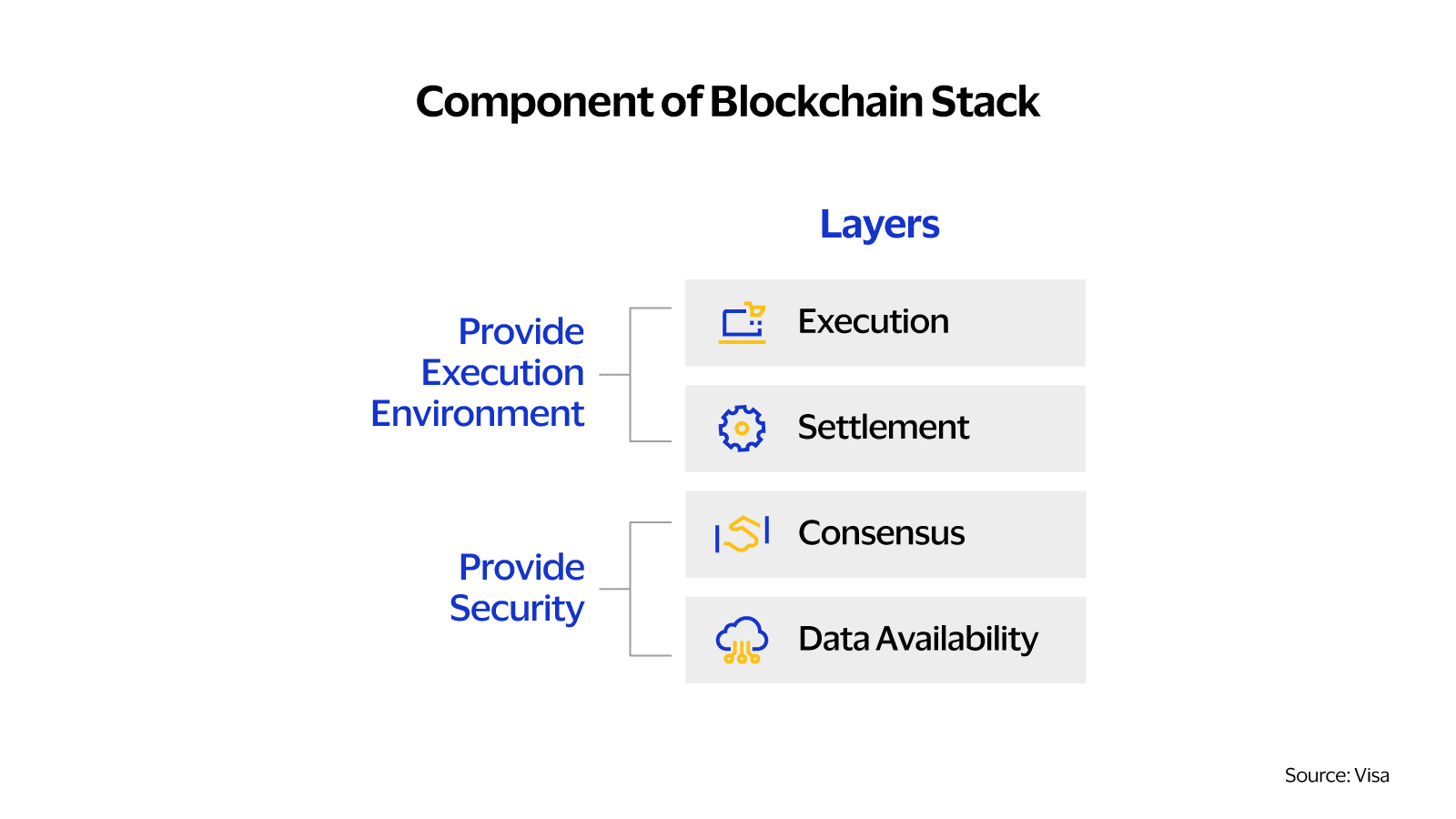

La blockchain non è però composta da una singolo layer. Infatti, l’architettura che sta dietro al suo funzionamento è composta essenzialmente da 4 layer di funzionamento con scopi e obiettivi diversi:

Ognuno di essi è un processo diverso necessario al suo funzionamento.

- Data Availability: questo layer funge da “magazzino di dati” e permette la loro disponibilità in qualsiasi momento. È il livello dove i block producer pubblicano i dati relativi all’ultimo blocco; deve avere in memoria lo storico complessivo delle transazioni passate che, se richiesto, deve essere accessibile e scaricabile da chiunque.

- Consenso: il livello di consenso è quello dove i vari nodi della rete raggiungono un accordo su quali dati vengono considerati veri e approvati e quali no. In più si occupa di stabilire come ordinare e validare le transazioni.

- Settlement: si occupa di garantire la finalità delle transazioni. Esso andrà quindi a verificare e validare le transazioni, verificare le prove del lavoro svolto, della continuità della rete, regolare dispute e disaccordi e, infine, proclamare l’immutabilità di una transazione.

- Excecution: il livello di esecuzione è quello più vicino all’applicazione con cui stiamo interagendo, responsabile della esecuzione degli smart contract e delle transazioni, nonché della convalida di tutti i dati che poi verranno memorizzati sulla chain.

Nell’ultimo layer avviene l’interazione con gli smart contract, che sono delle funzioni complesse costruite e installate sopra una blockchain, così da ereditare le sue caratteristiche principali e poter aumentare la complessità delle funzioni utilizzabili dagli utenti.

Cosa sono gli smart contract (SC)?

Uno smart contract è definibile come un programma informatico che si esegue automaticamente al verificarsi di determinate condizioni predefinite. Funziona e viene installato su una blockchain, ereditando le sue caratteristiche fondamentali, e ha lo scopo di automatizzare, verificare e far rispettare l’accordo tra le parti coinvolte, senza la necessità di intermediari.

Possiamo quindi vedere gli smart contract come un mix tra un contratto e una funzione informatica. Se semplifichiamo al massimo cio che è un contratto, questo non è altro che una serie di SE ed ALLORA. Ad esempio, se Mario paga 500€, allora potrà vivere in una casa per un mese.

Una funzione informatica è una cosa simile e anch’essa può essere sintetizzata come una serie di SE ed ALLORA. Può essere ad esempio una funzione excel: SE il numero contenuto all’interno della cella B2 è superiore a 100, ALLORA la cella diventerà verde; SE è inferiore, ALLORA diventerà rossa.

Facendo un’analogia ancora più intuitiva gli smart contract sono quindi, delle specie di distributori automatici digitali, installati su una blockchain, che rispondono e ci danno il prodotto una volta che abbiamo interagito con la macchina o se abbiamo adempito ad una regola scritta al suo interno. Una regola classica è data proprio dal pagamento di un servizio; ad esempio, se inseriamo all’interno di un contratto intelligente X $ETH, riceveremo in cambio Y $COIN, dove il rapporto tra i due è di 1 a 4. Quindi per ogni $ETH che deposito riceverò 4 $COIN. Questo è ciò che ha dato vita alla bolla delle ICO del 2017.

Questo è solo un esempio dell’utilizzo di uno smart contract, ma in realtà grazie ad una serie di queste funzioni complesse che cooperano fra di loro, è possibile creare sopra un network distribuito delle vere e proprie applicazioni che ci consentono di prendere dei prestiti, scambiare monete, piazzare delle scommesse, creare dei domini e molto altro.

Se volete capire nel dettaglio quali sono le principali applicazioni che si sono sviluppate grazie agli smart contract vi basta dare un occhiata agli ecosistemi che si sono creati sulle principali app. Se invece volete concentrarvi sulle applicazioni finanziarie nate negli scorsi anni, vi consiglio di dare una lettura alla guida sulla finanza decentralizzata preparata da noi di The Crypto Gateway in forma scritta o video.

Il problema degli SC risiede nella tecnologia su cui sono sviluppati. Questa infatti non è in grado di recepire e prendere informazioni all’esterno del suo database. Per questo motivo sono nati gli oracoli, che se installati nei contratti intelligenti consentono a quest’ultimi di aumentare le proprie funzionalità e di ottenere dati all’esterno.

Cosa sono gli oracoli?

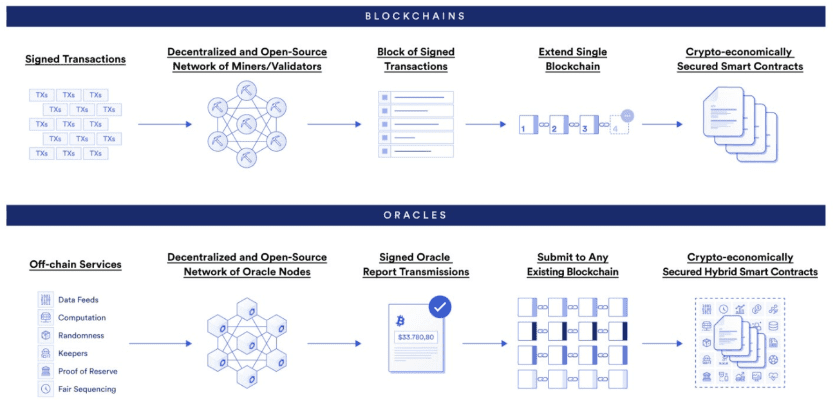

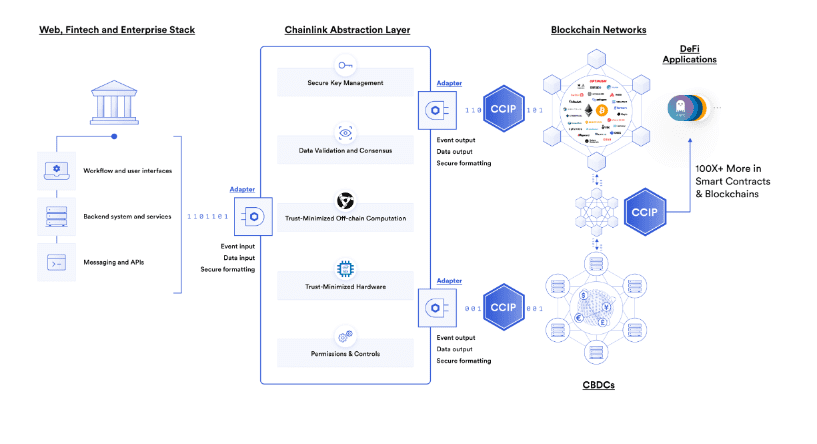

Un oracolo è un servizio o un protocollo che fornisce informazioni esterne (off-chain) a una blockchain (on-chain), consentendo agli smart contract di interagire con dati del mondo reale. Gli oracoli agiscono quindi come dei ponti/intermediari tra il mondo esterno e la blockchain, recuperando, verificando e trasmettendo dati che non sono disponibili al network.

I dati possono essere di diverse tipologie; le più comuni sono:

- Prezzi di mercato: i feed di prezzo permettono la creazione di una finanza on-chain (DeFi), in grado di poter replicare gli applicativi della finanza tradizionale, ma su un ambiente aperto e non manipolabile.

- Risultati dal mondo reale: un risultato sportivo, l’esito di un elezione politica, un’estrazione della lotteria e molto altro. Con queste informazioni è possibile creare delle piattaforme di gambling su qualsiasi cosa.

- Condizioni meteorologiche: attraverso la validazione di dati meteo potrebbe avvenire un pagamento da parte di un’assicurazione al verificarsi di un eventuale evento atmosferico.

- Eventi Legali: un oracolo è in grado di poter leggere dei contratti legali e delle registrazioni notarili, trasmettendole poi on-chain, permettendo la costruzione di piattaforme che ripagano l’utente che ne ha diritto.

- …

Questi dati possono provenire da API (application programming interface), sensori IoT, database o anche altre chain. Le API non sono altro che delle interrogazioni informatiche fatte da un sito all’altro.

Come possiamo vedere, gli oracoli si occupano di rendere affidabili i dati che vengono registrati su blockchain, così da poter avere una veridicità di quest’ultimi in un ambiente che non permette l’errore, poiché basa tutto il suo funzionamento su questo presupposto.

È importante sottolineare che gli oracoli non rimuovono la fiducia, ma la delegano verso più partecipanti, privi di conflitto d’interesse e soprattutto incentivati a svolgere un lavoro “pulito”, dato dal pagamento per il servizio che forniscono e da una “punizione” in caso si comportino male.

Capiamo ora il meccanismo di funzionamento di un oracolo, così da poter comprendere come questi protocolli riescano a inviare dei dati validati verso una blockchain.

Un oracolo è un nodo creato da un entità che per validare dati e rendersi parte di un network deve installare il software fornito dal protocollo stesso, avere determinate caratteristiche hardware e provvedere a vincolare una parte di monete da bloccare in stake. Dopodiché il suo lavoro sarà quello di fornire una serie di informazioni diverse al network, in base alle richieste di quest’ultimo, comportandosi come una specie di marketplace di dati, accessibile a chiunque. Varia poi il suo modello in funzione di come vengono forniti i dati: automaticamente ad intervalli regolari o direttamente dallo smart contract o chain.

Ogni nodo fornisce dati a chi li richiede. Se il lavoro svolto dal nodo è corretto, allora riceverà un pagamento sotto forma di nuova moneta “minata”, oppure di fees raccolte dagli utenti, SC e/o BC. Se invece si comporterà in maniera scorretta, ad esempio non permetterà la reperibilità di queste informazioni o peggio cercherà di manipolarle, la rete lo punirà con lo slashing, ossia l’espulsione del nodo dal network, nonché con la presa di una parte o della totalità delle sue monete in stake.

Insomma, il meccanismo è molto simile a quello che vediamo in una chainche utilizza il consenso proof of stake, ma invece che validare i dati all’interno del network lo fa con quelli dall’esterno. Gli oracoli però non si occupano solo di portare i dati dal mondo off-chain a quello on-chain, ma anche del contrario e di molto altro. Vedremo nella sezione dedicata alle tipologie di oracoli cosa sono in grado di fare e le principali differenze tra di essi.

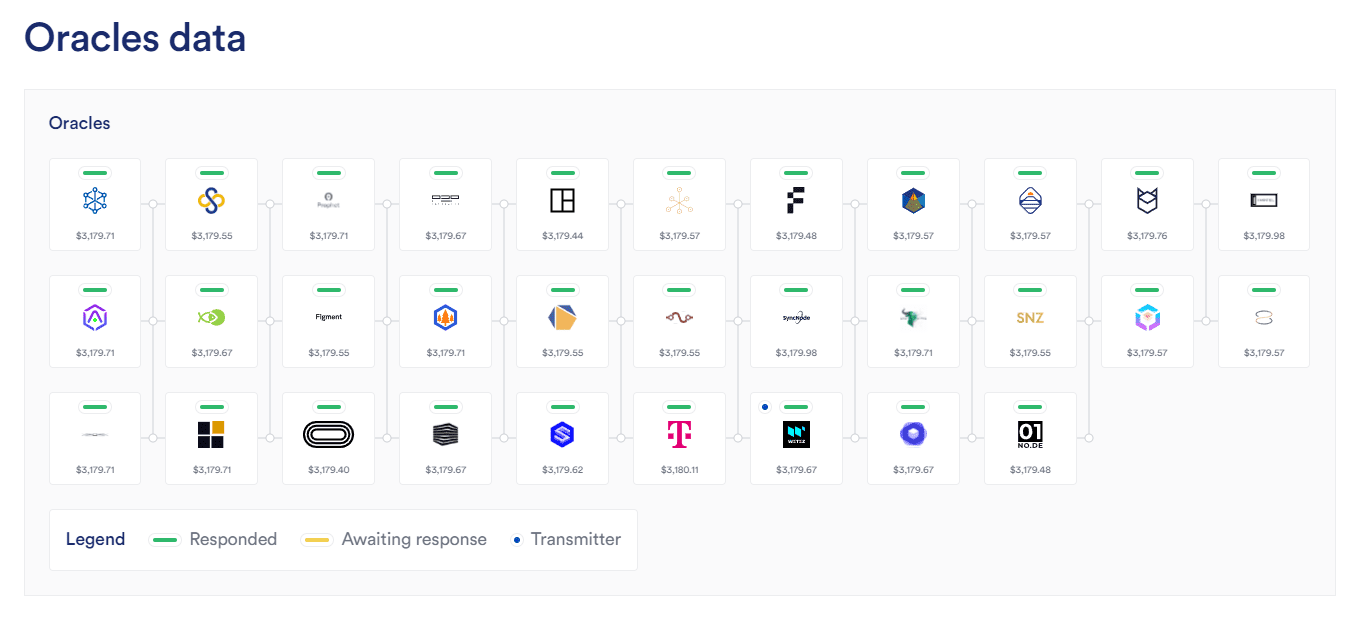

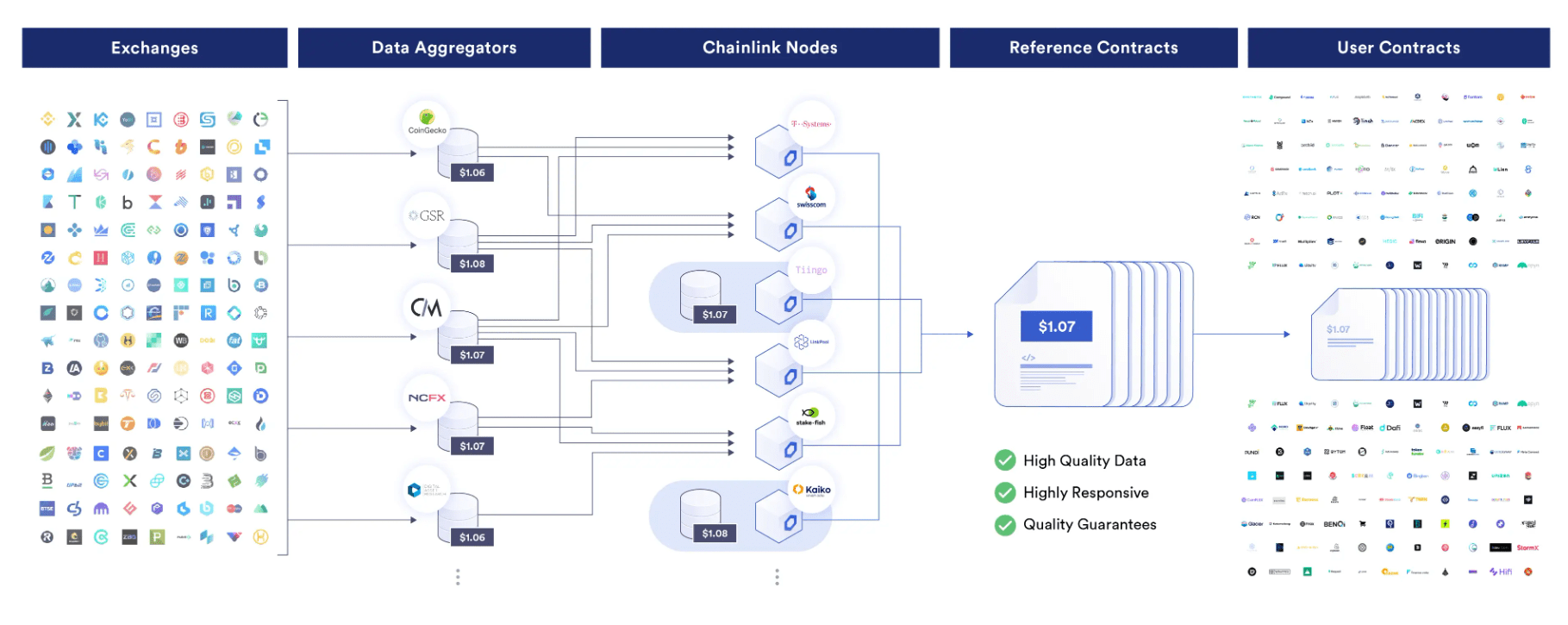

Naturalmente, dato che una BC fa affida i propri dati a un set di nodi validatori, essa non può poi appoggiarsi a un singolo oracolo per ricevere dati esterni. Per questo motivo, gli oracoli possono essere centralizzati o decentralizzati; quelli che stanno prendendo maggior piede sono del secondo tipo, poiché basano la fornitura delle informazioni da un set di oracoli diversi, soppesando il valore di questi dati in funzione a diverse caratteristiche che compongono uno score di affidabilità.

Lo score dipende da diversi fattori come la quantità di monete messe in stake, lo storico di fornitura dati e la qualità di questi dati.

Ad esempio, pensiamo che un set di oracoli debba fornire dati a un’applicazione DeFi che permette lo scambio di valute. L’obiettivo di questo set di nodi è il prezzo di Ethereum in tempo reale.

Il prezzo di un asset varia a seconda del mercato o chain in cui è scambiato, alla coppia di scambio, alla profondità dell’order book e, soprattutto, dai volumi di scambio.

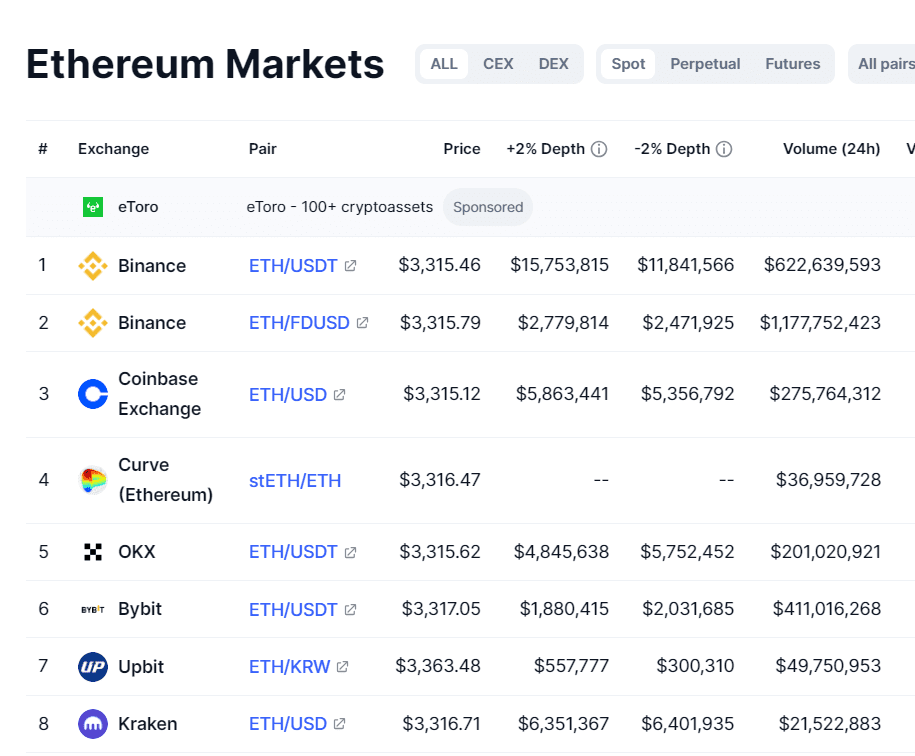

Come possiamo vedere da questa immagine di CoinMarketCap, la moneta ETH è scambiata su diversi exchange centralizzati(CEX) e decentralizzati (DEX) con prezzi diversi fra di loro. Ad esempio, in questo momento la coppia ETH/USDT fornisce un prezzo dell’asset di 3315,45$, mentre su Bybit la stessa coppia è scambiata con quasi 2$ di differenza. Questo succede perchè ovviamente gli order book dei due exchange presentano ordini di acquisto e di vendita diversi e quindi comporteranno una fluttuazione del prezzo di ETH simile, ma quasi mai uguale. Ovviamente, a fare il lavoro sporco di equilibrio tra questi due prezzi ci sono gli arbitraggisti, o market maker, che beneficiano dalla differenza di due prezzi facendo arbitraggio e riappianando le differenze.

Tornando agli oracoli, è importante sottolineare come il DEX su cui esiste la coppia di scambio ETH/USDT farà affidamento ai prezzi di gran parte dei CEX elencati qua sopra, così da poter avere un prezzo di Ethereum quanto più reale possibile e impedire eventuali manipolazioni di prezzo.

Immaginiamo quindi che per ogni prezzo che prendiamo da un CEX ci siano almeno tre oracoli diversi che generano una media di prezzo da fornire poi al DEX, così da aumentare la sicurezza di tali dati. Siccome le coppie ETH/USDT e ETH/FDUSD di Binance hanno i maggiori volumi rispetto alle altre soluzioni, sarà dato maggior peso ai dati forniti da questi oracoli rispetto agli altri, perchè più veritieri e meno manipolabili.

Nella quarta e quinta colonna, Coinmarketcap ci permette di ipotizzare di quanto capitale avremmo bisogno per muovere il prezzo di ETH del +2% e -2%. Come possiamo notare, la prima coppia necessiterebbe di maggiori capitali.

La manipolazione dei prezzi in finanza porta a gravissimi problemi. In un un exchange questo porterebbe eventuali persone ad acquistare a un prezzo molto più basso del mercato e di conseguenza alla controparte a vendere ad un prezzo inferiore. Mentre nel mondo dei prestiti collateralizzati la manipolazione al ribasso del prezzo di una moneta porterebbe a una serie di liquidazioni di massa, facendo perdere molti capitali agli utilizzatori.

Tipologie e modelli di oracoli

Esistono diverse tipologie e modelli di oracoli, con scopi, funzionalità e obiettivi differenti.

La prima categoria comprende gli oracoli hardware, che, come suggerisce il nome, utilizzano dispositivi fisici per il controllo dei dati, utili per la gestione di una catena di produzione o per verificare lo stato di determinati articoli o prodotti. Questi oracoli sono ideali per lo sviluppo dell’IoT e dei DePIN.

Gli oracoli hardware possono essere utilizzati, ad esempio, per scannerizzare codici a barre o integrati direttamente con chip contenuti all’interno di un prodotto, al fine di monitorarne lo stato o la posizione geografica. Queste informazioni vengono poi pubblicate attraverso il network di oracoli, dove sono verificate e inviate a uno smart contract che potrebbe gestire, ad esempio, la fase esecutiva di pagamento.

Un caso concreto potrebbe essere una compagnia assicurativa che monitora lo stato dei voli tramite questi oracoli hardware, fornendo un rimborso diretto ai propri clienti in caso di ritardi o cancellazioni attraverso un pagamento on-chain.

La seconda tipologia è rappresentata dagli oracoli software, probabilmente i più conosciuti. Si tratta di software specifici che possono essere scaricati per diventare parte del network di oracoli, fornendo informazioni di vario genere alle reti/SC che le richiedono.

Questi oracoli possono trasferire informazioni dal web tramite chiamate API o mediante database privati o pubblici, come blockchain. Gli oracoli sono definiti inbound quando importano dati dall’esterno verso la chain; outbound quando inviano dati dalla chain al mondo esterno.

Concentrandosi sui modelli di oracoli esistenti, possiamo identificare due grandi categorie basate sul modo in cui trasmettono o ricevono le richieste di dati: Push-based e Pull-based.

- Oracoli Push-based: questa tipologia, la più comune e la prima ad essere sviluppata, prevede l’aggiornamento regolare dei dati on-chain al raggiungimento di determinate soglie di prezzo o intervalli di tempo. I dati vengono regolarmente consegnati on-chain, indipendentemente dalla domanda degli utenti o degli SC. Il principale vantaggio di questi oracoli è la loro capacità di fornire aggiornamenti automatici e continui dei dati on-chain, senza richiedere l’intervento degli utenti o degli SC.

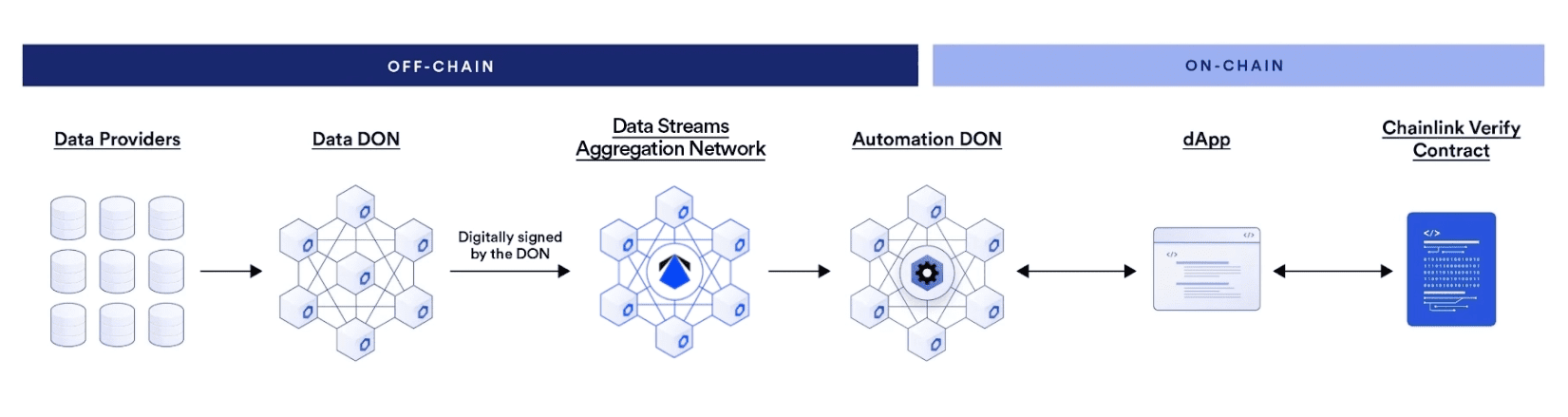

- Oracoli Pull-based: questa tipologia consente invece di recuperare i dati tramite una richiesta (pull) e utilizzarli on-chain in qualsiasi momento. I dati sono già verificati, concordati e firmati dalla Decentralized Oracle Network (DON), funzionando in questo modo come un marketplace di dati on-demand da cui chiunque può attingere informazioni a pagamento. Gli oracoli pull-based sono particolarmente vantaggiosi per la loro capacità di fornire dati ad alta frequenza e con bassa latenza, risultando quindi ideali per applicazioni come i Perp DEX, i DEX con order book, o le chain con esecuzione parallela.

Funzionalità degli oracoli

Gli oracoli nascono per fornire dati di prezzi alle chain, ma negli anni hanno trovato sempre più use case. Ecco una lista con una breve descrizione per ognuna di queste funzionalità.

Data feed

Abbiamo parlato ampiamente dei data feed nel resto dell’articolo, anche perché rappresentano la funzionalità principale di un oracolo e la prima sviluppata. Grazie a questa tecnologia, è possibile trasferire dati in modo bidirezionale tra il mondo off-chain e quello delle chain.

In questo caso, il modello di oracolo utilizzato è quello push-based, dove i dati vengono inviati automaticamente a intervalli regolari o quando vengono soddisfatte determinate condizioni (ad esempio il raggiungimento di una soglia di prezzo).

Data Streams

Abbiamo accennato la tipologia dei Data Streams quando abbiamo parlato degli oracoli a modello pull. Essi danno accesso ai dati verificati e concordati on-demand, così da poter aumentarne la frequenza di condivisione e ridurne la latenza.

Come vediamo dall’immagine in alto, i dati sono presenti nel Data streams aggregation network e vengono richiesti direttamente dalla dApp, così da poter massimizzare la trasmissione di quest’ultimi invece che fornirli periodicamente come nel caso dei data feed.

Benchmarks

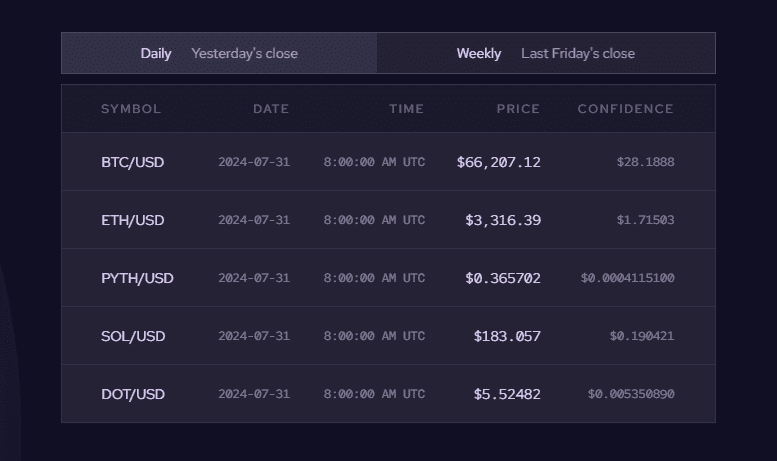

Questo è un servizio offerto da Pyth Network che offre misurazioni standardizzate di dati storici, al momento concentrato sullo storico dei prezzi e in futuro anche su altro – probabilmente rendimenti di farming o perdite legate a liquidazioni o impermanent loss.

Questi dati possono essere sfruttati ad esempio per lo sviluppo di strategie di trading on-chain, o per il training di modelli IA che creano strategie di trading.

I benchmark, per chi non li conoscesse, sono standard utilizzati nel mondo finanziario per guidare le decisioni di mercato e stabilire i pagamenti, così da garantire che tutti i partecipanti utilizzino gli stessi valori per la valutazione dei risultati ottenuti da un fondo o da eventuali rendimenti di alcuni prodotti finanziari.

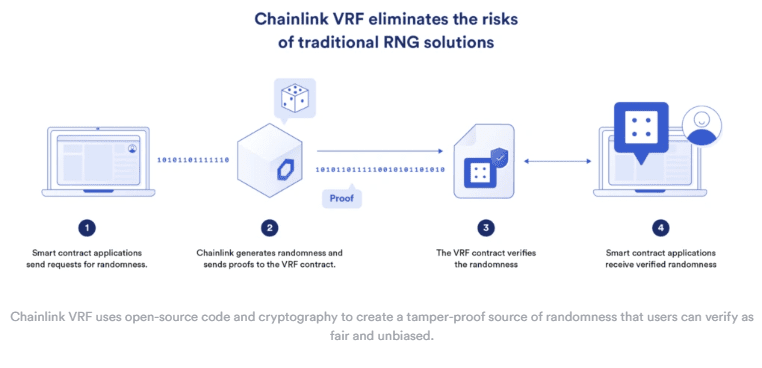

Verificable Random function (VRF)

La VRF consente di generare numeri casuali e verificabili, utilizzabili per estrazioni o per funzioni che necessitano di casualità, cosa che fino ad oggi era praticamente impossibile in informatica, o lo era dimostrare l’affidabilità di questi dati. L’intero processo di creazione di numeri randomici e l’algoritmo alla base è open source e pubblicato on-chain, così da poter visualizzare che la creazione di questi dati avvenga in maniera casuale.

Ad esempio, in un’estrazione della lotteria digitale è importante che i numeri vengano generati casualmente, oppure nell’estrazione di un vincitore di un premio di una community. Possono essere utilizzati anche nei videogiochi, che negli ultimi anni stanno diventando sempre più importanti grazie alla crescita degli eSports e all’aumento dei premi per i vincitori di un torneo, per creare un meccanismo di pescaggio casuale in un gioco di carte, per ottenere un nell’apertura di una cassa o di un pacchetto di carte collezionabili, o per la casualità necessaria a infliggere danni critici.

All’interno del mondo web 3, gli use case di questa estrazione randomica possono servire anche per l’assegnazione di attributi a un NFT, o per la distribuzione di questi verso la community.

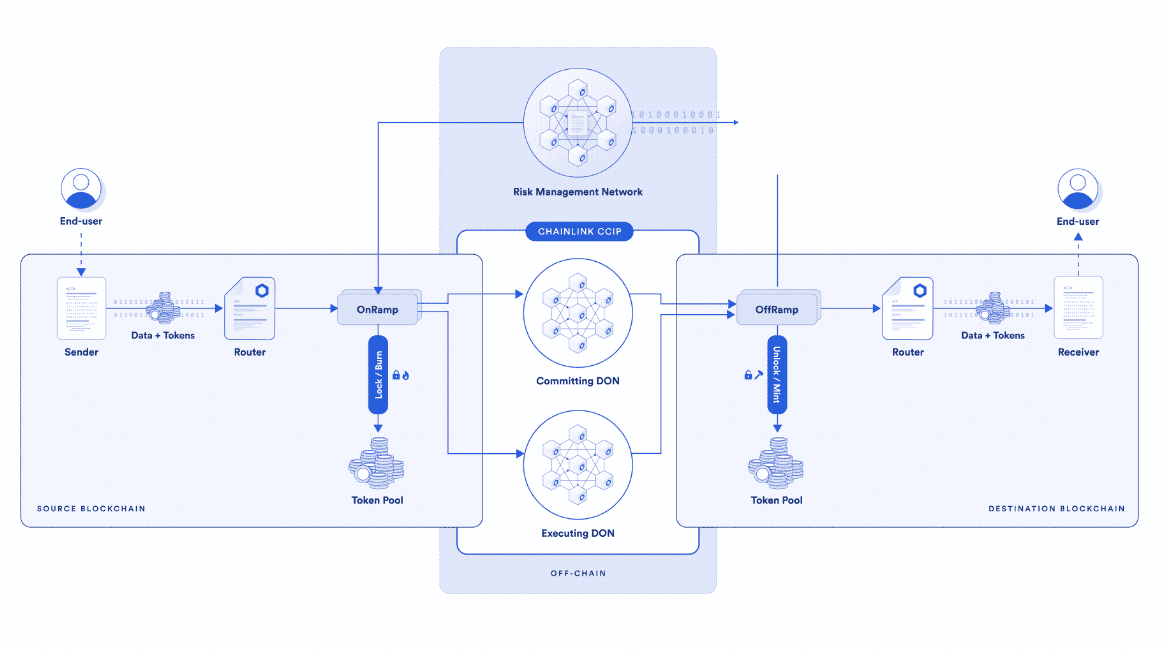

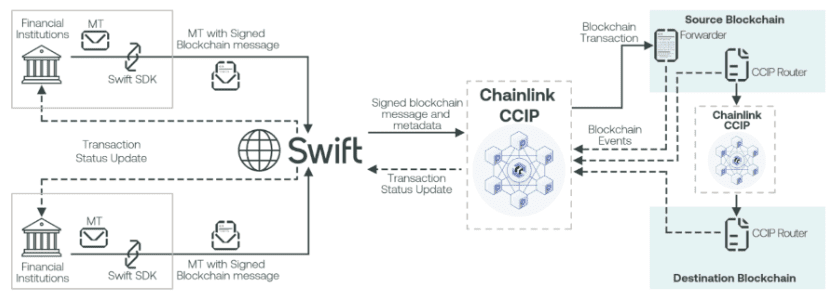

Messaggistica cross-chain

Essendo i Decentralized Oracle Network (DON) delle specie di layer paralleli in cui i dati possono essere verificati e tracciati, possiamo sfruttare queste funzioni per far comunicare due chain fra loro in maniera sicura e verificabile, a differenza di quello che è successo nella prima fase della DeFi, dove le informazioni venivano scambiate tramite una comunicazione wrappata.

In questo modo è possibile trasferire informazioni o valore da chain pubbliche o private verso altre chain pubbliche o private, dando la possibilità agli asset digitali di muoversi liberamente in maniera cross-chain e anche agli smart contract di poter comunicare fra di loro creando delle piattaforme di lending senza rischiare che avvenga una manipolazione di prezzo.

L’azienda alle spalle di USDC, Circle, sfrutta il servizio offerto da Chainlink, il Cross-chain Interoperability protocol (CCIP) per consentire il trasferimento della propria stablecoin da una chain all’altra con costi ridotti e quasi istantaneamente.

Per approfondire più nel dettaglio la comunicazione cross-chain vi consigliamo di dare una lettura all’articolo condiviso qualche mese fa nella nostra newsletter.

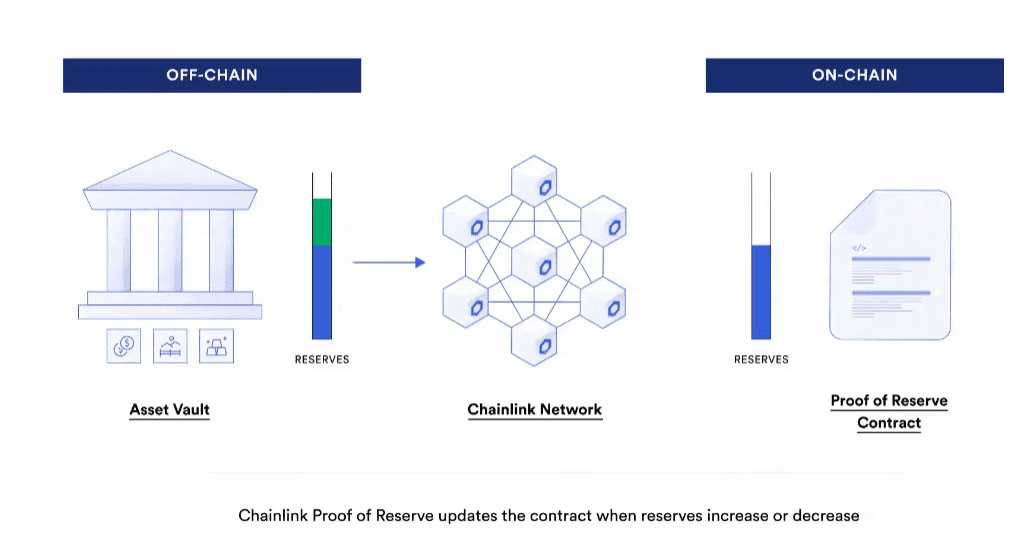

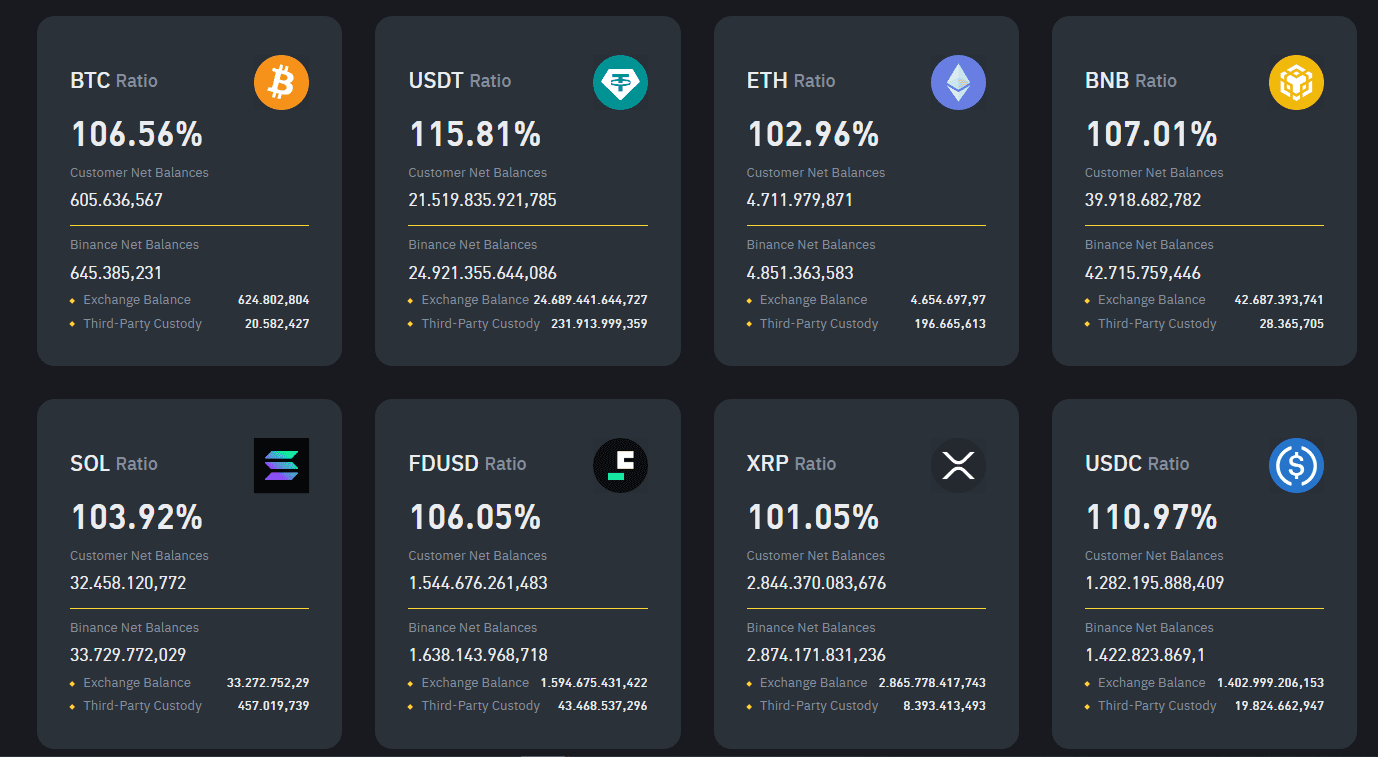

Proof of Reserve

La Proof of Reserves (PoR) è un metodo utilizzato per verificare la trasparenza e la salute finanziaria di una società. Consiste nell’assicurarsi che una realtà disponga di riserve sufficienti per coprire tutte le attività dei clienti. Il tutto è realizzato da revisori di terze parti che accedono ai dati e verificano che le riserve siano adeguate per coprire eventuali prelievi, offrendo così trasparenza e sicurezza agli utenti.

In passato, gli audit venivano condotti senza registrare direttamente le informazioni sulla blockchain. Le verifiche erano basate su dati forniti dalla società, e gli auditor potevano vedere solo una “fotografia” delle riserve in un dato momento. Tuttavia, questo metodo aveva il limite di non poter garantire la continuità e la provenienza delle riserve, che potevano essere manipolate o prese in prestito temporaneamente per superare l’audit.

Il servizio di PoR attualmente è utilizzato da vari exchange per dimostrare che gli asset alle base delle riserve sono presenti nei loro cold e hot wallet. Sono molti gli exchange che ormai usano questo metodo di audit, come Binance, Bybit, Kraken, Coinbase, OKX e molti altri.

Il servizio ultimamente si impiega anche per assicurare i fondi alla base dei vari ETF su Bitcoin ed Ethereum creati dai principali fondi di gestione patrimoniale o grandi banche, come 21Shares, Ark Invest e molti altri.

Il servizio può anche essere utilizzato per la verifica di asset off-chain, come nel caso di Paxos, che emette una versione tokenizzata dell’oro fisico, PAXG, detenuto e custodito in sicurezza da aziende specializzate. In questo caso, la PoR permette di controllare in tempo reale le riserve di oro delle aziende di custodia e di comunicare queste informazioni tramite API al DON (Decentralized Oracle Network). Ciò consente di mintare o burnare PAXG quasi istantaneamente, adeguando il suo circolante in base al collaterale reale. Il servizio è usato anche per coprire le riserve di di TUSD, la stablecoin emessa da Paxos.

Oppure può essere utilizzato per la verifica di asset on-chain, come nel caso di wBTC, cioè la versione tokenizzata di Bitcoin sulla rete Ethereum, emessa diversi anni fa e custodita da Bitgo, che sfrutta gli oracoli di Chainlink per effettuare la PoR sulle sue riserve di Bitcoin detenute in vari cold wallet.

Questo tecnologia di auditing, con lo sviluppo dei Real world asset e con la tokenizzazione, potrebbe essere uno dei driver principali per l’arrivo di grandi istituzioni finanziarie in questo settore. Lerry Fink, al comando di Black rock, ha gia parlato pubblicamente riguardo il suo interesse nel creare una sorta di alternativa alla borsa mondiale, dove gli asset possano essere tokenizzati e scambiati direttamente, aumentando di fatto l’affidabilità degli scambi e rendendoli istantanei e aperti 24 ore su 24, sette giorni su sette. Su questo Chainlink è gia in pole position grazie agli stretti accordi con il DTCC (Depository Trust and Clearing Corporation), tramite la tecnologia denominata SmartNAV e con il colosso SWIFT (Society for Worldwide Interbank Financial Telecommunication).

Se volete capire più nel dettaglio il funzionamento della Proof of reserve ecco l’articolo che fa per voi.

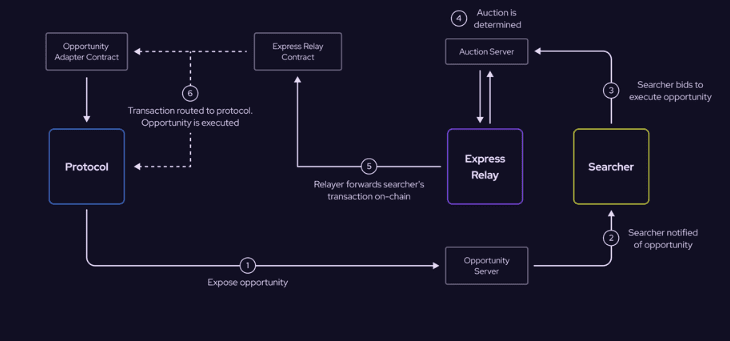

Express Relay

Questa è una primitiva, sviluppata da Pyth Network, in grado di poter eliminare il MEV (Miner Extractable Value), ossia la possibilità per i nodi validatori di una chain di poter osservare le transazioni in zona d’attesa (mempool) e potersi interporre tramite un sandwitch attack catturando il valore in eccesso.

Il sistema funziona creando una asta prioritaria parallela a quella che avviene in mempool, non consentendo ai validatori di competere per chi avrà la priorità per le operazioni più redditizie, ad esempio quelle di liquidazione. In questo modo l’oracolo consente ai protocolli DeFi stessi di mettere all’asta la priorità per queste operazioni di liquidazioni verso qualsiasi searcher, dando a tutti la stessa possibilità e potendo reinderizzare i profitti generati da questi proventi ai propri stakeholder o alla loro tesoreria.

Principali protocolli

Arriviamo adesso a parlare di progetti e di token, così da poter mettere un po’ di carne sul fuoco dopo aver sciolinato Megabite di informazioni sul perchè gli oracoli siano fondamentali per l’ecosistema chain e di come saranno uno dei settori che beneficierà maggiormente della fusione tra i due sistemi finanziari esistenti: tradFi e DeFi.

Non possiamo non partire dal leader di mercato assoluto: Chainlink.

Chainlink

I prodotti e le funzionalità di questo oracolo sono stati trattati ampiamente durante tutta la scrittura di questo articolo. In fondo Chainlink è forse la prima rete di oracoli mai creata e quella con più integrazioni in assoluto.

Il token, $LINK, permette di essere delegato ai nodi del network, con un limite gia raggiunto di 40,875M di token $LINK e un rendimento del 4.32% annuo. Ha una max supply di 1B di token e un circolante pari a 556M, quasi il 56% della supply sbloccata.

Il token serve per pagare le varie funzioni e prodotti offerti dal protocollo. Dall’uscita della tokenomics 2.0 si potrà pagare anche con altri token, che saranno però utilizzati per acquistare LINK a mercato, così da burnare successivamente il token e rimuoverlo dalla supply.

Il token viene utilizzato anche per lo staking necessario per diventare un nodo del network e come incentivo per pagare una parte dei rendimenti degli oracoli.

Visto che abbiamo gia parlato molte volte di Chainlink in più forme vi lascio qua sotto una serie di articoli, video che spiegano il progetto e una dashboard per monitorare i flussi del CCIP.

- Cos’è Chainlink, articolo: link

- Stato attuale di Chainlink, novembre 2023, articolo: link

- Chainlink spiegato semplice ed economics 2.0: link

- Dashboard di monitoraggio CCIP: link

Chronicle

Questo è l’oracolo che sostiene MakerDAO e la più grande stablecoin decentralizzata al mondo: DAI.

Chronicle è molto focalizzato sulle chain compatibili con EVM e sui vari rollup sviluppati su Ethereum. Tuttavia presenta un problema legato alla diversificazione dei propri clienti. Infatti, quasi il 99% delle integrazioni e del TVL messo in sicurezza da questo oracolo sono attribuibili a MakerDAO e ai suoi sottoprotocolli come SPARK.

Recentemente ha ottenuto un’integrazione con un protocollo esterno, Morpho Labs, un money market o piattaforma di lending e borrowing p2p molto interessante costruito sull’infrastruttura di AAVE e Compound, che offre prestiti equi e commissioni più basse, migliorando l’efficienza della liquidità.

A causa dell’assenza di un proprio token e dell’alta centralizzazione della clientela, al momento Chronicle non sembra essere una scelta valida come oracolo da tenere in portafoglio. Tuttavia, sembra che nei piani per il 2024 ci sia l’intenzione di espandersi anche al di fuori dei servizi di MakerDAO.

RedStone

Questo oracolo è integrato con più di 50 chain diverse, sia EVM che non EVM, e merita la nostra attenzione. Ha raccolto 15 milioni di dollari da Arrington Capital, Kraken Ventures e altri, durante un round di finanziamento di serie A nel luglio di quest’anno, con l’obiettivo di espandere il suo utilizzo e aumentare il TVL messo in sicurezza dai suoi oracoli.

A differenza degli oracoli visti in precedenza, RedStone è un modulare, il che gli permette di essere integrato in così tante reti diverse. Secondo quanto affermato dal suo fondatore, Jakub Wojciechowski, è compatibile anche con i protocolli e i token di restaking esistenti.

Una delle integrazioni più interessanti di questo oracolo è stata quella con TonChain, che nell’ultimo anno ha raggiunto un TVL di oltre 1 miliardo di dollari, stabilizzandosi ora intorno ai 700 milioni. Altre integrazioni rilevanti sono quelle con i Layer 2 di Bitcoin, come Merlin e Stacks, che stanno vedendo una crescita costante del TVL e dei casi d’uso.

Un aspetto da tenere d’occhio per questo protocollo è l’attuale assenza di un token, che però sembra essere previsto nel futuro del progetto, almeno stando alle comunicazioni del più recente round di finanziamento.

Pyth Network

Rispetto agli oracoli analizzati in precedenza, questo si distingue come uno dei pochi attuali concorrenti di Chainlink, principalmente per due ragioni: l’assenza di un token negli altri oracoli esaminati e le integrazioni con chain ad esecuzione parallela.

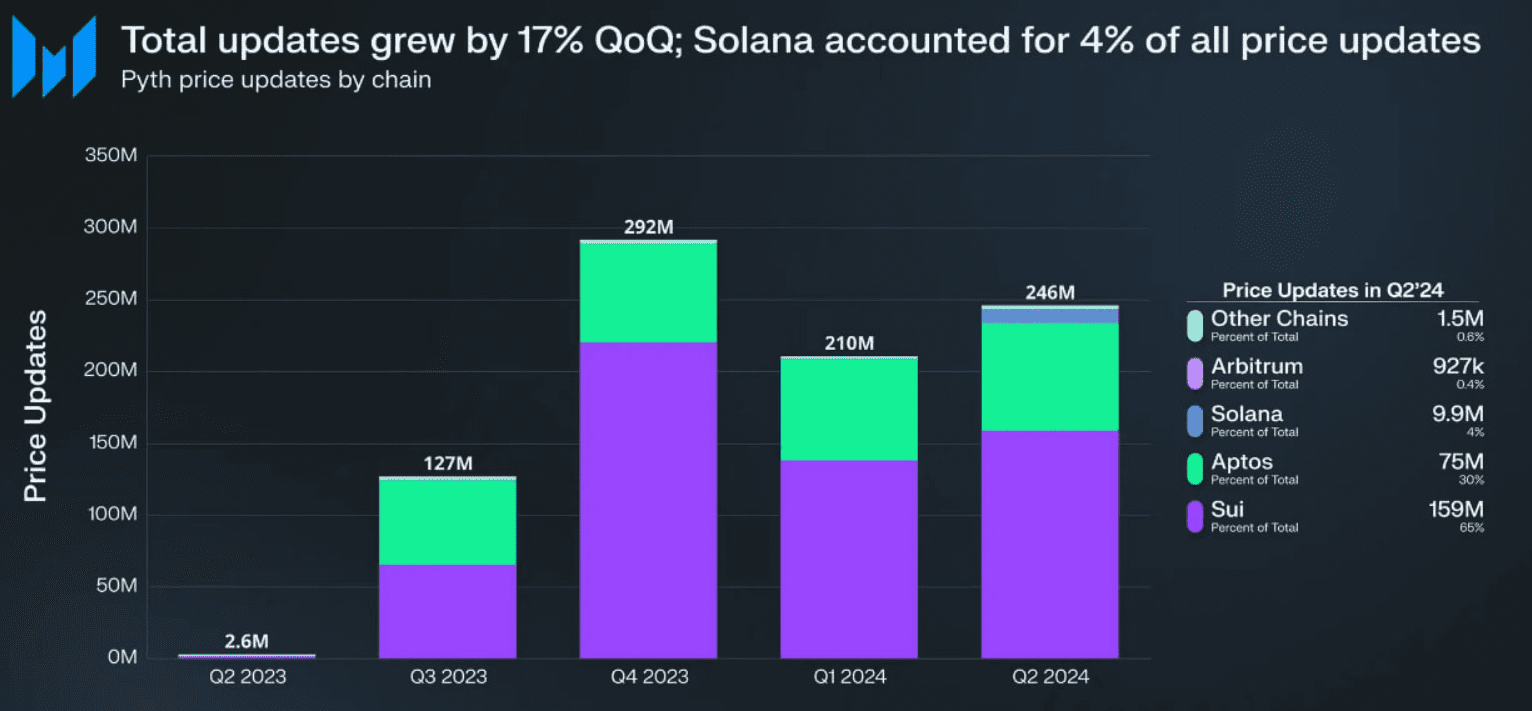

Infatti, sebbene Pyth sia integrato con molte chain EVM compatibili ad esecuzione single-threaded, negli ultimi anni ha ampliato la sua presenza anche nelle chain ad esecuzione parallela, una nicchia che sta guadagnando sempre più popolarità in questo ciclo di mercato e che, finora, è stata solo parzialmente esplorata da Chainlink.

Blockchain come Sui, Sei, Aptos e sopratutto Solana stanno crescendo di giorno in giorno e aumentando i loro use case e partnership.

Gli oracoli di Pyth sono prevalentemente integrati nella blockchain di Solana. La DeFi su questo network è cresciuta notevolmente e il TVL gestito da Solana sta conquistando importanti quote di mercato, passando da un valore minimo di 500 milioni di dollari agli attuali 10 miliardi di dollari. Sotto gli oracoli di Pyth troviamo protocolli come Kamino, Jupiter, Drift, marginFI e molti altri, quasi tutti ai vertici tra i protocolli DeFi del principale concorrente di Ethereum.

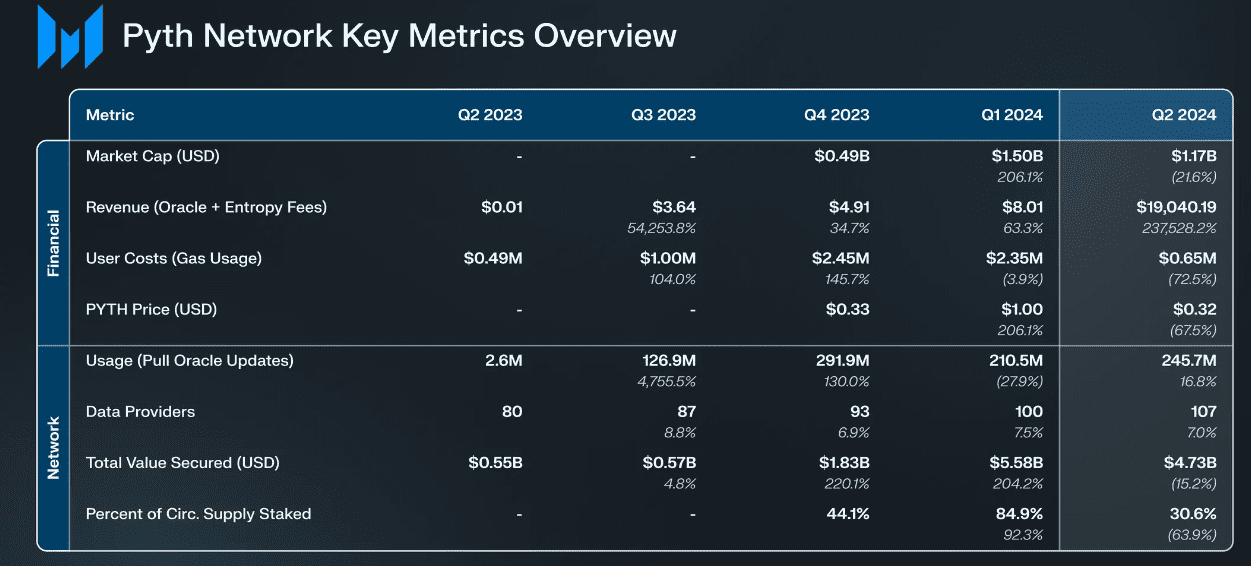

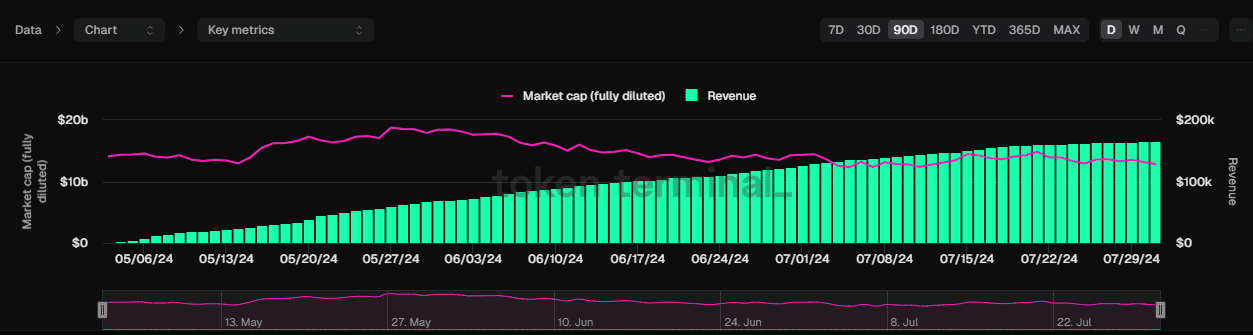

Per questo motivo, con l’aumento dell’utilizzo di questa blockchain e del TVL gestito, le entrate di Pyth sono destinate a crescere. Secondo il report di Messari sul Q2 2024 di Pyth Network, le entrate del protocollo sono aumentate significativamente, passando da 8 dollari a 19 mila dollari nell’ultimo trimestre, grazie anche all’attivazione delle commissioni sui price feed di questo oracolo.

Ancora basse però rispetto alle revenue di Chainlink, che invece sembra aver guadagnato quasi 10 volte tanto in base alle stime fatte da Tokenterminal.

Oltre a ciò è interessante notare come gli aggiornamenti di prezzi delle blockchain di Aptos e Sui siano aumentate durante tutto il 2024. Queste chain si stanno espandendo e l’oracolo sta aumentando sempre più il suo bacino di utenti.

Il token di questo network si chiama $PYTH ed è stato distribuito quest’anno tramite un airdrop destinato chi aveva utilizzato i protocolli integrati nei mesi e anni precedenti.

$PYTH ha utilità simili a quelle del token $LINK, con l’aggiunta della possibilità di partecipare alla governance e di ricevere eventuali airdrop di altri progetti se messo in staking. In più, esso offrre un rendimento che si aggira intorno al 7% annuo.

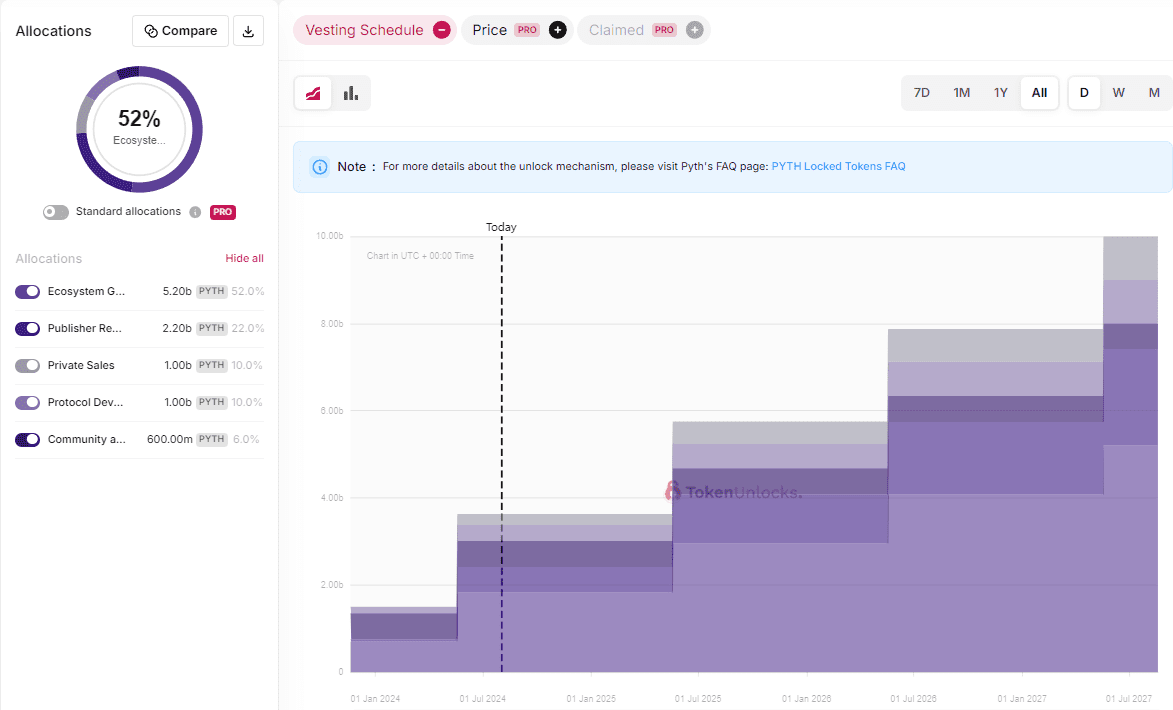

Tuttavia, a differenza del token $LINK, $PYTH è ancora lontano dalla conclusione della distribuzione dei suoi token. Secondo Token Unlocks, la max supply di $PYTH è dieci volte superiore a quella di ChainLink, con un limite di 10 miliardi di token. Attualmente, circa 3,625 miliardi di token sono sbloccati e, cosa più importante e drammatica, ci saranno degli importanti sblocchi previsti per maggio 2025, 2026 e 2027. Per questo motivo, pensateci bene prima di andare all-in su questo token.

Per andare a concludere ho in mente di scrivere un bel report su Pyth Network, da portare come appuntamento del giovedi una volta che l’estate sarà finita. Perciò preparatevi a un’eventuale analisi del token e della tecnologia alla sua base!

Conclusioni e confronto

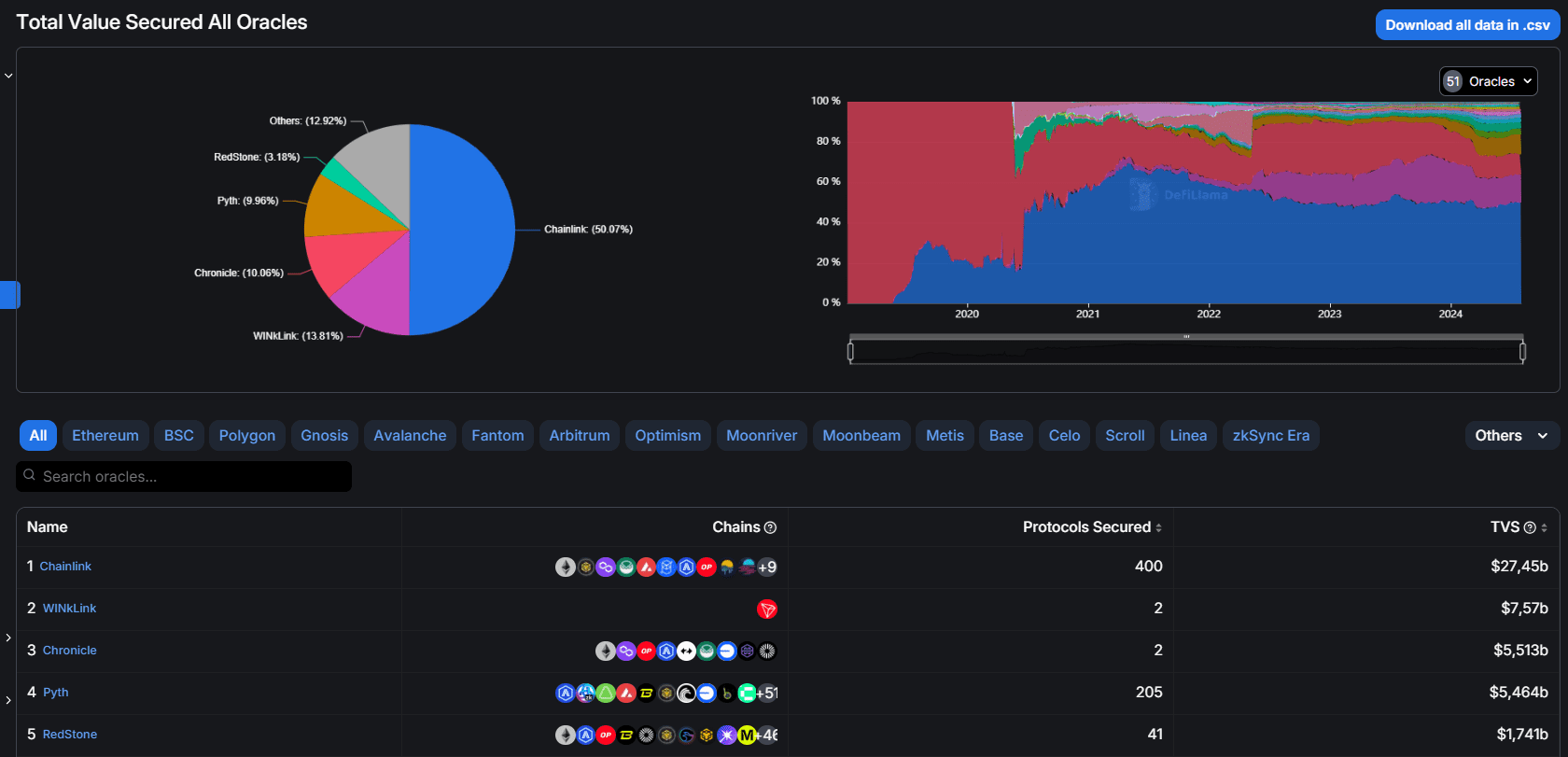

Da quanto emerge su DeFiLama, Chainlink è attualmente il leader di mercato per quanto riguarda il TVS (Total Value Secured) rispetto ai suoi competitor. Tuttavia, è importante considerare che questi dati includono WINkLink, l’oracolo utilizzato dalla rete Tron, che attualmente sembra garantire la sicurezza di 7,5 miliardi di dollari. Le informazioni su questo oracolo, ma soprattutto sulla chain che mette in sicurezza, sono poco chiare. Inoltre, poiché esso protegge solo la rete TRON, fate attenzione a dare per vere le informazioni riguardo al suo TVS.

Nonostante ci siano altri oracoli importanti come Chronicle, Redstone e Pyth Network, che stanno conquistando rilevanti quote di mercato, è importante sottolineare che, in termini di partnership esterne al settore, Chainlink attualmente non ha rivali.

Con ciò, non stiamo suggerendo di prendere una posizione sul token $LINK, che negli ultimi anni non ha dato grandi soddisfazioni. Tuttavia, è consigliabile monitorare il progetto, studiarne il funzionamento e le partnership, così da comprendere i suoi fondamentali e rendersi conto di quanto il settore stia evolvendo giorno dopo giorno, diventando sempre più maturo e utile nel mondo off-chain.