Crypto e gennaio 2023: cos'è accaduto?

Di Gabriele Brambilla

Gennaio 2023, crypto e blockchain: un mese denso di importanti notizie e avvenimenti che vogliamo riassumere in questo approfondimento

Crypto-gennaio: notizie ed eventi principali

Lo scorso mese è stato carico di avvenimenti nel mondo crypto: nuove partnership, interviste, procedure legali e altro ancora. Tutto in un contesto positivo che ci ha fatto dimenticare per un attimo il bear market.

Data l’abbondanza di eventi e il fatto che si trattava del primo mese dell’anno, abbiamo ritenuto utile riassumere le principali notizie in un articolo dedicato.

Nei paragrafi che seguono, suddivisi per argomento, tratteremo di news riguardo Bitcoin, Ethereum, CeFi, FTX, Istituzioni, DeFi e NFT. Per completezza, abbiamo incluso anche i link che rimandano agli articoli specifici, così da agevolare il compito a chi volesse approfondire.

Buona lettura!

Indice

Bitcoin: un buon inizio

Possiamo ritenerci ampiamente soddisfatti del gennaio vissuto da Bitcoin per diverse motivazioni.

Innanzitutto, l’andamento del prezzo, cresciuto di circa il 39% nel giro di un mese.

Dopo la discesa sotto i 20.000$ di inizio novembre dello scorso anno, BTC ha passato un periodo travagliato, giungendo addirittura a livelli inferiori ai 15.500 dollari.

Gennaio è stato un mese di rilancio, in cui la coin ha recuperato terreno e si è attestata in un interessante range: 22.600 come supporto, 23.700 circa come resistenza.

A febbraio inoltrato, continuiamo a restare nell’area, notando con piacere che un po’ di volonta d’acquisto è tornata. Occhio però a non sbagliare la lettura del contesto, che resta ancora complicato.

Di seguito, riportiamo per completezza il grafico BTC/USD di TradingView, supporto indispensabile per svolgere analisi precise e complete.

Trascinate da bitcoin, anche tutte le altre principali criptovalutesono tornate a crescere, segno di un (momentaneo?) ritrovato interesse.

In ogni caso, per molte di esse non mancano delle spiegazioni oggettive al periodo positivo. Ad esempio, Ethereum ha dinnanzi a sé un anno carico di avvenimenti molto attesi di cui parleremo a breve; Polygon sta invece dimostrando sempre più il proprio valore, anche siglando partnership con giganti come Mastercard.

Tornando a BTC, anch’essa trova delle solide fondamenta alla base dei recenti miglioramenti. In realtà, più che concentrarci su gennaio, dovremmo ragionare nel tempo, sul medio e lungo periodo.

Bitcoin si sta affermando come riserva di valore, vero e proprio “oro digitale”.

Secondo le analisi di Glassnode, i BTC rimasti fermi su wallet negli ultimi due anni hanno toccato quota 48,25%: un record. Questa percentuale viene calcolata confrontando l’offerta totale dell’asset con gli esemplari appunto bloccati nei portafogli crypto.

Aumentano quindi gli investitori che hanno fiducia e ragionano sul medio e lungo periodo.

C’è di più: i BTC illiquidi crescono anche se il valore di mercato scende, assoluta novità. E ancora, anche ai massimi storici, toccati a fine 2021, non ci fu alcuna vendita di massa, come ci si sarebbe potuto aspettare.

Il bear market offre invece l’opportunità di acquistare bitcoin a prezzo ridotto. Gli investitori che credono nella coin stanno incrementando le proprie posizioni, così da metterne in cassaforte più esemplari possibili.

Questo trend è poi certamente causato in parte dall’adozione degli attori istituzionali, come i fondi di investimento. Per offrire i prodotti alla clientela, essi devono disporre dell’asset e detenerlo nel tempo.

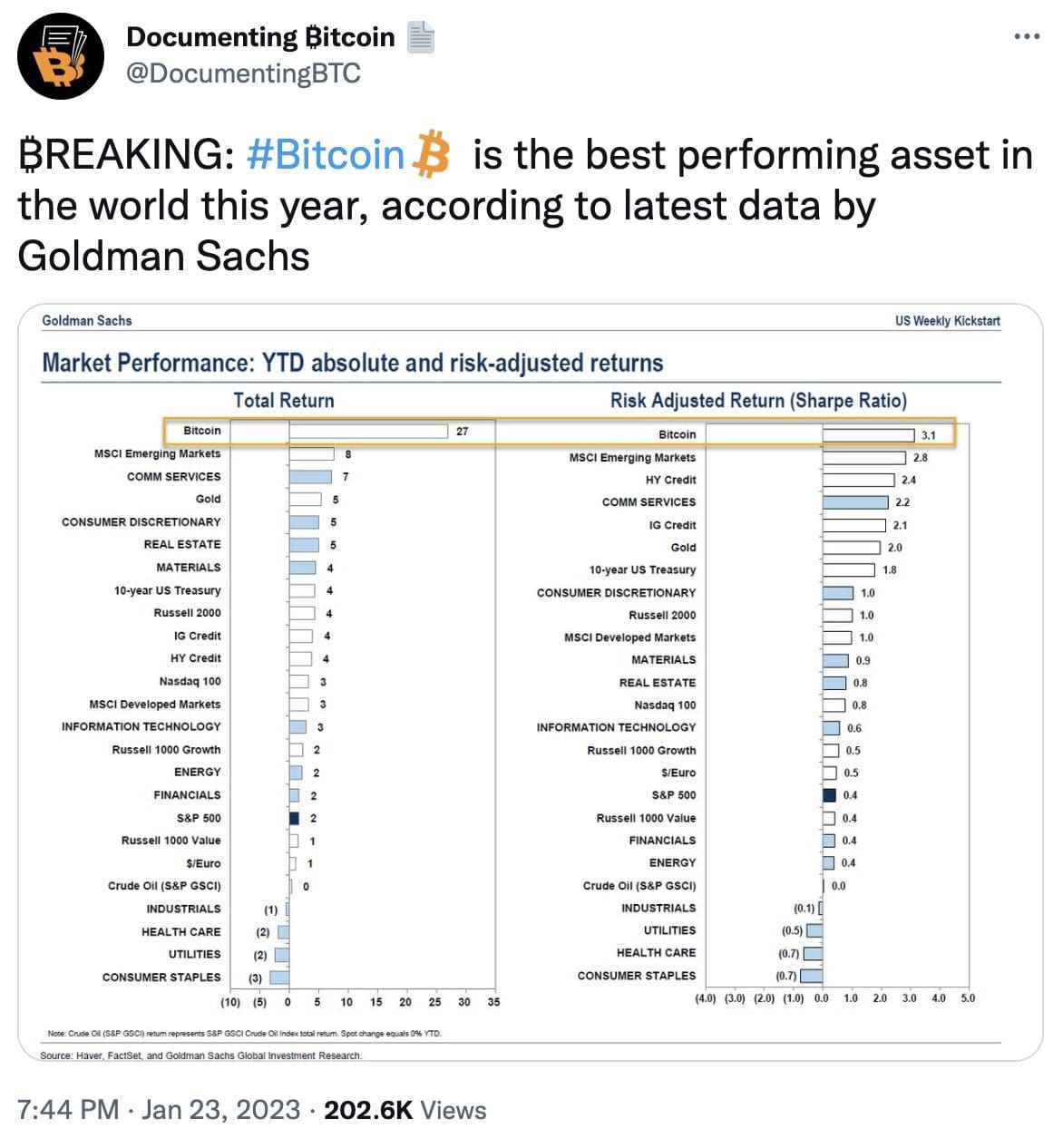

Le performance della crypto numero 1 per capitalizzazione non sono passate inosservate.

La celebre banca d’investimento Goldman Sachs ha diffuso dati e analisi a conferma del recente periodo di forma di BTC. Secondo la compagnia, bitcoin è stato il miglior asset in circolazione nel mese di gennaio 2023.

La crypto si è mossa meglio di oro, immobili, Nasdaq e S&P 500. Superiore anche ai Morgan Stanley Capital International Emergents Markets e al settore IT.

Goldman Sachs dimostra il suo apprezzamento verso bitcoin già da un po’.

Lo scorso anno, la compagnia è stata la prima della categoria a offrire un prestito collateralizzato da bitcoin.

Inoltre, Goldman Sachs potrebbe mettere le mani su alcune società operanti nel mondo delle crypto, approfittando del momento di difficoltà che stanno vivendo. L’interesse del gigante bancario verso il nostro settore trova quindi ulteriori conferme.

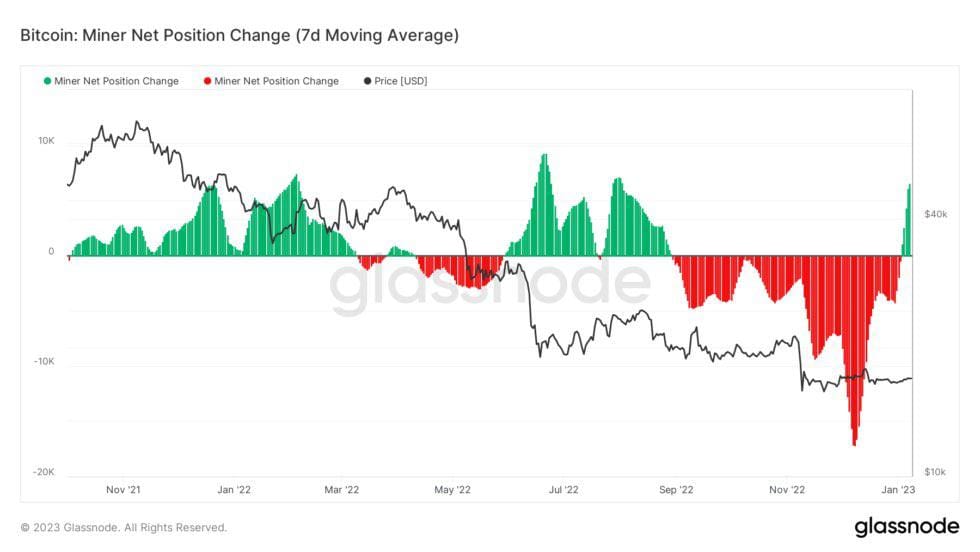

Non solo holders e istituzionali: Bitcoin ritrova (finalmente!) anche l’interesse dei miners, indispensabili per sicurezza e stabilità del network.

Nello specifico, i “produttori” della coin hanno ripreso ad accumularla dopo un Q3 2022 all’insegna delle vendite. Un piccolo segnale che ha però un certo peso.

Considerato l’attuale livello dei prezzi, anche i miners “normali” possono lavorare e ottenere un profitto, cosa che invece non accadeva fino a poche settimane fa.

Tornano a minare, suonando la carica, anche le grandi compagnie. Blockstream ha da poco annunciato un investimento nel settore di ben 125 milioni di dollari.

Il presidente di Blockstream ha dichiarato che i servizi sono molto richiesti e che l’investimento era necessario per mantenere l’offerta allineata alle esigenze dei clienti.

Se Blockstream avanza, altre aziende come Core Scientific ci hanno salutato, strette nella morsa dei mostruosi debiti accumulati nel tempo. I player sopravvissuti trovano quindi maggior spazio e possono incrementare la propria fetta di mercato.

Abbiamo ripercorso l’ottimo gennaio vissuto da Bitcoin e BTC. Spostiamoci sull’altra grande protagonista: Ethereum.

Ethereum: gennaio carico in attesa di Shanghai

Eccoci su Ethereum, la principale blockchain per quanto riguarda il mondo degli smart contract.

Nel nostro approfondimento su quelli che secondo noi saranno i 5 trend del 2023, Ethereum occupa un posto d’onore. Il network vivrà infatti un anno denso di appuntamenti significativi, sull’onda del Merge avvenuto a settembre dello scorso anno.

Il prossimo mese ci attende l’update Shanghai, incaricato di integrare la possibilità di rimuovere gli ETH messi precedentemente in stake. Grazie a questo aggiornamento, gli utenti saranno più invogliati a utilizzare la funzionalità di staking; ciò dovrebbe portare a una maggior domanda di Ether.

Il mese scorso, il team di Ethereum ha annunciato il lancio di una testnet in vista di Shanghai. Essa ha già fatto il suo esordio con ottimi risultati: gli sviluppatori sono stati in grado di prelevare i fondi dallo staking.

Ethereum si è finora comportata bene anche sul mercato, aggiungendo diverse decine di punti percentuali al proprio valore (oltre 30). Al momento della scrittura, la coin lotta per mantenersi intorno ai 1550$ per ETH.

Il grafico (qui per iscriverti a TradingView con un bonus) illustra l’ottima performance del mese di gennaio, condivisa da diverse crypto.

Abbiamo appena menzionato gli aggiornamenti di Ethereum. Recentemente ne ha parlato in un’intervista anche Vitalik Buterin, citando quelli che a suo avviso sarebbero i più importanti e bullish per il network.

Di Shanghai e unstake ne abbiamo già parlato e non ci ripeteremo. Mettiamo solo in evidenza che Vitalik ritiene questo evento decisamente importante e dall’enorme potenziale.

Egli guarda però oltre, sostenendo che il Proto-Danksharding (update EIP-4844) sarà probabilmente l’avvenimento più significativo del 2023 di Ethereum.

L’aggiornamento è parte della fase denominata The Surge, successiva a quella The Merge. Essa ha il compito di incrementare la scalabilità della blockchain mediante diversi interventi.

Il Proto-Danksharding è uno degli update più attesi. Esso mira a scalare i layer-2, siano essi rollup (come Arbitrum e Optimism) o ZK-rollup, fino a 100 volte rispetto ai livelli attuali. Tradotto in termini semplici: aspettiamoci gas fee più basse e migliori prestazioni. In tutto ciò, il layer-1 Ethereum beneficierà di un minor carico di lavoro.

Nel corso del tempo, Vitalik Buterin ha più volte fatto notare quanto i layer-2 siano importanti per il network di cui è fondatore. Introdurre un aggiornamento che migliorerà ulteriormente le performance sarà un tassello fondamentale per continuare a crescere.

Le blockchain competitor tremano: se Ethereum dovesse riuscire a risolvere definitivamente il problema della scalabilità, chi potrebbe mai fermarla?

A proposito di network: i developer di Shiba Inu hanno annunciato Shibarium, layer-2 Ethereum. L’idea alla base è quella di costruire un ecosistema pensato soprattutto per gaming e metaverso.

Le gas fee delle transazioni saranno pagate in BONE, token di governance della Shiba DAO. Da evidenziare il meccanismo che brucerà SHIB a ogni transazione avvenuta su Shibarium.

Manovra di marketing o realtà interessante? Forse entrambe le cose, staremo a vedere.

Ultima novità di gennaio nel panorama Ethereum: il popolare wallet MetaMask ha introdotto la possibilità di mettere in stake ETH direttamente dall’applicazione. Per farlo si deve utilizzare MetaMask Portfolio, un servizio più completo della classica estensione browser; da qui, lo staking di Ether è a portata di click.

Seppur lo staking reale sia quello attuato senza intermediari, nominarlo ci fa pensare alla finanza centralizzata. Come ha iniziato l’anno?

CeFi: un tema ancora bollente

Si comincia da Revolut, nota fintech installata sugli smartphone di milioni di utenti.

La società ha comunicato che nei prossimi mesi verrà lanciato RevCoin, il token nativo della piattaforma. Trapela anche il caso d’uso principale: ottenere un cashback dagli acquisti in crypto avvenuti con carta. Trattasi di una speculazione che deve ancora trovare conferma.

Pochi giorni fa, ecco un’altra mossa: l’annuncio dello staking su alcune coin mediante l’app. La funzionalità sarà disponibile in Regno Unito e alcuni Paesi dello Spazio Economico Europeo. Per ora, l’Italia è esclusa.

Passiamo a Nexo, la popolare app di finanza centralizzata che ha fatto parlare di sé per due eventi negativi.

Il primo è lo scontro tra l’azienda e la SEC, conclusosi con un patteggiamento.

Nexo era stata accusata di vendere unregistered securities (titoli non registrati) dalla Securities and Exchange Commission statunitense. Stando a quest’ultima, l’azienda non avrebbe registrato il proprio servizio di Earn, equiparato a dei titoli. Gary Gensler, presidente della SEC, ha perciò affermato che senza registrazione vengono a mancare le garanzie di sicurezza per gli utenti.

Le parti hanno trovato presto un accordo. Nexo pagherà una penale da 22,5 milioni di dollari, a cui si somma una cifra identica per accordarsi con le autorità di regolamentazione. Il programma Earn è stato sospeso sul territorio USA.

Nexo ha vissuto giornate di tensione anche sul suolo europeo. Il 12 gennaio, le autorità bulgare hanno perquisito la sede di Nexo nella capitale Sofia. Le indagini in corso si riferiscono a presunte violazioni fiscali e riciclaggio di denaro.

Ben quattro persone sono finite in manette, accusate di frode informatica e fiscale. Essi apparterrebbero a un’organizzazione criminale operante nel campo informatico.

Chiaramente, l’azienda è finita nella bufera. Un portavoce ha affermato che le indagini sarebbero su un’entità che si occupa di aspetti amministrativi quali le buste paga dei dipendenti, non legata in alcun modo ai fondi dei clienti.

La vicenda è ancora in corso e ha assunto anche dei toni politici. Continuiamo a seguire le indagini, confidando in una risoluzione definitiva e chiara.

Tornando oltreoceano, prosegue anche la triste telenovela Genesis e Gemini.

Dopo il continuo scambio di accuse, la SEC ha ritenuto giusto intervenire. Peccato che, anziché provare a calmare le acque, sia stata gettata ulteriore benzina sul fuoco.

La Commission ha infatti sostenuto che sia Genesis che Gemini hanno offerto titoli non registrati attraverso il programma di Earn. Ciò va chiaramente in contrasto con le normative.

Il timing della SEC è quantomeno fuoriluogo, tenendo conto che in questo momento si dovrebbe pensare a come recuperare i fondi dei clienti, non alle eventuali infrazioni.

Gary Gensler ha precisato che le accuse della SEC vogliono dimostrare quanto sia importante seguire le regole, proprio per evitare insolvenze e fallimenti. Tyler Winklevoss, co-founder di Gemini, si è detto deluso dall’uscita, anche perché il programma di Earn era stato discusso proprio con la SEC e regolamentato nello Stato di New York.

In questo scenario, a prescindere da chi abbia torto, chi ci perde è l’utente finale.

Restando nella materia fallimenti, apriamo un paragrafo dedicato al mese di FTX.

"Complice soprattutto la vicenda Genesis, la finanza centralizzata non ha iniziato il 2023 nel modo migliore"

FTX: nuovi sviluppi sulla vicenda

Potevamo stare tranquilli e non pensare a FTX? Assolutamente no: l’exchange fallito e Sam Bankman-Fried hanno dato di che parlare anche a gennaio.

Riassumiamo i principali avvenimenti iniziando con quelli positivi.

Stando a quanto dichiarato dagli avvocati di FTX, sarebbero stati recuperati oltre 5 miliardi di dollari di fondi. La cifra sarebbe composta da svariati asset quali contanti, titoli di investimento e crypto (non vengono specificate quali).

La società ha in programma di vendere ben 4,6 miliardi di dollari in asset non strategici, così da colmare in parte il buco creato dalle manovre illecite di SBF.

Nei 5 miliardi non sarebbero inclusi i beni messi sotto sequestro dalla Securities Commission of The Bahamas. Su questi vi è però discordanza riguardo al valore: il team legale di FTX lo stima intorno ai 170 milioni di dollari; la Commission sostiene invece che si attesti sui 3,5 miliardi: una bella distanza!

A oggi, non è ancora noto a quanto ammontino le perdite sostenute dai clienti. La procedura fallimentare prosegue e al momento gli sforzi si stanno concentrando sulla costruzione di registri interni affidabili, dato che quelli esistenti erano totalmente errati.

Anche se la vicenda si prospetta piuttosto lunga, il nuovo CEO dell’exchange John J. Ray III ha dichiarato che è in corso una valutazione per il rilancio dell’exchange. Ovviamente in parallelo alla procedura di restituzione dei fondi ai clienti.

Il CEO ha raccontato di aver dato vita a un team orientato a esplorare tutte le strade percorribili. Il punto è semplice: se il rilancio di FTX.com dovesse portare nelle casse fondi superiori a quelli provenienti da una liquidazione, l’idea verrà presa seriamente in considerazione.

Tuttavia, lo scenario è ancora confuso e complesso. I clienti di FTX hanno subito perdite ingenti e la fiducia è sottozero. L’exchange dovrebbe trovare il modo di saldare i debiti prima di tentare il rilancio, altrimenti incasserebbe una prevedibile sconfitta.

Secondo Ray, la tecnologia alla base di FTX è ancora una delle migliori in circolazione, superiore a quella di molti competitor. Questo giustifica almeno l’esplorazione dell’idea.

In questo contesto, l’ex CEO e artefice del disastro, Sam Bankman-Fried, è rimasto sotto i riflettori dichiarandosi non colpevole di tutti i capi per cui è accusato.

Nelle interviste precedenti all’arresto, egli aveva riconosciuto di essere un pessimo manager, specificando però di non aver operato alcuna frode in maniera consapevole.

A testimoniare il contrario Caroline Ellison e Gary Wong, rispettivamente A.D. di Alameda Research e direttore tecnico di FTX ai tempi del disastro. I due si sono dichiarati colpevoli e stanno cooperando con le autorità statunitensi, rivelando come Bankman-Fried fosse dietro all’intera frode.

Oltre alle testimonianze, l’accusa avrebbe tra le mani e-mail, messaggi, transazioni e rendiconti finanziari a sostegno della colpevolezza di SBF.

Il processo, programmato per il 2 ottobre, è già decisamente in salita per il decaduto magnate del mondo crypto.

Come se non bastasse, è giunta la rivelazione secondo cui Bankman-Fried starebbe provando a manomettere le testimonianze.

Diversi ex dipendenti di FTX, oltre a personalità di spicco attuali, hanno riferito che l’ex CEO li avrebbe contattati tramite un’applicazione di messaggistica criptata, fra cui Signal.

Ryne Miller, General Counsel di FTX in carica, dichiara che SBF lo avrebbe invitato ad avviare una “relazione costruttiva di collaborazione”. Insomma, il “buon” Sam sta cercando in ogni modo di trovare riparo dalla tempesta; peccato che ormai sia troppo tardi.

La vicenda di FTX ha parecchio influenzato l’approccio delle Istituzioni al tema crypto. In questa sfera, il mese di gennaio è stato piuttosto carico: vediamo che cosa è successo.

"FTX non ci ha fatto annoiare neppure a gennaio e promette di continuare su questa strada"

Istituzioni: gli eventi di gennaio

Programmato per febbraio, il voto del Parlamento Europeo sul MiCA è stato rinviato ad aprile e potrà essere soggetto a ulteriori slittamenti.

La decisione era nell’aria: troppi rallentamenti nel tradurre in tutte le lingue dell’Unione un testo davvero complesso. Parliamo di un vero e proprio libro, composto da oltre 400 pagine.

Restando in UE, la Banca Centrale Europea continua a sparare contro le criptovalute.

Di recente, il membro del Comitato Esecutivo Fabio Panetta ha scritto che “Le crypto sono un gioco d’azzardo mascherato da bene da investimento”, suggerendo un approccio normativo identico a quello del gambling.

A nostro avviso, una regolamentazione ben pensata è giusto che ci sia, così da evitare il caos totale. Tuttavia, l’uscita di Panetta è assolutamente eccessiva e mostra una totale chiusura della BCE verso il mondo crypto, fatta eccezione per le tanto proclamate CBDC.

A gennaio si è tenuto il World Economic Forum di Davos.

Le criptovalute sono state ovviamente uno dei temi di discussione.

Complice la partecipazione di alcuni esponenti del mondo crypto, nel complesso si può essere soddisfatti di quanto accaduto.

Hanno calcato il palco o si sono viste personalità come Jeremy Allaire, co-founder e CEO di Circle; Brad Garlinghouse, CEO di Ripple; Changpeng Zhao, CEO di Binance. Anche a questo giro, il World Economic Forum ha quindi coinvolto le realtà crypto, dando la possibilità di esprimere il proprio punto di vista.

Restano però ancora tante resistenze, fra cui spicca, non a sorpresa, la stampa. Nouriel Roubini, docente alla NY University, ha dichiarato mediante il The Economist che il 99% delle crypto sono una truffa, un Ponzi o un’attività criminale.

C’è davvero molta strada davanti prima di arrivare al punto in cui verrà dato il giusto riconoscimento al nostro settore. Nel frattempo, il World Economic Forum è servito a mettere in mostra, quasi a scremare, i progetti più importanti e interessanti.

Intanto, oltreoceano è arrivata la rivincita del presidente di El Salvador Nayib Bukele. Dopo anni di attacchi da parte di stampa e istituzioni, il Paese è stato in grado di saldare il proprio debito obbligazionario da 800 milioni di dollari.

Bukele ne ha approfittato per contraccare, accusando i media di non aver dato alcun peso a questa notizia, mentre fino a poco tempo fa insistevano sul fatto che El Salvador fosse sull’orlo del fallimento a causa di bitcoin.

Tralasciando il punto di vista riguardo agli investimenti in BTC che ciascuno può avere, il presidente non aveva tutti i torti a togliersi qualche sassolino dalla scarpa.

Senza andare lontano, anche in Italia il rapporto crypto-stampa è burrascoso: ne abbiamo parlato in questo approfondimento.

A proposito di scontri, saltiamo nel mondo DeFi e ricapitoliamo quanto accaduto riguardo a Uniswap!

DeFi: la battaglia su Uniswap

Fino a oggi, gennaio e l’inizio di febbraio non sono stati per nulla noiosi anche nell’ambito della finanza decentralizzata.

Potremmo parlare delle buone performance del comparto DeFi e del recupero di diversi miliardi in TVL, come mostra il grafico dedicato di DefiLlama.

Potremmo anche analizzare alcuni protocolli che si sono comportati bene (come GMX, in trend da parecchio tempo).

Vogliamo però concentrarci su Uniswap e la battaglia riguardo all’implementazione su BNB Chain. Per raccontare la vicenda, sfrutteremo questa ottima discussione su Twitter.

La storia prese il via a dicembre 2022 con la proposta di lanciare Uniswap V3 anche su BNB Chain. La motivazione è la seguente: ad aprile 2023 scadrà la licenza a protezione del codice della nota piattaforma DeFi; di conseguenza, chiunque potrà forkare la V3 su BNB Chain. Chiaramente, Uniswap vuole evitare che ciò accada: ecco perché è nata l’idea di passare anche sulla nota blockchain di Binance.

La discussione andò bene finché non si arrivò alla questione bridge: quale utilizzare per il passaggio da Ethereum a BNB Chain e viceversa?

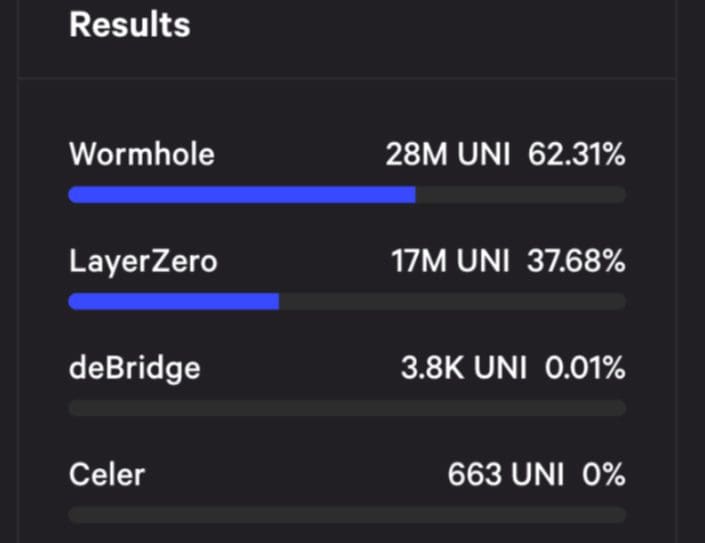

Quattro nomi sul tavolo, fra cui due giganti: Celer, deBridge, Wormhole e LayerZero. Proprio questi ultimi sono alla radice del problema.

Anche in un ambiente decentralizzato come la DeFi, per diventare dei colossi servono finanziamenti ingenti e continui, a supporto di sviluppo e marketing.

LayerZero ha dietro le spalle nomi come Sequoia Capital e a16z (Andreessen Horowitz). Wormhole gode invece del supporto di Jump Crypto e associate, nonché di altre venture capitals come ParaFi Capitals. Proviamo a pensare all’entità dei capitali messi sul piatto e il mal di testa è presto servito.

In un protocollo DeFi la cui governance è basata sulla DAO, le decisioni vengono prese mediante delle apposite votazioni. La forza di voto di ciascun membro della DAO di Uniswap è data dalla quantità di UNI in possesso. Per chi non lo sapesse, UNI è il token della piattaforma.

Collegando i puntini, è facile immaginare cosa sia accaduto: i grandi investitori hanno votato per il bridge verso cui c’è interesse, sia esso Wormhole o LayerZero.

Celer e deBridge sono invece rimasti pressoché fermi, soprattutto per il fatto di non disporre di whale in supporto.

Non abbiamo però finito, anzi, dobbiamo ancora arrivare ai punti salienti.

I grandi investitori non hanno dubbi su chi votare, mai. Però, tutti gli altri possessori di UNI devono prendere delle scelte non condizionate dai capitali investiti.

Perciò, è nata una vera e propria attività di lobbismo da parte di Wormhole, LayerZero e chi ha intrecci con loro.

Prima sono comparsi vari post e proclami mediante i canali ufficiali. Ciascun soggetto ha cercato di mettere in evidenza i propri punti a favore, non mancando però di gettare talvolta del fango sugli avversari. Fino a qui, normale promozione.

Presto si sono poi avviate le reali attività di lobbying mediante contatto diretto con i vari interessati. Lo stesso Abdullah Umar, fonte parziale di quanto stiamo scrivendo, ha dichiarato che diversi player hanno preso contatti con lui e il team di Blockchain at Michigan, di cui fa parte. Il motivo? I 3,5 milioni di UNI che essi detengono.

La votazione riguardante quale bridge scegliere terminò il 31 gennaio, siglando la vittoria di Wormhole. Però, a16z non prese parte alla procedura, impossibilitata per questioni di custodia dei 15 milioni UNI detenuti.

Se la compagnia non può votare alle proposte off-chain, diverso il discorso per quelle on-chain. Non appena ha preso il via la votazione finale, quella per l’integrazione di Uniswap sulla BNB Chain, a16z ha messo tutti i voti a disposizione a sostegno del “no”.

A16z ha rifiutato la proposta esclusivamente perché Wormhole sarebbe il bridge prescelto e non LayerZero, quello da lei finanziato e supportato. Se ci pensiamo, la questione è diventata puramente politica, trascurando invece ciò che è davvero importante: il benessere del protocollo. Sì perché, bridge a parte, pressoché chiunque avrebbe interesse a fare in modo che Uniswap arrivi anche su BNB Chain.

Sono quindi iniziate a circolare le voci che dipingono la DeFi come in balia dei poteri centralizzati. Talvolta ciò è vero ma non esageriamo: gli UNI in possesso di a16z sono “solo” il 2% del circolante. Grazie all’intervento di altre realtà, la proposta è comunque passata e Uniswap può tirare un sospiro di sollievo.

Non dobbiamo però abbassare la guardia. La vicenda mostra come effettivamente i big player possano condizionare le decisioni e fare i propri interessi, ignorando quelli del soggetto della discussione.

Se avesse prevalso il “no”, Uniswap avrebbe perso l’opportunità di sbarcare su una nuova chain e ottenere introiti superiori; introiti che avrebbe generato qualche altra piattaforma sfruttandone il codice.

Passando ad altro, un network noto per il vibrante ecosistema DeFi ha da poco avviato una collaborazione importante con Amazon… scopriamo di più!

NFT: continua l'adozione

Prima di tutto, una notizia non strettamente legata ai Non-Fungible Token: Ava Labs, realtà dietro al network Avalanche, ha siglato una partnership con Amazon Web Services (AWS).

L’accordo mira ad accelerare l’adozione della tecnologia blockchain da parte delle aziende. Essa consentirà ai clienti AWS di dar vita a una propria chain, sfruttando il principio delle sottoreti di Avalanche.

L’adozione passa anche da queste partnership e apre le porte a svariate possibilità, fra cui quella di creare NFT aziendali dalle molteplici utilità.

Sempre da Amazon è trapelata la notizia che vedrebbe il colosso lanciare un proprio progetto NFT. Inizialmente concepito come una semplice collezione, esso sarebbe divenuto sempre più ambizioso. Non sappiamo molto, anzi, si tratta di pure speculazioni. Le fonti interne riferiscono di un’idea che tocca anche il mondo del gaming, definendola addirittura un “impero NFT”.

Se i rumors dovessero essere confermati, il lancio dovrebbe avvenire in primavera.

In Italia, la GDO si è affacciata ai Non-Fungible Tokens con Bennet NFT Club, una collezione di 2700 opere digitali uniche. Un altro passo avanti per il comparto NFT, ormai entrato a far parte della normalità per numerose imprese.

Gennaio si è poi chiuso con un’ultima news rumorosa: il celebre gioco NFT Sorare ha integrato anche la Premier League inglese. Prosegue quindi l’ampliamento dell’offerta della piattaforma, da pochi mesi divenuta un punto di riferimento anche per gli appassionati di NBA e Baseball.

Nel bene o nel male, il primo mese dell’anno non ci ha fatto di certo annoiare. Siamo però solo all’inizio perché il 2023 avrà parecchio da dire.