Curve: l'aggregatore di liquidità definitivo

Di Luca Boiardi

Automated market maker nato su Ethereum, Curve ha lo scopo di permettere lo scambio di stablecoin di ogni tipo con il minor slippage possibile

Curve: che cos'è?

Curve è uno dei più noti protocolli di finanza decentralizzata in circolazione.

Il portale nasce a Gennaio 2020 come AMM (Automated Market Maker) con lo scopo non di garantire liquidità per i suoi scambi, cercando contemporaneamente di mantenere slippage e commissioni di scambio al minimo.

Il creatore di questa piattaforma è Michael Egorov, già founder di NuCypher e PhD in fisica. Egli notò come nella DeFi ci fosse un grosso problema di peg da parte delle stablecoin alla loro valuta di ancoraggio (generalmente il dollaro).

Il motivo è da ricercarsi nel cosiddetto slippage, ovvero la differenza tra il prezzo teorico di un asset e quello effettivo al quale lo si va a comprare o vendere, causata dalla liquidità limitata.

Spieghiamo meglio il concetto mediante un esempio.

Quando proviamo a vendere una crypto che, supponiamo, costa 1000$, la venderemo al miglior offerente. Quest’ultimo, tramite gli exchange centralizzati, farà un’offerta molto vicina alla cifra teorica (magari 999,99$).

Se il nostro ordine di vendita fosse molto grande, ci sarebbe il rischio che soddisfi tutta la domanda per quel prezzo. Ciò potrebbe costringerci a dover vendere anche al secondo e poi al terzo migliori offerenti, magari a 999,98 e 999,97. Questa differenza è chiamata slippage; essa è proporzionale all’entità dell’ordine e inversamente proporzionale alla liquidità disponibile.

Essendo privi di un order book, negli AMM c’è sempre una leggera discordanza data dalla formula a prodotto costante che abbiamo descritto nell’articolo su Uniswap. Ciò si traduce in scarsa efficienza quando si va a scambiare con una stablecoin, a meno che non vi sia a disposizione enorme liquidità.

Egorov decise quindi di risolvere questo problema generando un programma di arbitraggio sulle stablecoin che migliora nettamente il peg di quest’ultime con il Dollaro statunitense. Grazie a questa intuizione, oltre essere un DEX, Curve è un aggregatore di liquidità che fornisce alle altre DApp le stablecoin necessarie per compiere le proprie funzioni.

Dal 2020 a oggi, la liquidità di Curve è aumentata notevolmente, motivo per cui il portale è stabilmente tra i primi in assoluto.

Indice

Che cos'è una piattaforma DeFi?

Una piattaforma DeFi, abbreviazione di Decentralized Finance, non è altro che un’applicazione decentralizzata a uso finanziario, costruita su una blockchain. Questa nuova tipologia di finanza esordì all’inizio del 2017 grazie all’implementazione che ha permesso di sviluppare su Ethereum i cosiddetti smart contract.

Le applicazioni decentralizzate (DApp) sono applicazioni in grado di automatizzare e disintermediare servizi finanziari complessi come scambi, prestiti e persino assicurazioni. Come accennato, le loro unità funzionali sono gli smart contract, programmi che eseguono in autonomia alcune azioni in base agli input che ricevono e alle regole al loro interno. Il tutto è basato su blockchain, sulla quale viene registrata ogni singola transazione in modo immutabile.

Questo breve accenno alla DeFi ti permette di comprendere meglio il tutorial. Se non hai mai sento parlare o vuoi approfondire, ecco un articolo dedicato alla DeFi (finanza decentralizzata).

Proseguiamo!

"DeFi: un mondo sperimentale dove è possibile investire in criptovalute, a patto di muoversi con cautela"

Come funziona un DEX?

Con la parola DEX si intende Exchange Decentralizzato, ovvero un portale che non necessita della detenzione delle nostre chiavi private ed in fatti si definisce Non Custodial. Questo vuol dire che per scambiare coin all’interno di una di queste piattaforme non avremo necessità di depositare le nostre monete al suo interno; ci basterà connettere il nostro wallet crypto per poter eseguire le operazioni.

Inoltre, il DEX si differenzia dalle realtà centralizzate (CEX) per l’assenza di un’azienda o di un’entità dietro le spalle. Ciò non significa però anarchia: infatti, la decentralizzazione introduce modalità di governance non troppo distanti dal classico meccanismo azioni/soci/voto.

Prima di dedicarci alla compravendita di criptovalute mediante DEX, dobbiamo prima comprendere che cos’è lo scambio tramite AMM e come funziona un pool di liquidità. Andiamo con ordine; per approfondire visita questo articolo sui pool di liquidità.

Lo scambio AMM consiste in una procedura automatizzata e compiuta a prezzo di mercato. Quando vogliamo scambiare una coppia di coin o token fra di loro, dobbiamo farlo all’attuale prezzo di mercato, senza impostare un limit buy/sell. Se non hai chiare le differenze, ecco un approfondimento dedicato alle tipologie di ordini nel trading.

Queste piattaforme sfruttano i liquidity pool, cioè dei pool composti da due monete (solitamente in proporzione 50/50). Le persone che forniscono liquidità nei pool lo fanno per ottenere un ritorno percentuale sulle coin depositate, un ottimo sistema di rendita passiva.

La rendita è data principalmente da due fattori: dalle fee pagate da chiunque effettuerà uno scambio delle monete che abbiamo fornito al pool; da un ulteriore incentivo che ci dà la piattaforma sotto forma del suo token. Senza questi “premi” non ci sarebbe alcuno stimolo per fornire liquidità; di conseguenza, gli AMM non potrebbero esistere.

Comunque, a noi piacciono gli esempi. Eccone quindi uno per fugare ogni dubbio.

Pensiamo di voler fare da liquidity provider all’interno di un DEX, così da massimizzare il rendimento delle nostre coin.

Avremo la possibilità di partecipare ad un pool già esistente all’interno della DApp o di crearne uno nostro.

Ipotizziamo di voler mettere a rendita parte dei nostri ETH e USDT; cominciamo depositando una quantità equivalente delle due coin all’interno di un liquidity pool ETH/UDST.

Nello specifico: 1 ETH (dal valore di 3000$) e 3000 USDT (dal valore di 3000$). In questo modo la proporzione sarà rispettata.

Una volta fatto questo, qualsiasi persona volesse scambiare ETH per USDT (o viceversa) pagherà una fees a tutti i partecipanti del pool. In più, per incentivarci a lasciare lì i nostri capitali, la piattaforma ci offrirà un ulteriore incentivo, pagato con i propri token.

Poniamo un APY medio (Annual Percentage Yield) del 20%. Questo dato varia in funzione dei due fattori appena visti.

Dopo 365 giorni, la rendita passiva ottenuta corrisponderà proprio a questa percentuale. Ovviamente sia Ethereum che i token della piattaforma saranno soggetti a variazioni di prezzo. Perciò, la cifra effettiva cambierà: se i prezzi restassero costanti, il 20% di 6000 dollari corrisponderebbe a 1200$ di rendita; sappiamo però che questo scenario è poco probabile data la volatilità delle criptovalute.

Attenzione inoltre al rischio di impermanent loss, da considerare prima di diventare liquidity provider.

"Il DEX ha un funzionamento originale e diverso rispetto alle realtà centralizzate"

Curve: integrazione mediante Hot Wallet

Anche su Curve.fi sarà necessario per prima cosa connettere il nostro wallet crypto.

Come sempre, il più comodo per questa funzione è l’Hot Wallet. Infatti, le estensioni browser vengono quasi sempre supportate; ricorrere all’utilizzo di una di esse è quindi comodo e sicuro, salvo casi eccezionali.

Metamask è il software più famoso e utilizzato. Supporta numerosissime blockchain ed è davvero facile da utilizzare anche per i meno esperti. Nel caso ne avessi bisogno, ecco il tutorial MetaMask; qui invece trovi il nostro articolo dedicato a MetaMask Mobile.

Se stiamo utilizzando un wallet multi-chain (come quello appena citato) dovremo selezionare il network giusto con cui collegarci alla piattaforma. Per esempio, se intendessimo collegarci a Curve.fi su rete Ethereum, allora dovremmo impostare il network del nostro MetaMask su questa blockchain.

Se hai dubbi, i tutorial linkati soprà sapranno aiutarti. Spostiamo il focus sulla già citata impermanent loss.

Impermanent Loss su Curve

L’impermanent Loss (IL) è un rischio che ogni partecipante a un liquidity pool deve sempre considerare.

Cominciamo con il dire che non tutti i pool sono soggetti a questo fenomeno.

Pool con monete non volatili (ad esempio due stablecoin, USDT/USDC) o composti dalla medesima moneta ma proveniente da chain diverse (esempio WBTC/RenBTC) non saranno soggette a impermanent loss. Al contrario, tutte le altre tipologie non sfuggiranno a questo pericolo.

L’IL si può verificare in contesti composti da monete volatili, in quanto viene definito dalle oscillazioni di mercato e dall’arbitraggio fatto da alcuni trader tra i DEX e i CEX. Per questo, il miglior momento per depositare i nostri fondi in un liquidity pool è quando il mercato di trova in fase laterale. Da evitare invece le fasi di trending, soggette a variazioni verso l’alto o il basso.

Come funziona Curve?

Come abbiamo detto, Curve è un DEX che consente agli investitori di scambiare le cryptovalute attraverso la sua interfaccia. Il tutto senza la necessità di effettuare il KYC, nel pieno rispetto della legge.

A oggi, la piattaforma permette il suo utilizzo attraverso diversi network. Ecco l’elenco completo, corredato di articoli specifici se disponibili:

- Ethereum, inclusi i noti layer-2 Arbitrum e Optimism;

- Polygon, blockchain particolare e figlia di Ethereum;

- Fantom, network piuttosto interessante per quanto riguarda la finanza decentralizzata;

- Avalanche, altra struttura da seguire per gli appassionati di DeFi;

- Altre: Gnosis, Moonbeam, Kava, Aurora e Harmony.

Cambiando network avremo bisogno della relativa coin nativa per pagare le gas fee di transazione. Inoltre, ricordiamo che ogni chain possiederà opzioni leggermente diverse.

Per esempio, se decidessimo di utilizzare Curve.fi su rete Ethereum disporremo di molte più funzionalità rispetto che su Avalanche. Tuttavia, le commissioni saranno più alte poiché Ethereum è una chain nettamente più costosa rispetto ad altre.

Su Curve, l’utente potrà limitarsi al semplice swap di coin e token, oppure decidere di immettere liquidità e diventare liquidity provider. Come dicevamo, questo caso porterà a una certa rendita passiva, non priva però di rischi.

L’interfaccia di Curve è inconfondibile: il design rétro ci riporta ai tempi di Windows 3.1 e di MS DOS. Per quanto bella e divertente, questa caratteristica rende la piattaforma DeFi Curve meno intuitiva rispetto ad alcuni suoi competitor come Uniswap.

Ecco quindi che il nostro intervento si rende indispensabile: andiamo ad analizzare ogni opzione e funzionalità.

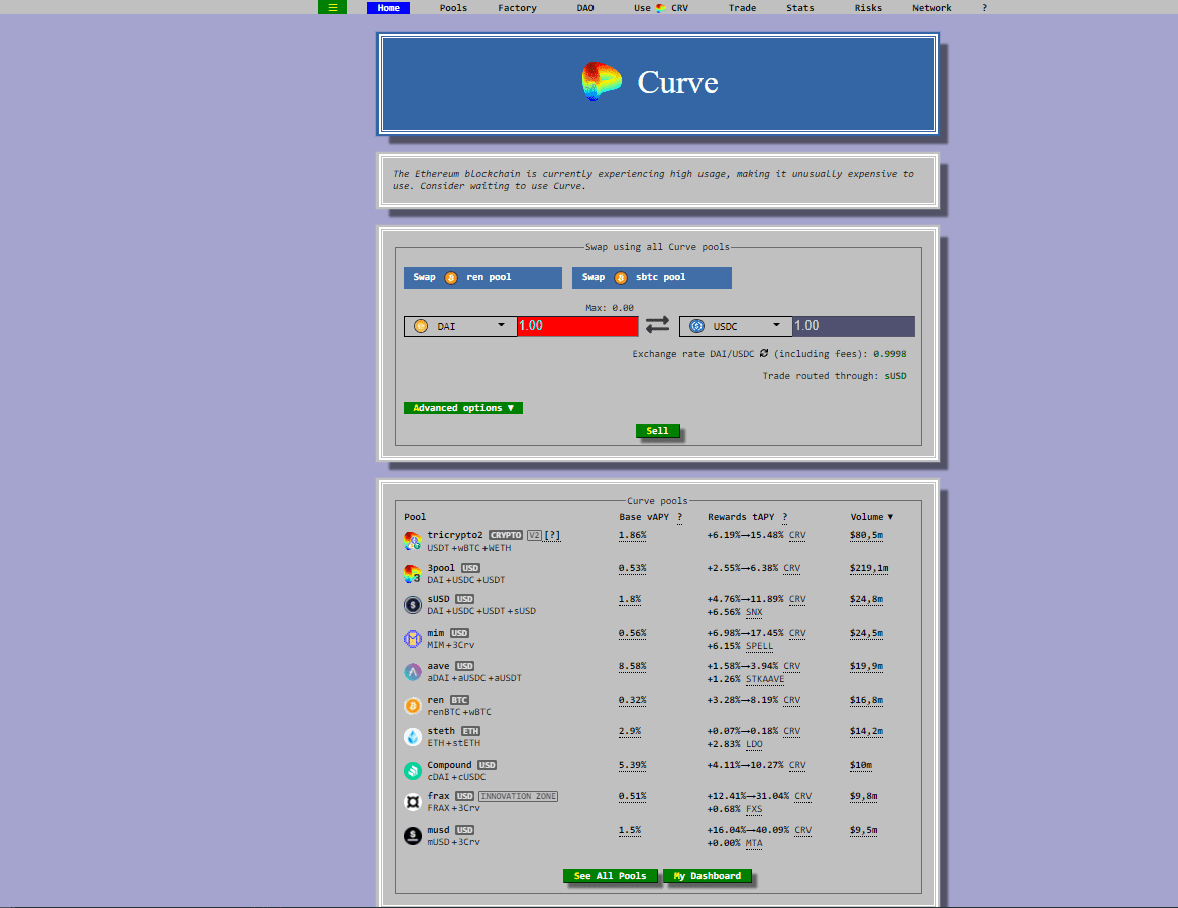

La Home della piattaforma si presenta come nell’immagine sopra. Fin da subito i pool sono in bella mostra e non richiedono ricerche o click aggiuntivi.

Nel corso del tutorial andremo ad interagire con Curve.fi su Ethereum, ovvero la rete che ci permette di sfruttare con maggiore completezza il DEX. Tieni però presente che i passaggi che vedremo sono pressoché identici anche per quanto riguarda altre blockchain.

Pronto? Si comincia a fare sul serio!

Swap coin e token Curve: Buy & Sell

Per scambiare token e coin all’interno di Curve.fi dobbiamo cliccare in uno dei pool presenti nella Home.

Scegliamo il pool contenente le coin che vogliamo scambiare. Se ad esempio volessimo scambiare ETH per BTC o USDT potremo utilizzare il pool Tricrypto2; stessa cosa se volessimo scambiare degli USDT per dei BTC o quest’ultimi per degli ETH. Insomma: il pool Tricrypto2 ci permette di scambiare qualsiasi crypto con quelle al suo interno. Discorso identico per quanto riguarda gli altri pool.

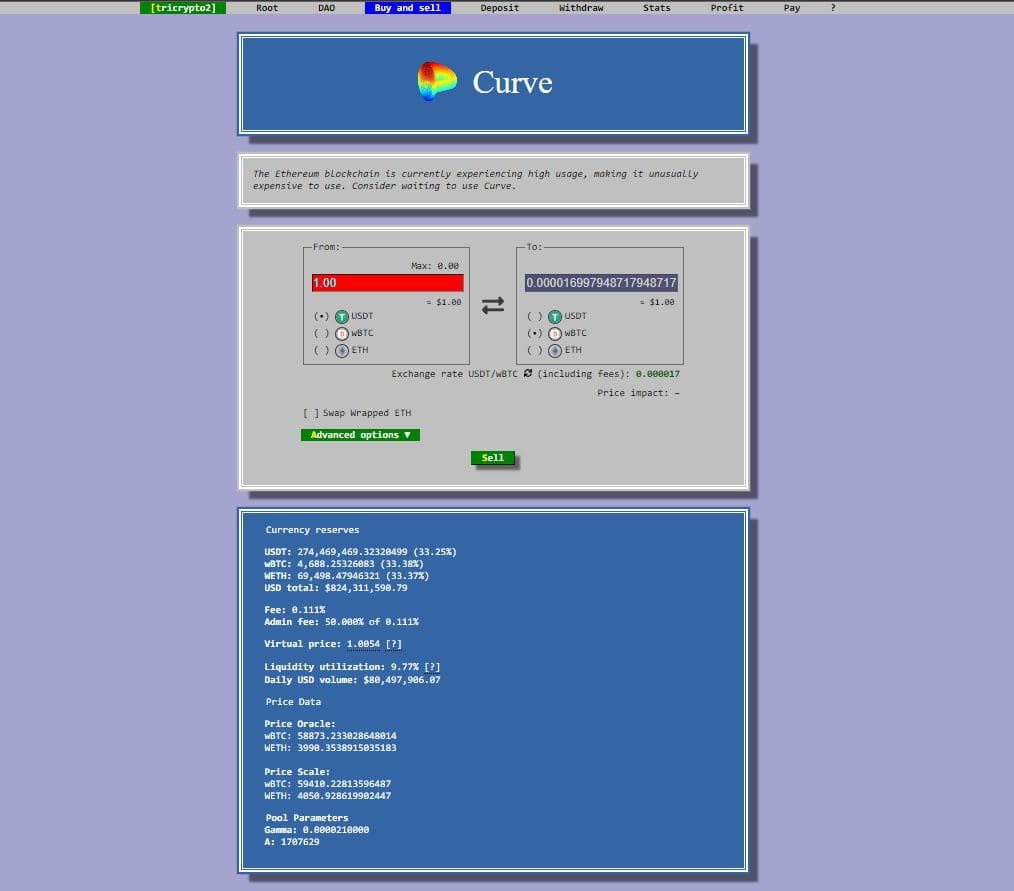

Una volta cliccato sul pool di nostro interesse, ecco comparire una schermata di questo tipo:

Qui sarà possibile selezionare quale token vogliamo vendere e quale desideriamo ricevere.

In basso sono ben visibili i dati della riserva in questione. Sono presenti le percentuali dei token al suo interno, il controvalore in dollari, le fee che pagheremo per lo scambio (super competitive), quanto andrà ai creatori di questo pool e altri dati.

Cliccando Advanced option potremo modificare lo slippage.

Dalla stessa schermata è personalizzabile anche la priorità in termini di gas sulla transazione. Da tenere a mente che anche se i costi della piattaforma sono bassi, ogni network applicherà delle fee aggiuntive per la transazione. Il costo finale della transazione varierà in funzione della chain utilizzata.

Piccolo consiglio: evitare di operare nei momenti di maggiore congestione di un network in quanto molto costosi.

Se vuoi approfondire il discorso Ethereum e gas fee dopo il merge del 2022, ti consigliamo di leggere l’articolo linkato.

Curve LP: Liquidity Pool

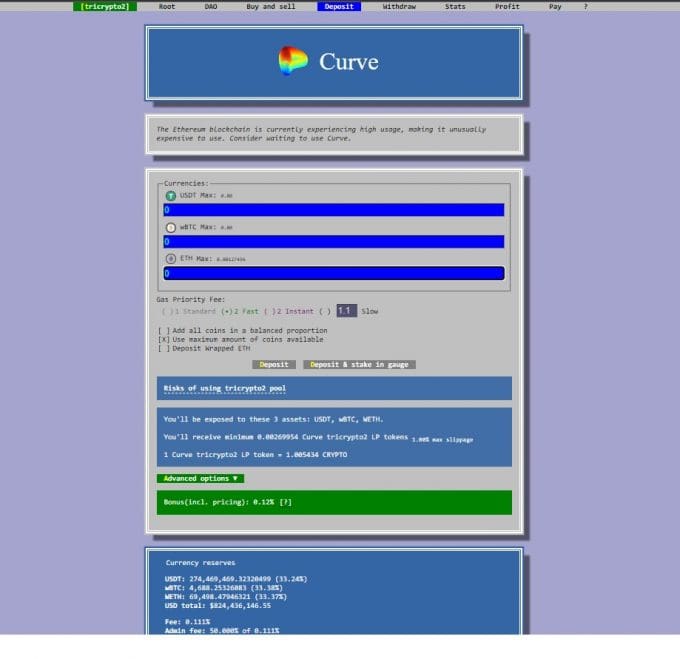

Per depositare dei token all’interno di un pool, dovremo comunque passare dalla fase vista in precedenza, e cioè dovremo prima cliccare sul pool a cui vogliamo aggiungere liquidita e poi in alto nel menu centrale dovremo cliccare Deposit.

Una volta fatto questo, dovremmo visualizzare questa schermata:

Qui potremo selezionare le coin che vogliamo inserire all’interno del pool. La piattaforma offre dei bonus d’interesse se andremo ad inserire delle coin che sono presenti in quantità inferiore all’interno del pool, perché staremo di fatto contribuendo al suo ribilanciamento.

Una volta scelte le coin da depositare, possiamo soffermarci sulle altre opzioni, prima fra tutte la priorità in termini di gas della transazione. Dopodiché potremo spuntare le caselle delle varie opzioni: la prima spunta ci consente di aggiungere tutte le coin in proporzioni eque. La seconda di aggiungere la massima quantità per ogni coin, e l’ultima di depositare all’interno del pool WETH (la versione di ETH “wrappata”, non ci si deve preoccupare di questa cosa se si possiedono dei normali ETH).

Una volta prese queste decisioni potremo cliccare su Deposit in verde e i nostri token staranno generando l’interesse che Curve.fi ci ha promesso. Il rendimento di questa piattaforma è variabile in funzione del rapporto tra domanda ed offerta che c’è tra chi deposita token e chi invece li scambia.

Inizialmente Curve è nato solo con pool contenenti asset stabili tra loro, quali stablecoin o varie versioni di BTC (WBTC, renBTC, sBTC, …), e pertanto privi di impermanent loss.

In seguito, tuttavia, sono stati aggiunti pool con asset volatili tra loro, quali il Tricrypto (USDT,WBTC,ETH). Dando liquidità a questi pool, bisogna essere consapevoli che ci si sta esponendo a impermanent loss.

All’atto del deposito della liquidità, riceviamo il token LP che poi possiamo mettere in staking direttamente su Curve per ricevere un’ulteriore ricompensa in token CRV.

Se ci avete fatto caso, la ricompensa è divisa in due nella dashboard principale: una chiamata “base APY”, e una chiamata “rewards APY”.

La prima è quella data dai trade degli utenti che usano la nostra liquidità, la seconda dallo staking dell’LP.

Per mettere direttamente in staking l’LP, possiamo selezionare Deposit and stake in gauge.

Si potrà poi vedere tutte le statistiche sulle nostre ricompense o nella schermata del pool (da cui si potrà anche fare l’unstake ed il prelievo della liquidità) oppure nella “my dashboard”, da cui si può accedere dalla home page.

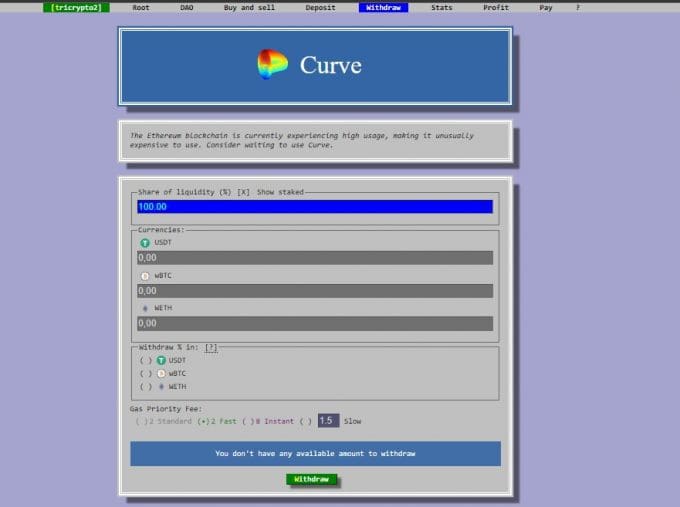

Withdraw da Curve

Per riscattare i propri fondi da qualsiasi pool, sarà necessario cliccare su Withdraw nel menu in alto, dopo aver selezionato il pool da cui vogliamo rimuovere la liquidità.

La schermata si presenta in questo modo:

Come possiamo notare fin da subito, la prima cosa che ci viene richiesta è la quantità di share che vogliamo rimuovere. Fatto ciò, sarà possibile selezionare un importo da ciascuna delle currencies all’interno del pool decidere che cosa levare o che cosa lasciare.

La piattaforma ci dà la possibilità di uscire dal pool in una determinata moneta, risparmiandoci così la fee di swap nel caso dovessimo scambiarla una volta portata fuori la liquidità dal pool.

Come sempre, potremo scegliere la priorità del gas per compiere questa operazione. Una volta impostata quest’ultima, non ci resta che premere il tornare su “Withdraw” e cliccare.

Il token CRV di Curve

CRV è il Governance Token della piattaforma Curve.fi. Oltre a rendere possibile la decentralizzazione di questa DAO, permette ai suoi detentori di votare le proposte di modifica dell’app. Oltre a ciò, il suo staking pompa i rendimenti della piattaforma di un fattore variabile in base alla quantità di token vincolati e alla durata del vincolo.

Per mettere in staking i CRV, occorre trasformarli in veCRV (Vested CRV), ovvero CRV vincolati.

All’atto del vesting, si può scegliere la durata: maggiore è la durata, maggiore il numero di veCRV ottenuti per ogni CRV.

Il massimo è 4 anni.

Il numero di veCRV in nostro possesso associa un moltiplicatore all’APY in CRV dei vari pool, dandoci i vantaggi accennati poco sopra.

Conclusioni e recensioni di Curve.fi

Curve.fi è un applicazione molto sicura per ottenere un interesse sulle criptovalute che holdiamo (deteniamo). La piattaforma DeFi conta volumi molto elevati ed è stata auditata da numerose società di cybersecurity.

Essendo sbarcata su network con fees meno costose rispetto a quelle presenti su Ethereum, Curve è finalmente alla portata di tutti. In precedenza, il pubblico retail che non muove grandissime somme si ritrovava invece piuttosto penalizzato.

A differenza della piattaforma, il token CRV non è stato inizialmente molto apprezzato dal mercato; ciò è probabilmente causato dalla selling pressure data dalle continue vendite.

In seguito, le cosiddette Curve Wars generarono interesse verso il token CRV da parte di numerose realtà DeFi. Il motivo? Maggiore è la quota di CRV, superiore è il potere di voto in sede di governance. Il voto porta anche a decisioni importanti su pool e allocazioni di capitale; essendo uno dei principali bacini di liquidità DeFi, è importante per i vari protocolli avere più voce possibile.

Al di fuori di speculazioni e trend del momento, il lungo periodo offrirà un responso più pulito sul token. Chissà, magari il tempo saprà premiarlo…

Quanto all’applicazione vera e propria, anche se un po’ macchinosa è comunque ben fatta. La sicurezza mostrata negli anni è un ulteriore incentivo all’utilizzo.

Prestare sempre e comunque attenzione: la finanza decentralizzata ci insegna che qualcosa può andare comunque storto. Abbracciamo quindi ciò che Curve ha da offrire ma restiamo vigili e informati.

Stai cercando un libro che sappia raccontare blockchain, criptovalute, DeFi, CeFi e gli altri fenomeni in modo semplice ma completo? Il mio lavoro Investire in Bitcoin e Criptovalute è quello che fa per te.

Il libro è acquistabile su Amazon (link affiliato, se lo utilizzi guadagnerò una commissione), sul sito ufficiale Hoepli Editore, in tutti i principali siti di editoria online e nelle librerie. È disponibile sia in versione cartacea che digitale.